(1.中山大学 管理学院,广东 广州 510000;2.珠海华发实业股份有限公司,广东 珠海 519030;3.华南理工大学 工商管理学院,广东 广州 510640;4.广东工业大学 管理学院,广东 广州 510520)

0 引言

突破式创新是一种对当前知识、技术进行重构与颠覆[1],从而重塑现有市场和产业的创新形式[2]。在技术快速迭代的商业环境中,突破式创新能力成为企业生存发展的关键要素。但突破式创新也给企业带来了两难困境:一方面,突破式创新具有高价值性[3],可以带来新的发展机遇和先发优势;另一方面,突破式创新具有高风险,如突破式创新成果能否满足消费者需求具有高度不确定性[3,4]。

股东是创新资金的投入方和治理主体,在突破式创新决策中扮演着重要角色[5]。改革开放以来,机构投资者在中国资本市场中获得了长足的发展,截至2017年底,其持有股票占中国A 股流通市值的45.05%[6]。2018年金融街论坛年会,中国证监会强调,要大力发展机构投资者,并不断丰富和完善其结构[6]。可见,机构投资者的市值规模将进一步扩大,种类进一步丰富。一系列研究表明,机构投资者会显著影响企业创新[6-8],且稳定型和交易型机构投资者对企业创新的影响存在显著差异[9]。目前,鲜有研究探讨稳定型和交易型机构投资者是否及如何影响企业突破式创新。由于突破式创新在当前商业环境中对企业生存发展意义重大[10],而且机构投资者已成为中国资本市场中最关键的持股主体[6]。因此,明确稳定型和交易型机构投资者对企业突破式创新的影响是重要的理论与实践问题。

进一步地,除掌握所有权的股东(如机构投资者)外,掌握控制权的CEO对企业突破式创新也发挥着重要影响[3]。在多种CEO背景特征中,早期研究特别强调CEO既有任期与对企业创新的影响[11]。现有研究重视并探讨了CEO既有任期和预期任期对企业创新的潜在影响[12]。由于任期不同的CEO具有不同的认知风格、风险倾向和行为选择[12],他/她可能会针对机构投资者的价值诉求产生差异性响应。因此,CEO任期最终可能会影响机构投资者与企业突破式创新之间的关系。鉴于此,本文进一步探讨CEO任期(既有任期与预期任期)在机构投资者与突破式创新关系之间的调节作用。本文利用2007—2017年中国A股上市公司经验数据,实证探讨上述研究问题。

1 理论假设

1.1 稳定型、交易型机构投资者与企业突破式创新

机构投资者凭借专业知识和资源等优势在资本市场中扮演着关键角色,对企业创新具有重要的塑造作用[8]。前期研究指出,稳定型和交易型机构投资者会表现出不同的投资期限[7,13]。其中,前者注重价值投资,持股时间较长、周转率较低,更期望通过提升企业股票长期价值获利[14],甚至愿意牺牲短期收益实现未来长期收益。与之相对,后者期望通过推动股价上涨获利(赚快钱),更注重短期交易收益,通常并不关心企业长期价值[19],甚至可能以牺牲企业市场竞争力为代价,追求自身短期利益。

本文推测,稳定型、交易型机构投资者分别对企业突破式创新具有促进作用和抑制作用。首先,稳定型机构投资者倾向于实施股东积极主义[13],即积极的监督收益追求者。它们很大程度上坚持价值投资和长线投资[15],并对高管实施积极的监督和治理[7,16]。同时,稳定型机构投资者特别关注长期绩效[7,13],会积极通过显性或隐性方式激励创新[9]。例如,对创新失败具有更高的容忍度,使企业高管免受创新失败的惩罚。突破式创新很可能给企业短期绩效带来严重负面影响[17],但能够帮助企业更好地满足顾客需求[18],生产出竞争者难以模仿的产品(彭灿,2009),增强企业长期市场竞争力(李自杰、高璆崚,2016)。因此,当稳定型机构投资者持股较高时,一方面,高管会主动开展更多有助于企业长期价值最大化的突破式创新,以迎合稳定型投资者的利益需求,从而更好地实现职业生涯发展或获得更高的薪酬。另一方面,稳定型机构投资者会主动加强创新决策制定过程监督,减少创新决策过程中的委托代理问题[6,9],迫使高管实施突破式创新。此外,它们会积极利用投票表决权推动突破式创新提案在董事会决议中获得通过,或加大对突破式创新提案的资源支持力度。最终,稳定型机构投资者能够促进企业突破式创新。

其次,交易型机构投资者是典型的交易收益追求者[16],缺乏提高企业治理水平的动机。它们具有明显投机性短线交易动机,常常为了赚快钱不惜作出损害企业长期价值最大化的行为,例如通过减少创新投入提高企业短期盈余[7]。特别地,交易型机构投资者对创新失败具有较低的容忍度[9],更可能因创新失败对高管处以严厉惩罚。因此,当稳定型机构投资者持股水平较高时,一方面,高管会积极规避突破式创新,迎合交易型机构投资者的利益需要,从而规避创新失败引致的严厉惩罚。另一方面,交易型机构投资者通常不会对创新决策制定进行有效监督、减少高管规避创新的机会主义行为,反而会进一步激发高管的短视行为[7,15],甚至直接迫使高管更少制定、实施突破式创新。此外,它们会积极利用投票表决权,阻碍突破式创新提案在董事会决议中获得通过,或降低对突破式创新提案的资源支持力度。最终,交易型机构投资者会抑制企业突破式创新。综上,本文提出以下假设:

H1a:稳定型机构投资者对企业突破式创新具有显著促进作用;

H1b:交易型机构投资者对企业突破式创新具有显著抑制作用。

1.2 CEO既有任期的调节作用

在中国市场,CEO对企业战略性决策的影响不容小觑,企业甚至可能只是CEO的反映体。因此,有必要将CEO纳入基于机构投资者角度诠释企业突破式创新的框架中。在创新领域,CEO任期备受关注[11,12]。CEO既有任期反映了CEO在当前职位上的工作年限。根据已有研究成果,既有任期将对CEO的风险倾向和行为方式等产生显著影响[19,20]。随着CEO既有任期延长,CEO证明自身胜任力、树立良好声誉以及获得成就感的动机将减弱。上述动机减弱会诱发CEO不思进取的心理及行为特征[12],降低CEO在决策中的风险容忍度。CEO将更少学习新知识、发展新技能,且更倾向于巩固其现有知识和技能[21]。CEO将更深地嵌入到企业组织既有惯例或既定程序之中,其对外部信息的开放性以及信息搜寻范围随之收缩[22]。

本文推测,越来越长的CEO既有任期将降低机构投资者对突破式创新的影响。一方面,既有任期越长,CEO不思进取心理及行为特征随之增强[12],其越可能规避具有高风险性的突破式创新。实际上,具有探索性质的新产品设计、新战略制定更有可能出现在CEO任期的早期阶段[23]。这意味着在风险规避的作用下,既有任期较长的CEO在创新决策中将表现出更多机会主义行为,更少主动开展(更加积极规避)突破式创新,以迎合稳定型(交易型)机构投资者的利益需求。另一方面,突破式创新提案制定及有效实施离不开知识、技术的碰撞和融合[24]。既有任期较长的CEO较少学习新知识、发展新技能[23],信息开放度降低和搜寻范围收缩等状况[22]直接导致其在突破式创新提案制定与实施过程中“心有余而力不足”。此时,既有任期较长的CEO很可能无法提出或有效推进有价值的突破式创新提案。另外,即便既有任期较长的CEO制定了突破式创新提案,该方案也会表现出明显的保守、低价值等特征,进而降低了其在董事会议会获得通过或获得更多资源支持的可能性。最终,CEO既有任期越长,稳定型(交易型)机构投资者促进 (抑制)突破式创新的努力越可能大打折扣(事半功倍)。据此,本文提出以下假设:

H2a:CEO既有任期越长,稳定型机构投资者对企业突破式创新的促进作用越弱;

H2b:CEO既有任期越长,交易型机构投资者对企业突破式创新的抑制作用越强。

1.3 CEO预期任期的调节作用

CEO任期不仅可体现为CEO既有任期,还可体现为CEO预期任期[20,25,26]。CEO预期任期一般被定义为CEO对其未来仍在当前职位上任职年限的估计或预期[12]。根据已有成果,预期任期对CEO的风险倾向和行为方式等具有显著影响[12,25]。随着预期任期缩短,CEO会产生更强的维护自身声誉的遗产保存动机[27]。由于CEO的声誉与企业绩效高度关联[28],考虑到风险性决策对企业短期绩效具有潜在威胁,因而CEO在最后在任时间内将通过积极规避风险性决策维持企业高绩效状态,保护自身声誉不受损[27],并提高心理上的自我评价。CEO将产生更强的维护个人财富的财产保护动机[26,27]。当前,企业短期绩效表现仍是CEO考评的核心指标,企业短期绩效欠佳极有可能导致CEO的离任补偿金被大幅度削减[20]。最终,预期任期较短的CEO往往倾向于规避产出高度不确定的风险性决策[29]。 因此,CEO工作努力程度将会降低。与之相对,较长的预期任期足以保证CEO在承担高风险的同时能够获取潜在高收益。由此,预期任期较长的CEO很有可能将风险性决策视为一种能提高离任声誉与补偿金的高价值举措[20]。

本文推测,越来越短的CEO预期任期将降低机构投资者对突破式创新的影响。一方面,从长期看,突出式创新可通过增加长期绩效提高CEO在行业内的声誉、未来离任补偿金等[17]。但在短期内,突破式创新失败所引致的糟糕绩效将直接导致CEO声誉遭到破坏,以及离任补偿金被大幅度削减。显然,突破式创新属于预期任期较长CEO所认知的高价值举措,但却可能直接威胁预期任期较短CEO的遗产保存动机和财产保护动机。因此,在遗产保存动机和财产保护动机下[20,25],预期任期较短的CEO会在创新决策中表现出机会主义行为,较少主动开展(更加积极规避)突破式创新以迎合稳定型(交易型)机构投资者的利益需求。另一方面,即将离任的CEO往往“身在曹营心在汉”[27],其投入在突破式创新提案制定、推进上的时间、精力大幅度减少。这不仅会延缓突破式创新提案制定,而且会使突破式创新提案的时效性、价值性受到负面影响。反过来,这将大幅度降低预期任期较短CEO提出的突破式创新方案在董事会议会上获得通过或获得更多资源支持的可能性。最终,CEO预期任期越短,稳定型(交易型)机构投资者促进 (抑制)突破式创新的努力就越可能大打折扣(事半功倍)。据此,本文提出以下假设:

H3a:CEO预期任期越短,稳定型机构投资者对企业突破式创新的促进作用越弱;

H3b:CEO预期任期越短,交易型机构投资者对企业突破式创新的抑制作用越强。

2 研究设计

2.1 样本选择与数据来源

本文选取2007—2017年沪深两市A股上市公司作为研究样本。遵循前期相关研究惯例,本文对样本进行如下筛选:剔除金融类行业观测值;剔除ST公司;剔除上市时间不足一年的公司;剔除其它控制变量严重缺失的公司样本。最终,本文共获得2 519家公司共13 702个观察值。

2.2 研究模型

本文构建回归模型检验机构投资者、CEO任期对企业突破式创新的影响,如式(1)所示。

RIi,t+1=α+β1IOi,t+β2IOi,t×TEN+β3IOi,t×ENTEN+∑βmCVi,t+εi

(1)

其中,解释变量RIi,t+1代表第t+1年的企业突破式创新,解释变量IO i,t代表第t年的稳定型机构投资者或交易型机构投资者,TEN i,t代表第t年的CEO既有任期,ENTEN i,t代表第t年的CEO预期任期,CV为第t年的控制变量。由于衡量突破式创新的发明专利数据是一组以0为最低值的截断数据,数据中有较多突破式创新为0。对于这种正值连续分布且正概率取0值的数据结构,采用Tobit回归能够获得无偏和一致的估计结果。因此,本文采用Tobit回归进行假设检验。

2.3 变量测量

(1)突破式创新(RI)。前期学者主要利用问卷法和专利数引用法衡量企业突破式创新[2,5]。但问卷调查法存在较多的主观成分,且中国企业专利引用数量普遍过低。因此,本文借鉴钟昌标等(2014)、张峰等(2019)的做法,采用高质量发明专利衡量突破式创新(RI)。原因在于:相较于非发明专利,发明专利强调企业产品工艺与流程等的独创性和新颖性,能集中体现企业创新的突破性[10]。此外,考虑到专利数据呈右偏态分布,本文对企业发明专利进行加1取自然对数处理。

(2)机构投资者(IO)。参考孔东民和王江元(2016)的做法,本文基于时间和行业两个维度刻画机构投资者的异质性。首先,计算机构投资者的稳定性,即企业i在t年的机构投资者持股比例与企业i前3年(t-1年至t-3年)机构投资者持股比例标准差的比值。其次,将企业i中机构投资者的稳定性减去行业中机构投资者稳定性的中位数,该数值若大于或等于0则属于稳定型机构投资者,若小于0则属于交易型机构投资者[14]。

(3)CEO任期。借鉴张兆国等(2014)、钟熙等(2019)的研究成果,CEO 既有任期(TEN)以CEO在现有职位上的具体任职年限衡量。CEO预期任期(ENTEN)采用(CEO既有任期-行业CEO平均任期)与(CEO年龄-行业CEO平均年龄)之和衡量,该值越大,意味着CEO预期任期越长[26]。

(4)控制变量。参考以往相关研究成果[4,6,24,30],本文控制变量如下:①企业性质(SOE);②企业规模(SIZE);③盈利能力(ROA);④资产负债率(LEV);⑤现金持有(MOR);⑥资产周转率(AN);⑦第一大股东持股(LD);⑧高管持股(MSR);⑨独立董事比例(BD);⑩两职兼任(DL); 公司上市年限(AGE);

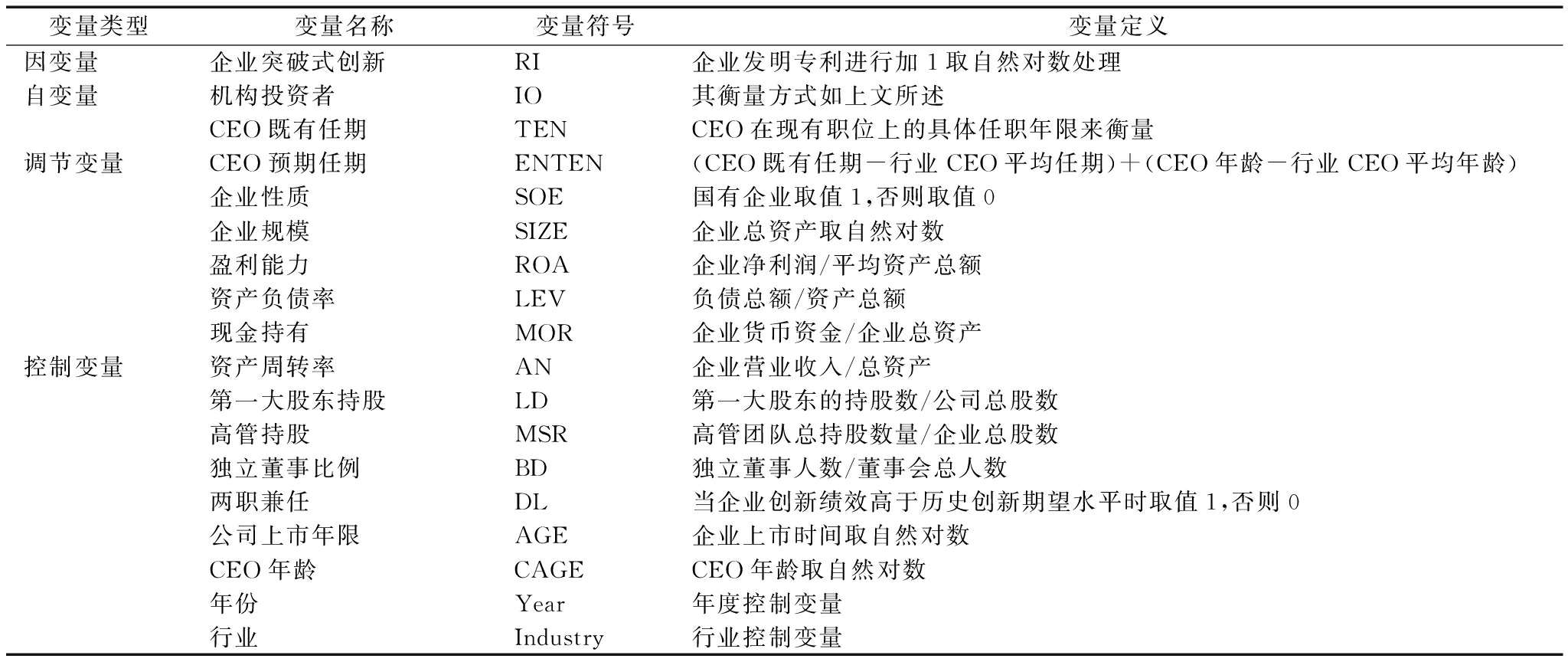

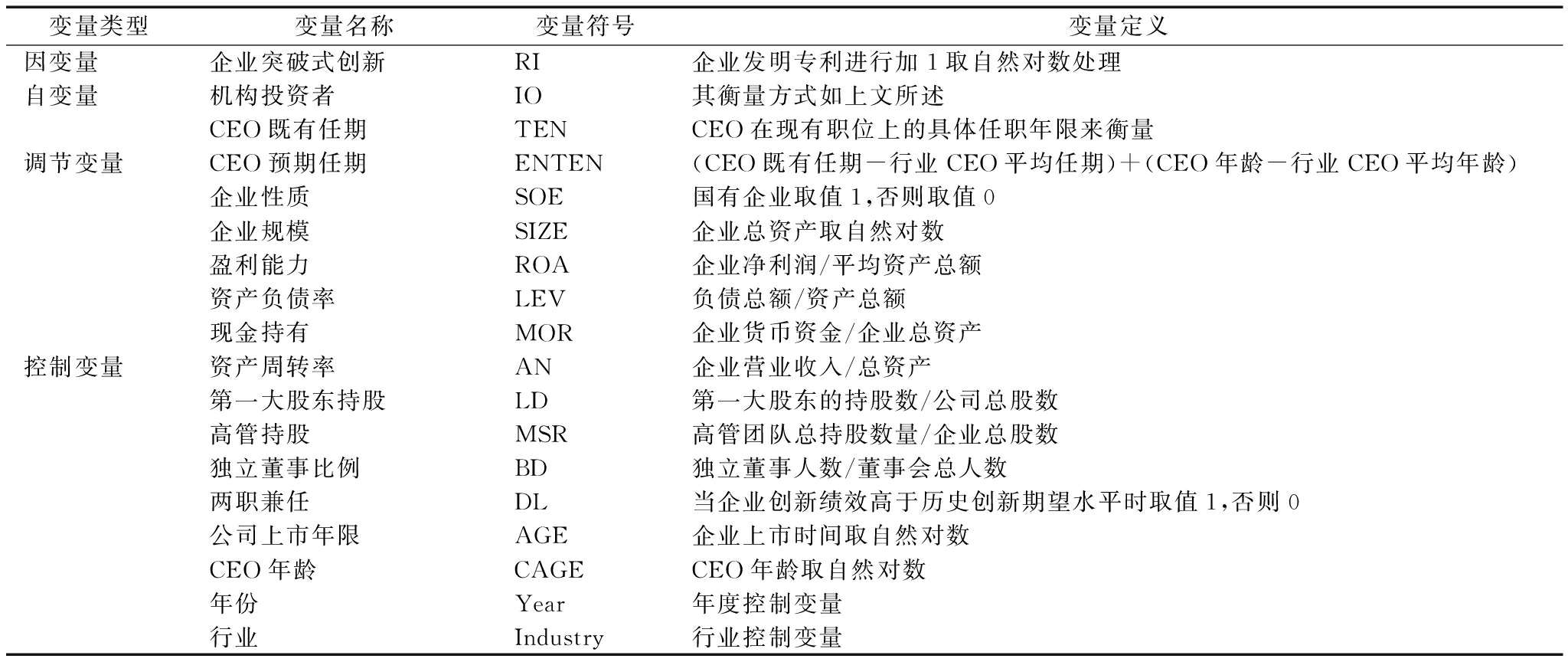

公司上市年限(AGE); CEO年龄(CAGE)。此外,时间效应和行业效应检验结果显示,应在模型中包括时间效应和行业效应。因此,本文控制了年度(YEAR)和行业(IND)的虚拟变量。各控制变量具体测量见表1。为规避异常值的影响,在实证分析之前,本文对所有连续变量数据在1%的水平上进行缩尾处理。

CEO年龄(CAGE)。此外,时间效应和行业效应检验结果显示,应在模型中包括时间效应和行业效应。因此,本文控制了年度(YEAR)和行业(IND)的虚拟变量。各控制变量具体测量见表1。为规避异常值的影响,在实证分析之前,本文对所有连续变量数据在1%的水平上进行缩尾处理。

表1 变量定义及简要描述

变量类型变量名称变量符号变量定义因变量企业突破式创新RI企业发明专利进行加1取自然对数处理自变量机构投资者IO其衡量方式如上文所述CEO既有任期TENCEO在现有职位上的具体任职年限来衡量调节变量CEO预期任期ENTEN(CEO既有任期-行业CEO平均任期)+(CEO年龄-行业CEO平均年龄)企业性质SOE国有企业取值1,否则取值0企业规模SIZE企业总资产取自然对数盈利能力ROA企业净利润/平均资产总额资产负债率LEV负债总额/资产总额现金持有MOR企业货币资金/企业总资产控制变量资产周转率AN企业营业收入/总资产第一大股东持股LD第一大股东的持股数/公司总股数高管持股MSR高管团队总持股数量/企业总股数独立董事比例BD独立董事人数/董事会总人数 两职兼任DL当企业创新绩效高于历史创新期望水平时取值1,否则0公司上市年限AGE企业上市时间取自然对数CEO年龄CAGECEO年龄取自然对数年份Year年度控制变量行业Industry行业控制变量

3 回归结果与分析

3.1 描述性统计与相关系数分析

表2为变量描述性统计与相关性系数。由表2可知,滞后一期的企业突破式创新(RI)的平均值为1.587,标准差为1.535,说明各企业在突破式创新方面存在较大差异。另外,鉴于核心变量之间的相关系数均不高于0.5,可认为本文不存在多重共线性问题。此外,方差膨胀因子(VIF)检验结果显示,模型整体VIF均值为1.46,低于阈值2。因此,多重共线性问题对本文研究结论不构成威胁。

表3为各变量的组间均值和中位数差异检验结果。由表3可知,除突破式创新(RI)、CEO既有任期(TEN)、总资产收益率(ROA)的中位数检验差异不显著但均值检验差异显著外,CEO预期任期、企业规模、企业绩效等变量间均值和中位数均存在显著差异。这说明有必要分别考察稳定型机构投资者和交易型机构投资者对企业突破式创新的影响。

3.2 检验结果分析

本文检验结果如表4所示。由表4第(1)列和第(2)列的检验结果可知,稳定型机构投资者与企业突破式创新显著正相关(β=0.567,p<0.01)。因此,H1a得到支持。交易型机构投资者与企业突破式创新正相关但不显著(β=0.183,p>0.1)。因此,H1b未得到支持。

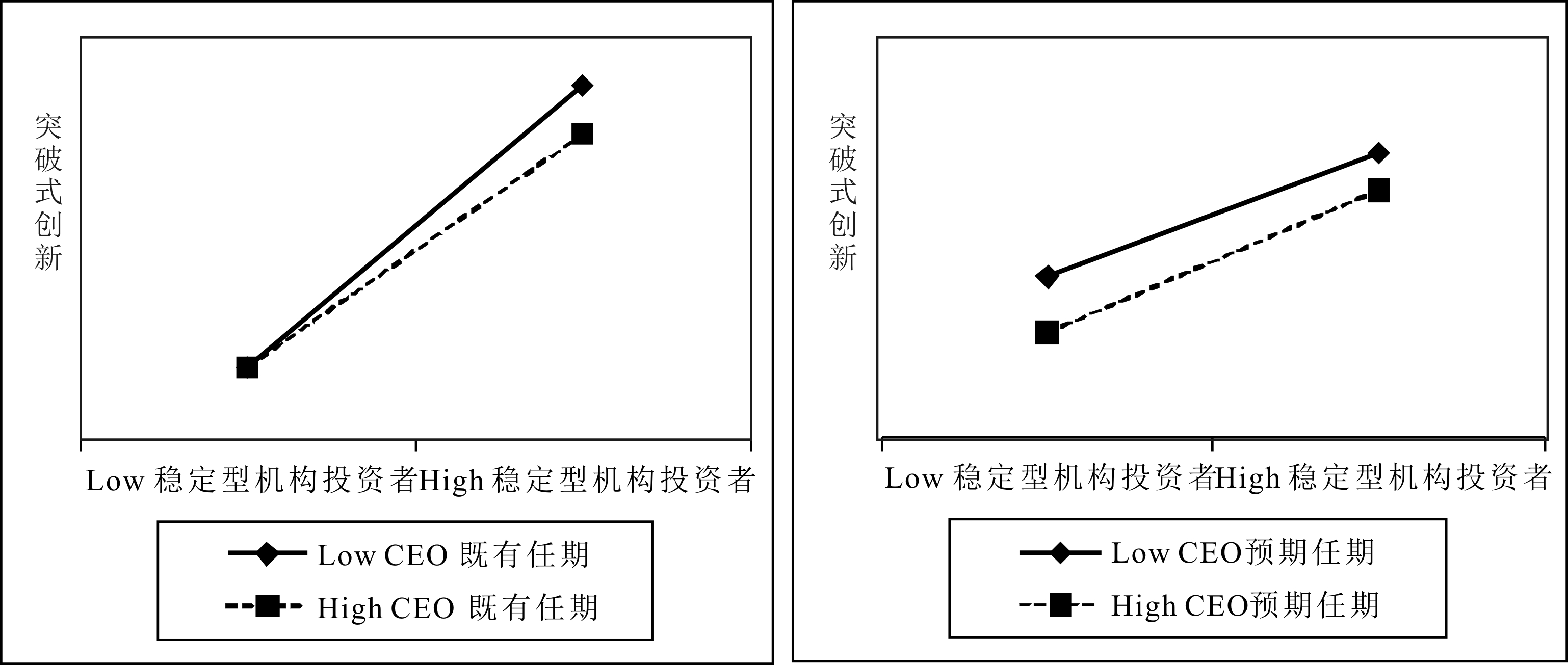

交易型机构投资者对企业突破式创新不存在显著影响。鉴于此,在后续检验中,本文仅关注CEO既有(预期)任期在稳定型机构投资者与突破式创新关系中的调节作用。由表4第(3)列的检验结果可知,稳定型机构投资者与CEO既有任期的交互项显著负相关(β=-0.092,p<0.05)。根据回归结果绘制图1(a),由图1(a)可知,相较于CEO既有任期较短的企业,在CEO既有任期较长的企业中,稳定型机构投资者对企业突破式创新的促进作用较弱。因此,H2a得到支持。

由表4第(5)列的检验结果可知,稳定型机构投资者与CEO预期任期的交互项显著正相关(β=0.035, p<0.05)。根据回归结果绘制图1(b),由图1(b)可知,相较于CEO预期任期较长的企业,在CEO预期任期较短的企业中,稳定型机构投资者对企业突破式创新的促进作用较弱。因此,H3a得到支持。

表2 描述性统计分析与相关系数

变量MeanSdMinMaxRIIOTENEGTENSOESIZERI1.5871.53505.9031IO0.3810.2330.0050.8780.128***1TEN3.2272.7020.08312.50.132***0.075***1EGTEN-0.6456.907-18.56016.15-0.033***-0.074***-0.440***1SOE0.4680.49901-0.037***0.255***-0.115***-0.091***1SIZE21.941.22519.63025.830.275***0.393***0.077***-0.087***0.325***1ROA0.0380.051-0.1680.1920.130***0.158***-0.004-0.016*-0.112***0.007LEV0.4500.2080.0510.892-0.027***0.163***-0.066***-0.015*0.307***0.487***MOCR0.1860.1350.0130.6450.036***-0.046***-0.0130.01-0.176***-0.228***AN0.6580.4630.0642.5940.073***0.103***-0.052***-0.0130.114***0.052***LH0.3560.1510.0880.750.025***0.310***-0.066***0.0090.198***0.247***BD0.3700.0520.3000.5710.052***-0.025***0.043***-0.008-0.077***0.028***DL0.2180.413010.072***-0.122***0.150***-0.162***-0.279***-0.161***AGE2.1230.7130.6933.178-0.094***0.218***0.065***-0.088***0.414***0.302***MSR0.0990.18500.6740.100***-0.356***0.073***0.081***-0.485***-0.277***CAGE3.8730.1313.4974.1590.041***0.103***0.231***-0.926***0.119***0.127***ROALEVMORANLHBDDLAGEMSRCAGEROA1LEV-0.379***1MOR0.286***-0.423***1AN0.102***0.168***0.0131LH0.093***0.063***-0.0070.085***1BD-0.020**-0.028***0.022***-0.045***0.044***1DL0.039***-0.164***0.122***-0.060***-0.059***0.098***1AGE-0.185***0.403***-0.324***0.066***-0.082***-0.037***-0.228***1MSR0.140***-0.351***0.254***-0.097***-0.102***0.093***0.255***-0.584***1CAGE-0.0060.017**-0.025***-0.0040.025***0.0130.136***0.088***-0.075***1

注 :***、**、*分别表示在 1%、5%、10% 的水平上显著,下同

表3 子样本各变量组间均值与中位数差异检验结果

变量稳定型机构投资者均值中位数交易型机构投资者均值中位数差异均值中位数RI1.5501.3861.6441.386-0.095***0.123IO0.3200.2890.4660.478-0.145***992.677***TEN3.2732.5003.3602.417-0.087*1.050EGTEN-0.415-0.187-1.085-0.6180.670***11.457***SOE0.41500.5791-0.164***368.700***SIZE21.8821.7322.1521.990-0.268***127.167***ROA0.0360.0330.0380.0330-0.002**0.0420LEV0.4430.4450.4830.492-0.039***80.771***MOR0.1790.1450.1710.1390.008***4.489AN0.6400.5300.6870.579-0.047***42.600***LH0.3470.3260.3610.345-0.014***27.330***BD0.3710.3330.3680.3330.003***3.406*DL0.23900.16700.072***110.147***AGE2.0922.1972.3912.565-0.299***461.058***CAGE3.8693.8713.8803.892-0.011***14.488***

3.3 内生性问题与稳健性检验

(1)本文中突破式创新突出的企业可能其机构投资者持股比较稳定,而不是稳定型机构投资者促进了企业突破式创新,即本文可能存在同时性偏误。鉴于此,本文使用固定效应重新进行回归检验,控制潜在同时性偏误。由表5模型(1)可知,稳定型机构投资者与企业突破式创新显著正相关(β=0.188,p<0.001)。由表5模型(2)可知,交易型机构投资者对企业突破式创新无影响(β=0.016,p>0.1),本文结论未发生改变。

表4 机构投资者异质性与企业突破式创新之间关系检验结果

变量(1)(2)(3)(4)(5)(6)稳定型机构投资者交易型机构投资者稳定型机构投资者交易型机构投资者稳定型机构投资者交易型机构投资者IO0.567***0.1830.961***0.654***0.500***0.560***(4.36)(1.46)(5.10)(3.97)(3.47)(5.18)TEN-0.088***-0.031-0.129***0.134***(-2.71)(-1.11)(-4.65)(5.07)EGTEN-0.151***-0.098***-0.175***0.104***(-6.15)(-4.02)(-6.33)(4.05)IO*TEN-0.092**-0.057(-2.24)(-1.56)IO*EGTEN0.035**0.003(2.24)(0.24)SOE0.213***0.155**0.132**0.0600.216***0.175***(4.02)(2.48)(2.32)(1.05)(3.83)(3.21)SIZE0.731***0.625***0.709***0.612***0.700***0.667***(31.36)(22.85)(28.56)(24.78)(28.82)(28.01)ROA4.682***1.692***3.499***2.324***3.874***2.942***(9.16)(3.13)(6.40)(4.83)(7.21)(6.37)LEV-0.735***-1.317***-0.558***-0.492***-0.761***-0.457***(-4.72)(-7.85)(-3.35)(-3.20)(-4.67)(-3.11)MOR-0.198-0.4697**0.427**0.427**0.383*0.048(-0.97)(-2.21)(1.96)(2.21)(1.79)(0.26)AN0.267***0.361***0.563***0.463***0.550***0.220***(4.97)(6.55)(9.91)(8.54)(9.91)(4.21)LH-0.906***-1.105***-1.097***-1.073***-1.091***-0.963***(-5.33)(-6.42)(-5.99)(-6.82)(-6.09)(-6.45)BD0.926**0.3810.910**1.009**0.7150.929**(2.22)(0.85)(2.03)(2.48)(1.63)(2.40)DL0.144**0.405***0.142**0.305***0.148**0.297***(2.39)(6.98)(2.18)(5.82)(2.31)(5.95)AGE-0.262***-0.650***-0.296***-0.292***-0.390***-0.220***(-5.00)(-12.82)(-5.26)(-6.27)(-6.98)(-4.96)MSR0.379*0.675***0.665***0.521***0.3300.481***(1.71)(4.02)(2.76)(3.45)(1.39)(3.38)CAGE-0.318*-0.503***-7.760***-5.470***-8.333***4.390***(-1.80)(-2.69)(-6.52)(-4.68)(-6.55)(3.62)YearYesYesYesYesYearYesIndYesYesYesYesIndYes_cons-14.532 9***-9.423 3***15.767 2***8.967 1**17.909 4***-31.173 3***(-17.98)(-10.61)(3.43)(1.99)(3.66)(-6.64)N6 8186 8846 7796 8426 7796 842对数似然值-9 946.260 7-11 103.015-10 294.976-10 167.07-10 185.166 -9 853.871 6chi24 333.6801 594.7603 494.5103 326.5003 714.1403 952.900左侧截取数2 4242 3252 408 2 3072 4082 307经验p值0.0800.0400.030

注:“经验p值”用于检验组间IO系数差异的显著性,通过自体抽样(Bootstrap)1 000次得到;***、**、*分别表示在 1%、5%、10% 的水平上显著;括号内为t值,下同

表5 控制潜在同时性偏误后的检验结果

变量(1)(2)稳定型机构投者交易型机构投资者IO0.188**0.016(2.30)(0.25)ControlsYesYes_cons-7.861***-4.626***(-9.15)(-5.02)N6 8186 884

注:为节省篇幅,控制变量、虚拟变量等统一采用controls替代,下同

(2)检验关键指标选取对研究结论的潜在影响。借鉴Elyasiani等[31]的做法,利用企业i在t年的机构投资者持股比例与企业i前5年(t-1年至t-5年)机构投资者持股比例标准差的比值衡量机构投资者的稳定性,行业维度则保持不变。表6第(1)与第(2)列为检验结果,可见结论并未发生实质性改变。由于突破式创新的长周期性,从创新投入到专利申请获得需要一定的时间。鉴于此,本文采用滞后两期发明专利申请数加1取自然对数对突破式创新进行衡量。表6第(3)与第(4)列为检验结果,可见主效应仍旧保持稳健。

表6 更换关键指标之后的检验结果

变量(1)(2)(3)(4)稳定型机构投资者RIi,t+1交易型机构投资者RIi,t+1稳定型机构投资者RIi,t+2交易型机构投资者RIi,t+2IO0.453**0.1000.365*0.295(2.44)(0.57)(1.78)(1.59)ControlsYesYesYesYes_cons-23.119***-6.719-17.871***-1.659(-3.72)(-0.91)(-2.73)(-0.20)N6 9006 7915 7035 723对数似然值-10 018.553 -10 539.241-8 415.663-9 357.802左侧截取数2 3962 3661 9691920经验P值0.0600.075

4 结语

4.1 研究结论

本文从CEO任期(既有任期和预期任期)视角出发,剖析稳定型、交易型机构投资者对企业突破式创新的影响,得出以下结论:

(1)机构投资者对突破式创新的影响并非具有同质性,稳定型机构投资者会促进突破式创新,但交易型机构投资者对突破式创新无影响。

(2)越来越长(短)的CEO既有(预期)任期会削弱稳定型机构投资者对突破式创新的促进作用。交易型机构投资者对突破式创新无影响,原因可能在于:由于交易型机构投资者频繁交易且持有期限较短,仅能在较短期限内影响高管薪酬,意味着高管通过规避突破式创新迎合交易型机构投资者难以实现自身职位的保全等。与之相对,这种行为可能因牺牲企业长远利益而遭受其他股东“记恨”,继而威胁自身职位安全。因此,高管可能并不会规避突破式创新以迎合交易型机构投资者,甚至会反对交易型机构投资者减少突破式创新的提议。

4.2 研究贡献

(1)拓展了企业突破式创新决策依据研究视角。股东在突破式创新中扮演关键角色已经得到学界普遍认可[5],但鲜有研究对此展开实证探讨,且较少关注机构投资者这一股东。本文系统性地剖析机构投资者与突破式创新之间的逻辑关系,丰富了突破式创新决策依据方面的研究成果,也为后续研究提供了新的视角。

(2)丰富了机构投资者与企业创新关系研究成果,明确了机构投资者对企业创新方向的影响。以往研究大多侧重于考察机构投资者与整体层面创新之间的逻辑关系[9,11,32],鲜有研究区分存在本质差异的渐进式创新和突破式创新,从而明确机构投资者对企业创新方向的影响。因此,通过实证论证稳定型、交易型机构投资者对突破式创新的差异性影响,本文更细致、更深刻地描述了机构投资者在企业创新中所扮演的角色。

(3)将CEO既有任期和预期任期纳入到理论框架中,明确了稳定型机构投资者作用于突破式创新的边界条件,强化了理论框架的情境化特征。同时,增加了CEO与股东尤其是机构投资者如何影响企业突破式创新的知识。

4.3 实践启示

(1)稳定型机构投资者会显著促进突破式创新,交易型机构投资者对突破式创新无影响。因此,在借助机构投资者的信息优势、公司治理优势、知识溢出促进创新之前,企业有必要区别机构投资者类型,并明确其利益诉求。更确切地说,企业应该对稳定型机构投资者持积极态度,但对交易型机构投资者则要持审慎态度,这点值得创新驱动型企业高度重视。

(2)较长的CEO既有任期和较短的CEO预期任期会削弱稳定型机构投资者对突破式创新的促进作用。这启示企业应对既有任期较长CEO和预期任期较短CEO的机会主义行为保持高度警惕。一方面,企业应制定合理的CEO聘期,避免CEO任期过长或加强对任期较长CEO决策制定过程的监督。另一方面,企业应加大对即将离任CEO的监督力度,并适度降低企业短期绩效指标在CEO考评中的比重,最终减少其机会主义行为。

4.4 局限与展望

本文存在以下局限:①囿于数据可获取性,通过发明专利近似地刻画了突破式创新。显然,该做法存在一定的偏差,并可能对本文结论造成潜在威胁;②聚焦于稳定型(交易型)机构投资者对企业突破式创新的直接影响,未能检验两者关系传导路径。例如,稳定型(交易型)机构投资者可能会通过融资约束、代理成本等公司治理因素的传导路径作用于突破式创新,这有待未来实证检验;③未来可以探讨其它CEO特征的调节作用,以增强本文研究框架的情境化特征。

参考文献:

[1] 万赫,钟熙,彭秋萍. 控股股东股权质押对企业创新方向的影响——股权制衡与企业可视性的调节作用[J].科技进步与对策,2020,37(6):119-127.

[2] 冯军政,刘洋,金露. 企业社会网络对突破性创新的影响研究——创业导向的中介作用[J].研究与发展管理,2015,27(2):89-100.

[3] CHO S Y,KIM S K. Horizon problem and firm innovation: the influence of CEO career horizon,exploitation and exploration on breakthrough innovations[J].Research Policy,2017,46(10):1801-1809.

[4] 钟昌标,黄远浙,刘伟. 新兴经济体海外研发对母公司创新影响的研究——基于渐进式创新和颠覆式创新视角[J].南开经济研究,2014,30(6):91-104.

[5] 刘华芳,杨建君. 大股东参与度、战略共识与企业突破式创新的实证研究[J].管理学报,2013,10(7):1034-1040.

[6] 许长新,杨李华. 异质性视角下机构投资者影响企业创新的路径[J].金融经济学研究,2018,33(6):69-80.

[7] BUSHEE B J. The influence of institutional investors on myopic R&D investment behavior[J].Accounting Review,1998,73(3):305-333.

[8] L PEZ ITURRIAGA F J,L

PEZ ITURRIAGA F J,L PEZ-MILL

PEZ-MILL N E J. Institutional framework,corporate ownership structure,and R&D investment: an international analysis[J].R&D Management,2017,47(1):141-157.

N E J. Institutional framework,corporate ownership structure,and R&D investment: an international analysis[J].R&D Management,2017,47(1):141-157.

[9] 赵洪江,夏晖. 机构投资者持股与上市公司创新行为关系实证研究[J].中国软科学,2009,24(5):33-39.

[10] 张峰,刘曦苑,武立东,等. 产品创新还是服务转型:经济政策不确定性与制造业创新选择[J].中国工业经济,2019,36(7):101-118.

[11] CHEN H L,HO H C,HSU W T. Does board social capital influence chief executive officers' investment decisions in research and development[J].R & D Management,2013,43(4):381-393.

[12] 张兆国,刘亚伟,杨清香. 管理者任期、晋升激励与研发投资研究[J].会计研究,2014,37(9):83-90.

[13] 孔东民,王江元. 机构投资者信息竞争与股价崩盘风险[J].南开管理评论,2016,19(5):127-138.

[14] KIM H D,PARK K,SONG K R. Do long-term institutional investors foster corporate innovation[J].Accounting & Finance,2017,59(2):1163-1195.

[15] 温军,冯根福. 异质机构、企业性质与自主创新[J].经济研究,2012,58(3):54-65.

[16] 邓路,刘瑞琪,江萍. 公司超额银行借款会导致过度投资吗[J].金融研究,2017,38(10):119-133.

[17] 张文红. 外部关系能否帮助企业从突破式创新中获利[J].科学学与科学技术管理,2016,37(7):126-134.

[18] 王睿智,冯永春,许晖. 声誉资源和关系资源对突破式创新影响关系[J].管理科学,2017,30(5):87-101.

[19] HAMBRICK D C.Upper echelons theory: an update[J].Academy of Management Review,2007,32(2):334-343.

[20] 钟熙,宋铁波,陈伟宏,等. CEO任期、高管团队特征与战略变革[J].外国经济与管理,2019,40(6):3-16.

[21] MCCLELLAND P L,LIANG X,BARKER V L. CEO commitment to the status quo: replication and extension using content analysis.[J].Journal of Management,2010,36(5):1251-1277.

[22] WENG D H,LIN Z. Beyond CEO tenure: the effect of CEO newness on strategic changes[J].Journal of Management,2014,40(7):2009-2032.

[23] CUCCULELLI,MARCO.Firm age and the probability of product innovation:do CEO tenure and product tenure matter[J].Journal of Evolutionary Economics,2018,28(1):153-179.

[24] ZHOU K Z,LI C B. How knowledge affects radical innovation: knowledge base,market knowledge acquisition,and internal knowledge sharing[J].Strategic Management Journal,2012,33(9):1090-1102.

[25] ANTIA M,PANTZALIS C,PARK J C. CEO decision horizon and firm performance: an empirical investigation[J].Journal of Corporate Finance,2010,16(3):288-301.

[26] 钟熙,宋铁波,陈伟宏,等. 分析师期望落差会促进战略变革吗——来自中国制造业上市公司的经验证据[J].管理评论,2020,32(2):266-277.

[27] MATTA E,BEAMISH P W. The accentuated CEO career horizon problem: evidence from international acquisitions.[J].Strategic Management Journal,2008,29(7):683-700.

[28] HAYWARD M L A,RINDOVA V P,POLLOCK T G. Believing one's own press: the causes and consequences of CEO celebrity[J].Strategic Management Journal,2004,25(7):637-653.

[29] OH W,CHANG Y K,CHENG Z. When CEO career horizon problems matter for corporate social responsibility: the moderating roles of industry-level discretion and blockholder ownership[J]Journal of Business Ethics,2016,133(2):279-291.

[30] 成力为,邹双. 风险投资进入时间、技术偏好对创新绩效影响——基于创业板制造业企业的PSM检验[J].科研管理,2019,40(7):215-223.

[31] ELYASIANI E,JIA J J,MAO C X. Institutional ownership stability and the cost of debt[J].Journal of Financial Markets,2010,13(4):475-500.

[32] 洪敏,张涛,王广凯. 异质机构投资者与企业技术创新——基于不同期限机构投资者的实证检验[J].中国科技论坛,2018,265(5):63-76.

(责任编辑:张 悦)

公司上市年限(AGE);

公司上市年限(AGE); CEO年龄(CAGE)。此外,时间效应和行业效应检验结果显示,应在模型中包括时间效应和行业效应。因此,本文控制了年度(YEAR)和行业(IND)的虚拟变量。各控制变量具体测量见表1。为规避异常值的影响,在实证分析之前,本文对所有连续变量数据在1%的水平上进行缩尾处理。

CEO年龄(CAGE)。此外,时间效应和行业效应检验结果显示,应在模型中包括时间效应和行业效应。因此,本文控制了年度(YEAR)和行业(IND)的虚拟变量。各控制变量具体测量见表1。为规避异常值的影响,在实证分析之前,本文对所有连续变量数据在1%的水平上进行缩尾处理。

PEZ ITURRIAGA F J,L

PEZ ITURRIAGA F J,L N E J. Institutional framework,corporate ownership structure,and R&D investment: an international analysis[J].R&D Management,2017,47(1):141-157.

N E J. Institutional framework,corporate ownership structure,and R&D investment: an international analysis[J].R&D Management,2017,47(1):141-157.