0 引言

天使投资是早期创业企业融资的重要渠道。天使投资经历了从非正式的个人投资向网络化、组织化[1],再向众筹化转变的过程[2]。所谓天使众筹,即基于互联网众筹平台,专业的天使投资人领投、大批小额天使投资人跟投的联合投资。由于投资早期企业的风险较大,投资人通常依赖社会网络共担风险,并逐渐形成具有较强封闭性的联合投资网络[3]。这在较大程度上限制了普通投资人参与,也限制了创业者获得早期股权投资的机会。天使众筹通过互联网平台打破了这种限制,理论上,任何拥有资金的普通投资人都可能通过天使众筹平台实现股权投资[2]。因此,天使众筹化是金融科技和互联网技术发展的产物[2],也是普惠金融的重要形式之一[4],为解决创业资金供需不平衡问题提供了新路径[5]。

天使众筹自2011年传入中国以来,获得快速发展。仅2018年上半年,申请融资的天使众筹项目就有875个,成功融资项目253个,融资额12.99亿元,投资人次1.52万[6]。大量投资实践表明,中国天使众筹联合投资网络已经初步形成。然而,中国天使众筹项目融资成功率偏低,仅为19.14%,投资率也偏低,即使在天使众筹发展较快的2015年,投资率也不到25%[7]。2018年上半年,项目成功比例和投资人次较2017年同期均出现大幅下降[6]。项目本身质量固然对融资成功有着重要影响,但投资人中也存在“大多数人看热闹、少部分人尝新鲜”的现象[8]。从天使众筹平台披露的数据看,实际投资人数量与平台注册认证投资人数量相差较大。以蚂蚁天使为例,截至2018年底,平台认证投资人数为2 306人,实际参与投资的投资人仅491人。天使众筹作为一种群体性行动,联合投资网络对投资行为具有重要影响[9]。因此,探索天使众筹联合投资网络结构特征与演变趋势,有助于推动更有效的联合投资、激活潜在投资人,为创业企业提供更有力的资金支持。

然而,现有文献中,不论是联合投资网络研究还是众筹领域的社会网络研究,都未能有效关注天使众筹联合投资网络结构与演变趋势。首先,联合投资网络研究起源于风险投资领域[10],并以风险投资联合投资网络为主要研究对象,深入分析其对投资绩效的影响,少数文献分析了该网络的演变趋势与动力[11],但尚未关注到天使众筹联合投资网络。其次,基于社会网络视角的众筹研究,主要分析创业者社交网络对融资绩效的影响[12],而基于投资者立场的联合投资网络研究仍是空白[13] 。虽有极少数文献发现众筹投资者的投资行为存在旁观者效应[14]或羊群效应[15],但却忽视了网络结构的影响和作用。因此,本文致力于弥补现有研究的不足,通过分析天使众筹联合投资网络结构与演变趋势,为从社会网络视角探索天使众筹投资人的投资行为提供理论基础,为推动天使众筹发展提供理论支撑。

1 理论基础与文献综述

1.1 天使众筹联合投资网络概念

联合投资网络研究始于Bygrave[10]的开创性工作,其认为风险投资机构网络有多种类型,联合投资网络是最重要的类型之一,并将联合投资网络界定为因风险投资机构联合投资关系形成的网络。投资机构是网络的主体,即网络的节点,投资主体的联合投资行为构成关系连接,在网络中用边相连[16]。联合投资是网络的基础,既可以指两个及以上投资机构在同一轮次共同投资同一项目[17-18],也可以指其在不同轮次投资同一项目[11,19-20]。对于跨轮次的联合投资,通常会设定3~5年的时间窗为边界[11,19]。

天使众筹的重要特征是Crowd,即众多投资人共同投资同一个项目[9]。虽然天使众筹的单笔投资金额远小于天使投资和风险投资,其投资人数更多,并以线上平台为媒介开展投资活动,但这并未改变天使众筹的联合投资本质。此外,不排除投资人在天使众筹平台之外有联合投资,但是网络有时空边界的限制[21]。为更好地分析基于天使众筹平台形成的联合投资网络,本文将其空间边界限定为天使众筹平台,时间边界限定为投资轮次可相同也可不同。基于上述限定,天使众筹联合投资网络被界定为,天使投资人基于线上天使众筹平台联合投资关系形成的网络,其中,联合投资是指两个及以上投资人在同一轮次或不同轮次投资同一项目。

1.2 嵌入性与联合投资网络

嵌入性理论是联合投资网络研究的重要理论基础。该理论由格兰诺维特[22]提出,强调经济行动者嵌入的社会网络对其经济行为及行为结果的影响,经济行为中信任的建立,并非仅是基于法律或道德约束,而是同时基于行动者之间的具体关系和关系结构(网络)。具体而言,行动者的关系强度、关系异质性、网络位置等不仅影响信任,还影响信息传递和资源获取,进而对行动和行动结果产生影响[23]。风险投资市场的特点决定了联合投资网络的重要性。由于风险投资机构与创业者之间存在严重的信息不对称,风险投资机构需要通过联合投资网络获得信息和资源,共同承担市场风险、提高投资绩效[24]。

同时,嵌入性理论还强调社会网络是连接微观行为与宏观结构的桥梁,小规模的互动通过网络转变成为大规模的结构形态,结构形态又反过来影响许多小团体[22]。随着联合投资关系的建立和解除,联合投资网络不断发生变化,联合投资网络局部演变与整体演变之间有着密切联系[25]。较强的封闭性是风险投资联合投资网络的重要特征[26],但跨界联合投资仍然少量存在,并且跨界联合投资关系连通各个封闭的联合投资网络,推动其不断演变,逐渐塑造遍及全国甚至全球的风险投资市场[11]。此外,跨界联合投资还受到联合投资网络结构的深刻影响,如目标市场上先前的联合投资伙伴有助于促成跨国投资[27];较大的联合投资网络密度会降低接纳跨区域和跨市场投资的可能性[19],反而增加接纳陌生投资人的可能性[28]。

综上所述,联合投资网络一方面发挥着降低信息不对称、促进资源流动、构建信任的作用,另一方面又将微观投资行为与宏观投资市场相连接。由此可见,联合投资行为构建起联合投资网络,并深受这种网络结构的影响。

1.3 风险投资联合投资网络结构特征

天使众筹是联合投资网络研究的新领域,本文主要借鉴风险投资联合投资网络结构特征探索这一新领域。首先,两类联合投资网络都以联合投资行为作为基础,其联合投资行为具有相似性,即都是多人投资同一项目,并且普遍有领投人[29]。其次,两类联合投资网络的基本功能相同,即都致力于解决投资主体与新企业之间的信息不对称问题、降低投资风险[9,24] ,具体表现为投资主体通过联合投资网络共享信息和资源,领投人能提供更多专业信息 [30]。第三,获得天使众筹有助于未来获得风险投资,并且天使众筹联合投资网络对获取风险投资具有较大影响[31]。最后,天使众筹拓展了风险投资的实践领域,其将早期股权投资实践拓展到风险投资机构较少关注的地域、行业和人群[5]。综上所述,两类网络不仅具有共性,而且天使众筹联合投资网络对风险投资联合投资网络的形成与未来发展有一定影响。因此,风险投资联合投资网络相关成果能为本研究提供借鉴,并为两种网络的比较提供研究基础。

反映网络结构特征的维度较多,已有研究表明,风险投资联合投资网络的凝聚性、突出性和凝聚子群等结构性特征能更好地发挥前文所述的作用。其中,凝聚性描述的是网络成员之间相互关联的程度,距离和密度是测量网络凝聚性的主要指标[21]。距离是指连接两个节点的最短路径,其代表的凝聚程度反映网络的可达性和信息传递程度,距离越短,投资主体之间信息传递的可能性越大、速度越快,准确性与完整性越高[32];密度描述的是网络中所有行动者之间可实现连接的密集程度,网络密度产生的结构性压力、构建的信任性环境不仅影响新投资人加入[19,28],还会影响投资主体选择联合投资还是单独投资[33]。突出性反映投资主体在网络中位置的重要性,以及网络整体的中心化程度[21]。中心性指标反映节点位置的突出性,中心势则反映节点中心性在网络整体水平上的特点,即整体网络向少数中心聚集的情况[34]。占据中心位置的投资主体拥有资源、信息和声誉优势,更有可能取得较高的投资绩效[35],也更愿意与具有相似地位的投资主体开展联合投资[36],处于边缘位置的投资主体力争向中心靠近或成长为中心[37]。凝聚子群反映网络子集合的分布结构,是网络内连接紧密成员构成的次级团体[38]。风险投资联合投资网络中的凝聚子群通常被称为社群,是指投资主体基于伙伴选择偏好形成的抱团现象[39],网络社群结构对投资绩效有显著影响[40]。中国风险投资市场存在差序格局式的“圈子”现象[41-42],联合投资网络社群具有显著的网络拓扑结构特征,并通过最短路径长度、聚集系数和节点中心度体现出来[43],社群结构随着联合投资网络规模的扩大愈加显著[44]。社群集聚性、可达性以及二者的交互效应会影响投资机构退出[32],而跨社群移动[45]对投资绩效有显著正向影响。

综上所述,凝聚性、突出性和凝聚子群在影响投资行为和投资绩效的同时,也会影响风险投资联合投资网络演变趋势。本文借鉴上述结构特征,分析天使众筹联合投资网络结构与演变趋势,并将其与风险投资联合投资网络进行比较分析。

2 研究方法

2.1 数据来源与样本

本文数据来源于蚂蚁天使众筹平台,该平台面向普通投资人,致力于服务种子期创业项目,并为专业天使投资人提供更多领投机会。蚂蚁天使众筹平台成立于2014年,2015年第一个众筹项目成功融资,2015—2018年共有55个项目成功融资,融资金额总计5 224.8万元。在55个项目中,采用领投跟投制的项目共有47个,本文将这47个项目获得投资的时间点确定为联合投资网络形成的时间节点,在该时间点之前(包括该时间点)基于众筹平台形成的联合投资关系构成联合投资网络。这里的联合投资是指天使投资人在同一轮次投资同一创业项目,作出该限定是因为未发现创业项目通过该平台发布后续融资,因此对同一项目而言,在该平台上不存在跨轮次的联合投资。通过手动抓取联合投资事件,本文共收集到47个联合投资网络数据,以第一个项目获得融资时的联合投资网络作为初始网络,共有491名投资人参与47个项目投资,平均每个项目投资人数约为23人,平均每位投资人的投资次数约为2.2次。

2.2 网络构建

天使众筹联合投资网络构建方法与风险投资联合投资网络相同,具体分两步:第一步,在UCINET 6.0中录入投资人和被投项目构成的矩阵,形成投资人和被投项目均为节点的二模网络;第二步,将二模网络转化为以投资人为节点的一模网络,网络的边为投资人之间的联合投资关系。基于蚂蚁天使平台投资数据,本文构建47个天使众筹联合投资网络的一模网络,初始网络和终止网络的时间节点分别为2015年5月18日和2018年7月9日。

2.3 指标选择

距离和密度是反映联合投资网络凝聚性的主要指标。反映距离的常用指标有网络直径、网络平均距离和不同距离的节点对占比[17,46]。具体来说,所有节点对间最长的最短距离是网络直径,所有节点间最短距离的平均值是网络平均距离[21]。密度可以采用无值密度和有值密度进行测量[21]。无值密度反映实际存在的连接程度[21],即实际边数与可能存在的边数之比,计算公式为: 代表网络中的实际边数,g为网络节点数。有值密度反映网络节点之间联合投资频次的密集程度[21],用于测量可能存在的连接,同时测量节点之间的连接次数,计算公式为:

代表网络中的实际边数,g为网络节点数。有值密度反映网络节点之间联合投资频次的密集程度[21],用于测量可能存在的连接,同时测量节点之间的连接次数,计算公式为: 代表边的互动次数,g为网络节点数。

代表边的互动次数,g为网络节点数。

测量中心性的指标有度中心性、中介中心性和接近中心性[34]。鉴于度中心性较高的投资主体往往占据较多结构洞,能够连接不同社群[47],本文选取以度中心性为基础的度中心势,测量天使众筹联合投资网络在整体水平上的突出性。度中心势的计算方法如下:

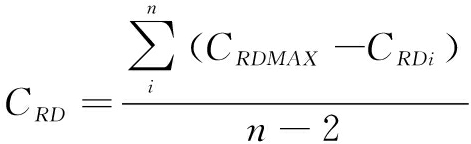

(1)

其中,CRD表示以节点相对中心度计算的网络中心势,CRDi代表网络中每个节点的相对中心度,CRDMAX代表相对中心度的最大值,n为网络中的节点数。

网络社群的计算指标较多,现有研究多采用G-N计算法[32]和K-core计算法[47]。考虑到天使众筹跟投人数远多于风险投资,天使众筹的联合投资人更可能建立直接联系。因此,本文采用派系计算法测量社群结构,因为该方法更容易识别直接连接较多的社群,且派系节点数最少为3,派系内所有节点均有直接连接。由于该测量过于严格,也可采用n-派系计算法测量,即派系节点数不少于3,派系内所有节点距离不超过n。

3 数据分析与结果

本文采用UCINET 6.0软件计算得到一模网络的平均距离、直径、距离不同的节点对数量、有值密度、无值密度、度中心势、派系等结构性指标数值,再将上述数值输入SPSS 16.0中,对其进行描述性统计和趋势分析。随着时间推移,上述指标表现出一定趋势性特点。

3.1 网络距离

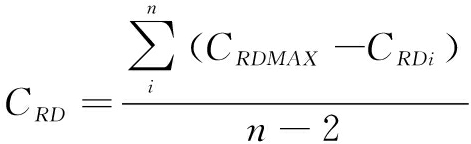

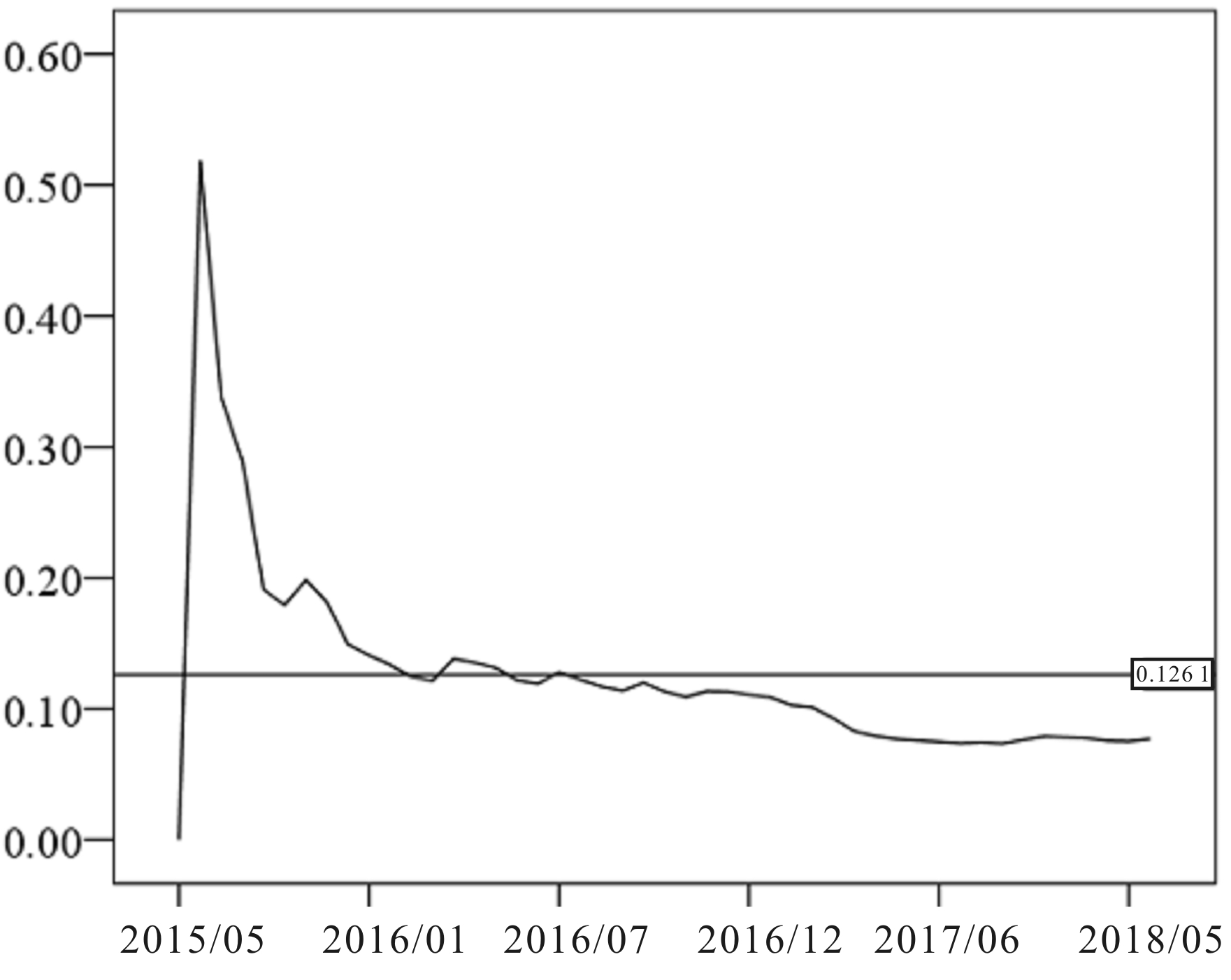

由表1可知,天使众筹联合投资网络直径较小,平均距离较短。天使众筹联合投资网络直径在1~4之间变化,网络中不存在孤立点,任意两个节点最多通过3个节点就可以建立联系;网络中80%以上的连接是间接关系,在所有间接关系中,大部分投资人可以通过一个中间人建立连接。从演变趋势看,联合投资网络平均距离随网络规模增大而增大,在早期急剧攀升后,呈现出缓慢增大趋势(见图1)。

表1 天使众筹联合投资网络距离不同的节点对占比与网络直径统计结果

统计项目距离为1的节点对占比距离为2的节点对占比距离为3的节点对占比距离为4的节点对占比网络直径平均值0.1950.6660.1370.0023.000中位数0.1330.7150.1600.0003.000标准偏差0.1700.1260.0550.0080.511最小值0.0940.0000.0000.0001.000最大1.0000.7360.1920.0364.000N4747474747

从天使众筹的联合投资实践看,距离为1的节点对逐渐减少,距离为2、3的节点对逐渐增多,形成平均距离持续增大的趋势,同时使天使众筹联合投资网络以距离为2的间接关系占主导,并且距离为1、3的节点对占比也保持一定水平。由此可见,天使众筹联合投资人间的平均距离在增大过程中,仍能通过1~2个中间人建立连接,使得网络保持较强的凝聚性。

3.2 网络密度

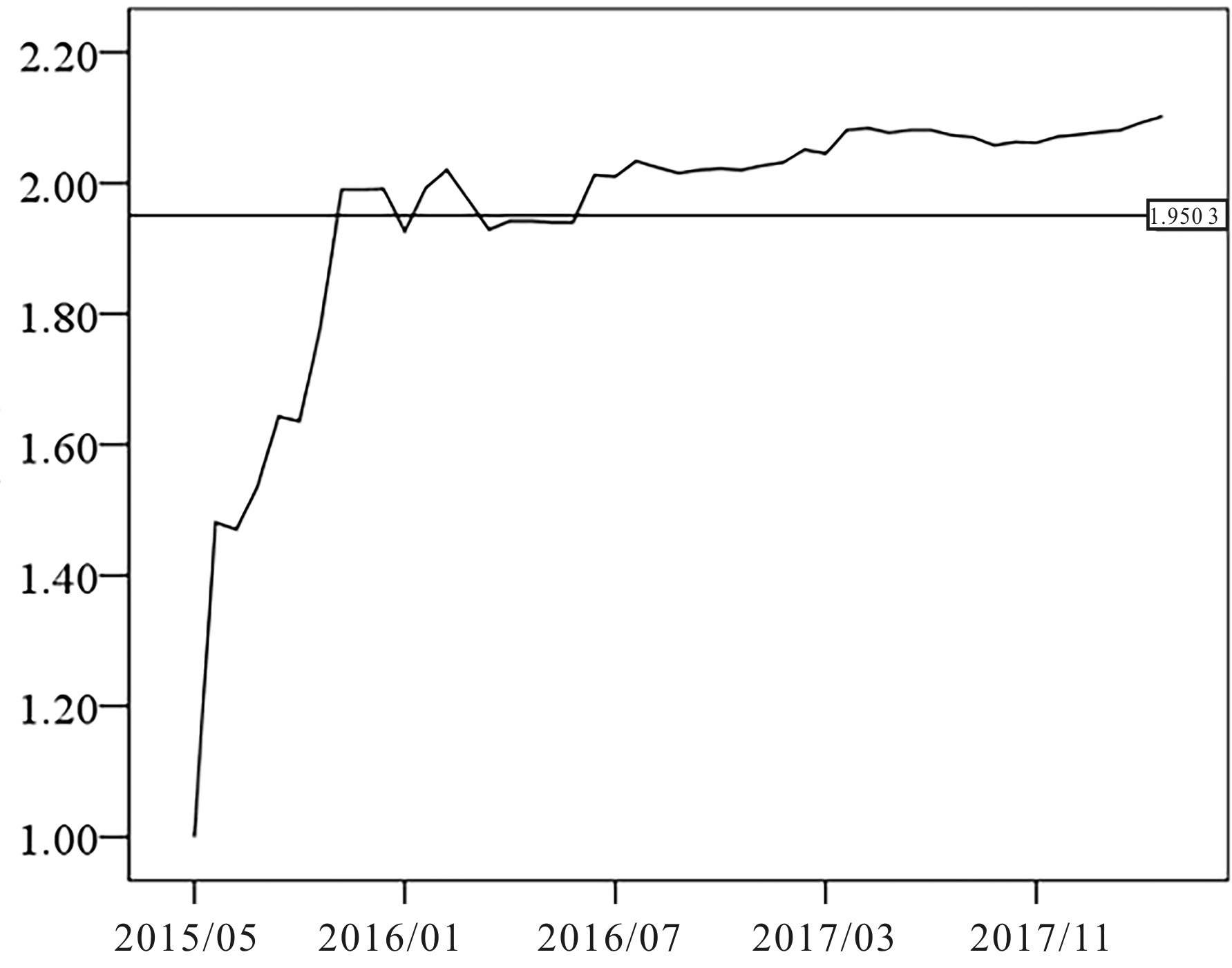

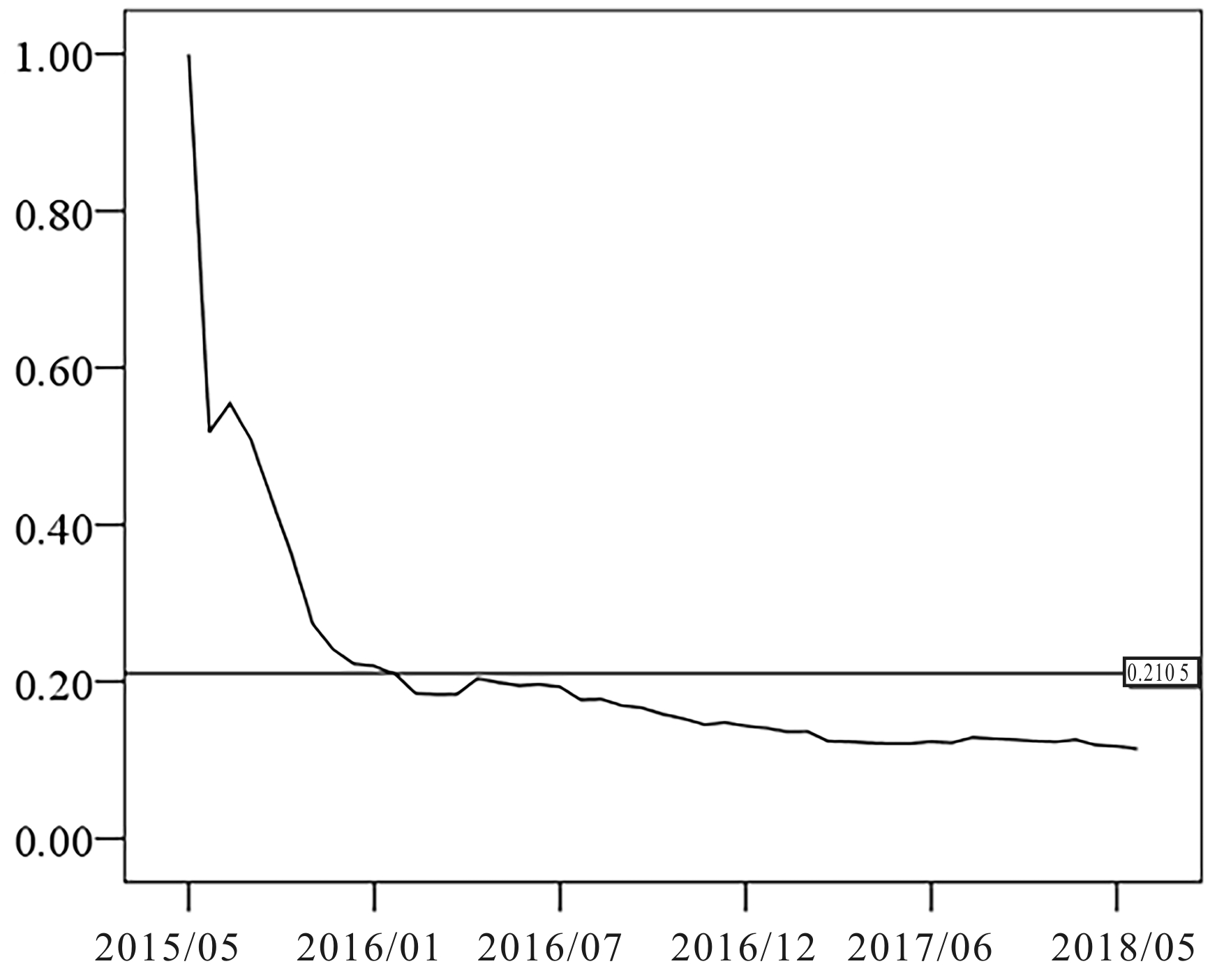

由图2、3可知,每个联合投资网络的有值密度都高于无值密度,并且两种密度呈现出相似的变化趋势。天使众筹联合投资网络有值密度均值为0.210 5,最小值为0.114 3,最大值为1。有值密度最大的网络为初始网络,最小的网络为终止网络。与有值密度相似,天使众筹联合投资网络无值密度均值为0.188 0,最小值为0.093 6,最大值是1。无值密度最大的网络为初始网络,无值密度最小的网络为终止网络。初始网络中所有投资人均因联合投资同一项目而彼此建立直接联系,因此初始网络有值密度和无值密度均为1,是网络密度的最大值。随着联合投资网络规模增大,有值密度和无值密度在早期迅速下降后,均逐渐降低,并且中间略有波动。

从天使众筹联合投资实践看,网络中既有投资人进行重复投资的次数较少。虽然不断有新的投资人加入,但新投资人仅能与部分既有投资人建立直接连接,这使得网络无值密度逐渐降低。同时,既有投资人之间因重复投资而增加的联合投资次数也是有限的,这使得网络有值密度逐渐降低。综合分析网络距离与密度的变化,不难看出,天使众筹联合投资网络密度降低的同时,仍然可以保持较好的可达性。

3.3 网络中心势

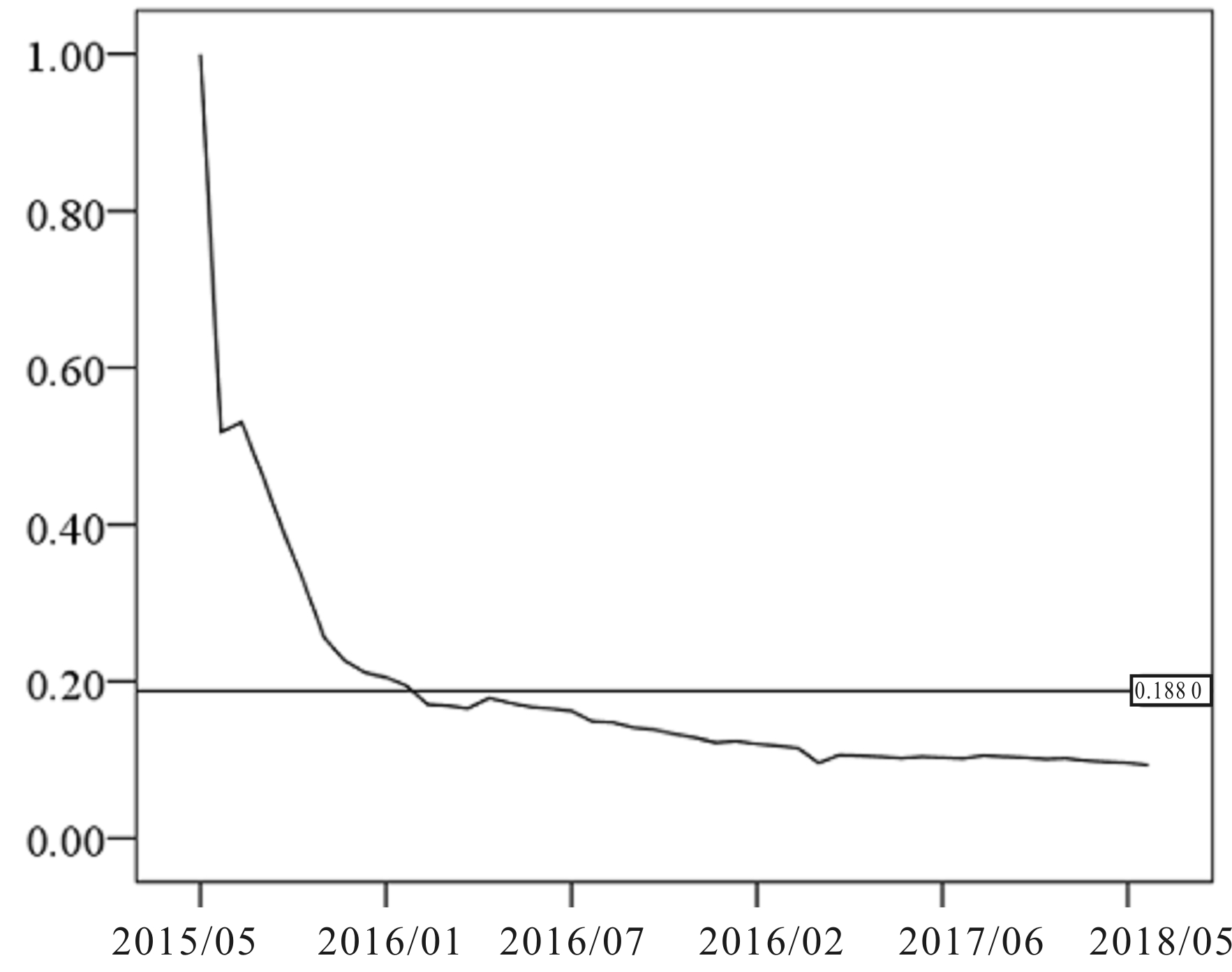

天使众筹联合投资网络中心势经过早期迅速增长、迅速下降后,呈现逐渐下降趋势(见图4)。网络中心势平均值为0.126 1,最小值为0,最大值为0.518 5。中心势最大值出现在第二个项目获得投资时(2015年6月19日),初始项目投资人中仅有ZFM参与第二个项目的众筹投资。ZFM是两个子群的唯一连接点,也成为网络的中心,此时联合投资网络中心势最大(见图5)。此后,联合投资网络向少数投资人集中的趋势逐渐下降,并伴有一定波动。网络中心势变化分成4个阶段,投资人数达到108人之前为第一阶段,其后,联合投资网络规模每增加约100人,网络中心势就会显著下降(见表2)。

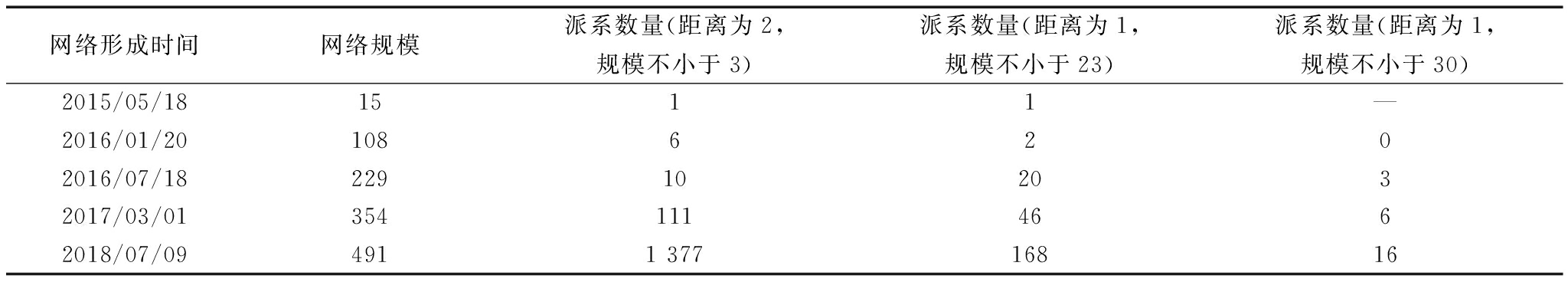

表2 天使众筹联合投资网络中心势演变趋势

阶段划分网络规模获得投资项目数网络中心势平均值2015/05/18-2016/01/20 15~10880.236 92016/02/17-2016/07/18133~229100.131 22016/07/27-2017/03/01241~354130.113 42017/03/08-2018/07/09387~491160.077 6

从天使众筹投资实践看,联合投资的领投人并不是集中于少数核心投资人,新加入的投资人和处于边缘位置的投资人均可以成为领投人。这使得天使众筹联合投资网络保持较强的开放性,进而使中心势产生显著下降趋势。

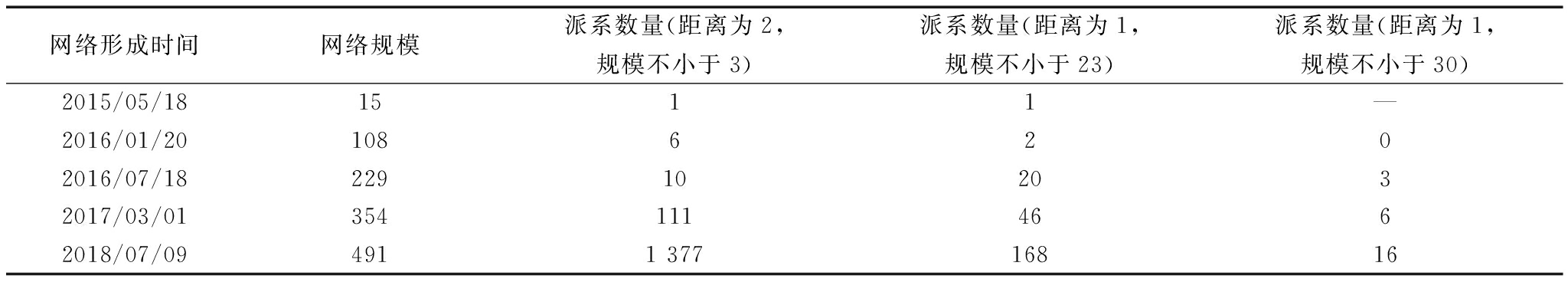

3.4 网络派系

天使众筹联合投资网络内具有明显的派系结构,本文设定3种不同派系测量标准。首先,设定派系内距离为2,派系规模分别设定为不小于3、10、20、60,当网络规模为491时,派系个数均为1 377,远远超过投资人数,因此无法测出有效的派系结构。其次,派系内距离设定为1,考虑到实际的联合投资规模,即47个项目平均投资人数为23,其中19个项目平均投资人数为31,分别将派系规模设定为不小于23、30。相应地,不同时点上的网络派系数量出现较为显著的变化,当网络规模为491时,派系结构比较清晰。根据网络中心势形成的联合投资网络发展阶段,本文在5个时间点上测量派系个数,如表3所示。从演变趋势看,天使众筹联合投资网络派系数量逐渐增多。

表3 天使众筹联合投资网络派系数量演变趋势

网络形成时间网络规模派系数量(距离为2,规模不小于3)派系数量(距离为1,规模不小于23)派系数量(距离为1,规模不小于30)2015/05/181511—2016/01/201086202016/07/18229102032017/03/013541114662018/07/094911 37716816

从天使众筹投资实践看,单次天使众筹联合投资规模远大于传统联合投资规模。以本文样本为例,联合投资人数在10人以下的项目仅有3个,其它项目投资人数最少为14人。这使得天使众筹投资人能够比较快速地形成连接紧密、规模较大的派系。考虑到天使众筹联合投资网络以距离为2的间接关系为主,说明该网络具有凝聚性较强的派系,同时大部分派系之间又存在开放的连接路径。

4 讨论:两类联合投资网络比较分析

本文基于嵌入性理论和风险投资联合投资网络研究基础,探讨天使众筹联合投资网络结构与演变趋势。虽然理论基础相同,测量指标相似,但是由于两种网络形成与发展的情境不同,因此在静态结构与动态演变趋势上表现出显著差异性。

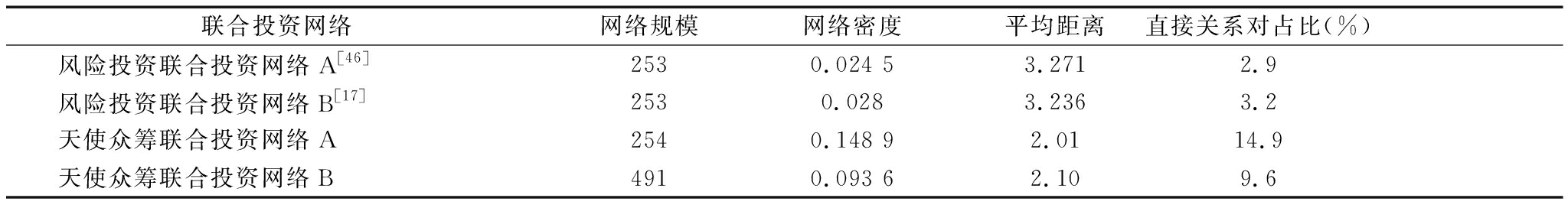

4.1 静态结构差异

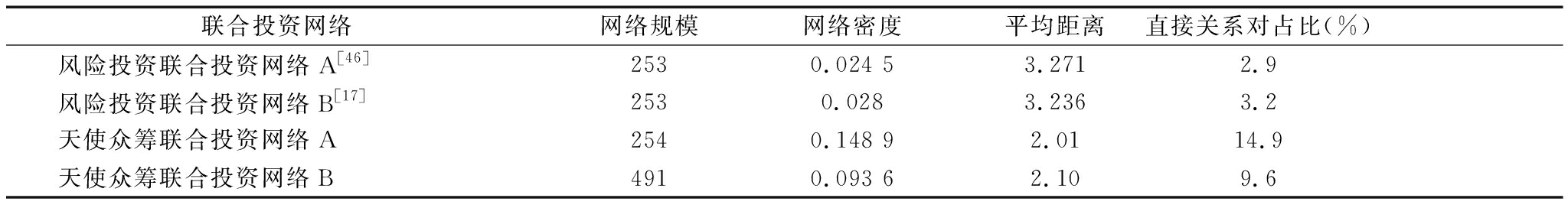

从静态结构性特征看,在规模相当或者规模有较大差异时,相较于风险投资联合投资网络,天使众筹联合投资网络均有更强的凝聚性,具体表现为密度更大、平均距离更短和直接关系对占比更高(见表4)。

表4 风险投资联合投资网与天使众筹联合投资网的静态结构比较

联合投资网络网络规模网络密度平均距离直接关系对占比(%)风险投资联合投资网络A[46]2530.024 53.2712.9风险投资联合投资网络B[17]2530.0283.2363.2天使众筹联合投资网络A2540.148 92.0114.9天使众筹联合投资网络B4910.093 62.109.6

天使众筹联合投资网络较强的凝聚性,反映天使众筹平台在抗风险能力方面具有一定优势,并具备开展新联合投资的结构性基础。凝聚性更强的联合投资网络,投资人之间信任度更高,更容易形成共识和共同投资规范,并分享信息、资源和投资经验,因此可以提高天使投资人应对不确定性、抵御风险的能力[35,39]。同时,凝聚性更强的联合投资网络可以提高信息传递速度,增加天使投资人接触投资机会的次数,进而增加天使投资人开展新联合投资的机会[48]。此外,凝聚性更强的天使众筹联合投资网络还表现为具有直接关系的投资人比重更大,考虑到新的联合投资关系更容易在有直接关系的投资人之间形成[18],因此投资人在天使众筹联合投资网络中更可能不断形成新的联合投资关系。综合来看,联合投资网络较强的凝聚性可以提高天使众筹平台的资金供给潜力。

4.2 动态演变趋势差异

从网络结构动态演变趋势看,天使众筹联合投资网络中心化趋势逐渐减弱,而风险投资联合投资网络中心化趋势逐渐增强。具体地,天使众筹联合投资网络中心势呈下降趋势,特别是网络规模每增加约100人时,网络中心势就会显著下降。同时,处于核心地位的天使投资人虽然绝对度中心性不断提高,但是其相对度中心性在不断降低,并有新的天使投资人成为核心。与此不同,风险投资联合投资网络接近中心势和中间中心势始终保持上升趋势[44],只有当大量中资机构进入网络时,度中心势才呈现显著降低趋势,并且处于核心地位的风险投资机构比较稳定[20,49]。

天使众筹联合投资网络的去中心化趋势,增加了处于中心位置与边缘位置的天使投资人开展联合投资的可能性。新加入的天使投资人或处于边缘地位的天使投资人并没有受到核心投资人排斥,天使众筹联合投资网络中不断有新的核心出现,这使得投资机会并不是集中在少数处于中心位置的投资人手中。此外,去中心化提高了网络的开放性,进一步提高了天使投资人与创业者之间建立连接的可能性。

5 结论

基于嵌入性理论,本文对开放情境下天使众筹联合投资网络结构与动态演变趋势进行了初步探索,得出以下主要结论:首先,天使众筹联合投资网络凝聚性强、开放性高。凝聚性强表现为网络没有孤立点,网络密度大,直接关系对占比高,大部分投资人可通过1~2个中间人连接;开放性高表现为网络成员对新投资人的接纳和中心对边缘的接纳,网络呈现出显著去中心化趋势。强凝聚性为降低信息不对称、市场不确定性提供结构性基础,高开放性为减少信息与资源冗余、推动更多投资人加入提供可能性。其次,天使众筹联合投资网络与风险投资联合投资网络具有显著差异。前者是强凝聚性和高开放性并存的网络,后者则是弱凝聚性和低开放性并存的网络。这种差异性为解决风险投资市场的封闭性、资源集中在少数投资机构手中等问题提供了可能性。最后,天使众筹联合投资网络社群结构清晰,社群内所有节点间均有直接连接,并且社群规模大、社群之间存在连接路径。紧密的社群结构能更有效抑制投资人的机会主义行为,增强投资人间的信任与互惠,这是社群成员开展新联合投资的基础。社群间的连接路径为信息流动提供渠道,降低社群内信息和资源冗余程度,有助于提高社群内联合投资绩效。

基于上述研究结论,本文理论贡献表现在以下方面:首先,本文将联合投资网络研究拓展至开放情境中。已有研究表明,联合投资网络形成于封闭性较强的情境中[26],并在多个层面呈现出封闭性特点[41]。天使众筹联合投资网络形成于开放性情境中,且自身兼具强凝聚性和高开放性特点,这深化了对联合投资网络的认知。其次,弥补了众筹领域社会网络研究的不足。基于社会网络视角的众筹研究,对天使众筹关注较少[13],仅有少数文献分析了融资方社交网络对融资绩效的影响[50]。本文丰富了天使众筹的社会网络研究,并拓展了投资方网络视角。最后,在数字经济快速发展背景下,天使众筹将持续发挥对创业活动的影响力[51],本文为深入分析社会网络对线上股权投资行为的影响提供了一定理论基础,有助于进一步研究互联网金融在数字经济时代的作用。

本文结论对天使众筹平台、天使投资人和创业者均具有一定实践指导意义。首先,天使众筹平台要注重培养派系内部占据中心位置的普通天使投资人成为领投人,从而发挥位置优势,引导更多派系成员联合投资新项目,发挥其成长为领投人产生的示范效应,进而吸引和激励更多投资人参与天使众筹。其次,天使众筹平台需要承担更多普及投资知识、提高投资技能的责任。普通天使投资人在投资知识和投资经验方面仍有欠缺,天使众筹平台需要发挥其专业优势,弥补该缺陷,以促进天使投资市场健康有序发展。第三,天使投资人需要优化网络管理。鉴于时间和精力的有限性,天使投资人需要在众多直接关系人中作出选择,既要避免信息过度冗余又要强化关系,以提高信任度。最后,创业者在天使众筹平台上披露信息需更加慎重。天使众筹联合投资网络结构特点促使信息在网络内外快速而准确地传播,优质信息传播对促成融资的积极影响会增加,反之,劣质信息的消极影响也是倍增的。

作为探索性研究,本文存在以下不足:首先,未能深入分析天使众筹联合投资网络结构对投资行为和投资绩效的影响机理,未来可以从整体网络、网络社群、投资人自我中心网络3个层面分析网络内信息传播、资源流动和信任建立过程,进而分析其对投资行为和投资绩效的影响。其次,相较于风险投资联合投资网络演化研究10年以上的时间跨度[47],本文时间跨度较短,未来可跟踪研究更长时期内天使众筹联合投资网络的演化特征。第三,两类联合投资网络的比较分析仅限于少数指标和特定规模,缺少系统性,未来需要深化两类联合投资网络的比较研究,增加更多具有可比性的结构指标,开展不同网络规模的比较分析。同时,天使众筹投资人与风险投资机构有较大差异,要进一步分析风险投资联合网络结构对投资绩效的影响机理在天使众筹中是否同样有效。最后,区块链技术正不断融入金融创新,本文缺少对新技术作用的研究与思考,亟待未来探索区块链技术融入天使众筹联合投资网络的方式,并深入分析这种融合对天使投资市场的影响。

参考文献:

[1] EDELMAN L F,MANOLOVA T S,BRUSH C G.Angel investing:a literature review[J].Foundations and Trends in Entrepreneurship,2017,13(4-5):265-439.

[2] BRUNETTI F.Web 2.0 as platform for the development of crowdfunding[M]//Crowdfunding for SMEs.London:Palgrave Macmillan UK,2016:45-60.

[3] BRUTON G,KHAVUL S,SIEGEL D,et al.New financial alternatives in seeding entrepreneurship:microfinance,crowdfunding,and peer-to-peer innovations[J].Entrepreneurship Theory and Practice,2015,39(1):9-26.

[4] 王修华,易澳妮.新时代视域下共享金融的发展与展望[J].金融理论与实践,2019(2):10-16.

[5] SORENSON O,ASSENOVA V,LI G C,et al.Expand innovation finance via crowdfunding[J].Science,2016,354(6319):1526-1528.

[6] 人创咨询.中国众筹行业发展报告2018(上)[EB/OL].(2018-08-08) [2020-09-17].http://www.zhongchoujia.com/data/31205.html.

[7] 盈灿咨询.2015年全国众筹行业年报.[EB/OL].(2016-01-12) [2020-09-17].https://www.wdzj.com/news/baogao/25767.html.

[8] 王念新,侯洁,葛世伦.从众还是旁观?众筹市场中出资者行为的实证研究[J].管理工程学报,2016,30(4):124-134.

[9] POLZIN FRIEDEMANN, TOXOPEUS HELEN, STAM ERIK.The wisdom of the crowd in funding information [J].Small Business Economics, 2017, 50:251-273.

[10] BYGRAVE W D.Syndicated investments by venture capital firms: a networking perspective [J].Journal of Business Venturing, 1987, 2 (2):139-154.

[11] KOGUT B,URSO P,WALKER G.Emergent properties of a new financial market:American venture capital syndication,1960-2005[J].Management Science,2007,53(7):1181-1198.

[12] COLOMBO M G,FRANZONI C,ROSSI-LAMASTRA C.Internal social capital and the attraction of early contributions in crowdfunding[J].Entrepreneurship Theory and Practice,2015,39(1):75-100.

[13] FEHRER J A,NENONEN S.Crowdfunding networks:structure,dynamics and critical capabilities[J].Industrial Marketing Management,2020,88:449-464.

[14] KUPPUSWAMY V,BAYUS B L.Crowdfunding creative ideas:the dynamics of project backers in Kickstarter[J].Social Science Research Network,2015 (1): 1-49.

[15] HORNUF L,SCHWIENBACHER A.Market mechanisms and funding dynamics in equity crowdfunding[J].Journal of Corporate Finance,2018,50:556-574.

[16] BYGRAVE W D.The structure of the investment networks of venture capital firms[J].Journal of Business Venturing,1988,3(2):137-157.

[17] 王艳,侯合银.创业投资辛迪加网络结构测度的实证研究[J].财经研究,2010,36(3):46-54.

[18] GU W W,LUO J D,LIU J F.Exploring small-world network with an elite-clique:bringing embeddedness theory into the dynamic evolution of a venture capital network[J].Social Networks,2019,57:70-81.

[19] HOCHBERG Y V,LJUNGQVIST A,LU Y.Networking as a barrier to entry and the competitive supply of venture capital[J].The Journal of Finance,2010,65(3):829-859.

[20] 柯振埜,陈晓娟,林康康.基于社会网络理论下的中国创业投资有向网络结构实证研究[J].科技管理研究,2012,32(19):230-234.

[21] WASSERMAN S,FAUST K.Social network analysis[M].Cambridge:Cambridge University Press,1994.

[22] 马克.格兰诺维特.镶嵌:社会网与经济行动[M].罗家德,译.北京:社会科学文献出版社,2015.

[23] 伯特.结构洞:竞争的社会结构[M].任敏,译.上海:格致出版社,2008.

[24] ESPENLAUB S,KHURSHED A,MOHAMED A.Does cross-border syndication affect venture capital risk and return[J].International Review of Financial Analysis,2014,31:13-24.

[25] KANG S M.Equicentrality and network centralization:a micro-macro linkage[J].Social Networks,2007,29(4):585-601.

[26] KEIL T,MAULA M V J,WILSON C.Unique resources of corporate venture capitalists as a key to entry into rigid venture capital syndication networks[J].Entrepreneurship Theory and Practice,2010,34(1):83-103.

[27] GULER I,GUILLE N M F.Home country networks and foreign expansion:evidence from the venture capital industry[J].Academy of Management Journal,2010,53(2):390-410.

[28] SORENSON O,STUART T E.Bringing the context back in:settings and the search for syndicate partners in venture capital investment networks[J].Administrative Science Quarterly,2008,53(2):266-294.

[29] AGRAWAL A,CATALINI C,GOLDFARB A.Are syndicates the killer app of equity crowdfunding[J].California Management Review,2016,58(2):111-124.

[30] SHAFI K.Investors’ evaluation criteria in equity crowdfunding[J].Small Business Economics,2021,56(1):3-37.

[31] SIGNORI A,VISMARA S.Does success bring success? the post-offering lives of equity-crowdfunded firms[J].Journal of Corporate Finance,2018,50:575-591.

[32] 石琳,党兴华,杨倩,等.风险投资网络社群集聚性与可达性对成功退出的影响[J].科技进步与对策,2017,34(17):9-15.

[33] 胡刘芬,周泽将.社会网络关系对风险投资行为的影响及经济后果研究:基于地理学视角的实证分析[J].外国经济与管理,2018,40(4):110-124.

[34] FREEMAN L C.Centrality in social networks conceptual clarification[J].Social Networks,1978,1(3):215-239.

[35] YANG D L,HU X,WU B G,et al.Do better-networked venture capital firms always enjoy higher investment performance? the contingent role of China's institutional changes[J].Emerging Markets Finance and Trade,2019,55(4):759-780.

[36] 杨勇,王齐唅.PE/VC联合投资网络演化研究[J].科技与经济,2016,29(2):46-50.

[37] 郭晴,罗家德,周建林,等.产业领袖的成长路径:从网络视角分析风险投资行业[J].外国经济与管理,2019,41(2):3-16.

[38] CLAUSET A.Finding local community structure in networks[J].Physical Review.E,Statistical,Nonlinear,and Soft Matter Physics,2005,72(2):026132.

[39] CHENG C Y,TANG M J.Partner-selection effects on venture capital investment performance with uncertainties[J].Journal of Business Research,2019,95:242-252.

[40] 施国平,陈德棉,党兴华,等.网络社群成员变动对风投机构投资绩效的影响[J].管理学报,2019,16(10):1486-1497,1551.

[41] 罗家德,秦朗,周伶.中国风险投资产业的圈子现象[J].管理学报,2014,11(4):469-477.

[42] 党兴华,胡玉杰,王育晓.基于扎根理论的风险投资网络社群形成影响因素研究[J].科技进步与对策,2016,33(19):14-20.

[43] JIN Y H,ZHANG Q,LI S P.Topological properties and community detection of venture capital network:evidence from China[J].Physica A:Statistical Mechanics and Its Applications,2016,442:300-311.

[44] 周育红,宋光辉.中国创业投资网络的动态演进实证[J].系统工程理论与实践,2014,34(11):2748-2759.

[45] 谈毅,李瑞,刘钦豪.跨网络社群移动对风险资本投资绩效的影响[J].工业工程与管理,2019,24(5):170-176.

[46] 郑鸣,陈石.私募股权基金投资网络关系测度实证研究[J].证券市场导报,2011,21(10):43-49.

[47] 金永红,章琦.中国风险投资网络的网络特性与社团结构研究[J].系统工程学报,2016,31(2):166-177.

[48] LEE H S.Peer networks in venture capital[J].Journal of Empirical Finance,2017,41:19-30.

[49] 罗永胜,李远勤.我国风险投资网络核心—边缘结构的动态演进[J].财会月刊,2017,38(2):107-112.

[50] VISMARA S.Information cascades among investors in equity crowdfunding[J].Entrepreneurship Theory and Practice,2018,42(3):467-497.

[51] 蔡莉,杨亚倩,卢珊,等.数字技术对创业活动影响研究回顾与展望[J].科学学研究,2019,37(10):1816-1824,1835.

(责任编辑:陈 井)