(1.南京大学 经济学院;2.南京大学 长江三角洲经济社会发展研究中心,江苏 南京 210093; 3.南京信息工程大学 管理工程学院,江苏 南京 210044)

0 引言

改革开放以来,中国实行“以市场换技术”的外资引进战略虽然有效提高了国内企业生产能力和技术水平,却在相当程度上导致产业链部分核心环节被外资企业控制,造成国内企业关键技术与发达国家相比存在一定差距,并面临全球价值链低端俘获难题,难以形成创新驱动发展新格局。只有提高本土企业自主创新能力,才能从根本上破解企业当前困境。风险投资作为一种与企业创新活动相匹配的资本形态[1],其发展初衷是为企业研发创新和价值再造服务。同时,国家多项政策文件指出,要深化体制机制改革,强化资本市场对科技创新的支持力度。因此,风险资本应在国家关键技术突破中发挥重要作用。

本研究源于对以下问题的关注:一方面,中国专利申请量虽然实现成倍增长,但发明专利申请量占总专利申请量的比重长期在35%上下浮动,远低于实用新型专利和外观设计专利申请量之和,呈现“量大而质小”的“虚胖”特征;另一方面,风险投资在中国发展迅速,全国风险投资额从2000年的54.01亿元增至2020年的3 749.46亿元,风险投资案例数也从2000年的226例增至2020年的1 393例,风险投资的重要性日益凸显,但风险投资能否提升中国企业创新能力有待进一步验证。

从理论上讲,中国关键技术缺失成因包括技术生存期内投资不足[2],而风险投资可从资本增值和创新倾向增值两个方面缓解创新融资外部约束,在一定程度上解决投资不足的问题。但另一方面,风险投资机构有可能通过所有权替代、金融隧道或者经营隧道等方式对企业或其创新成果实施“攫取”行为,从而对关键技术创新产生抑制作用。因此,风险投资对企业关键技术创新的作用效果存在不确定性。为解决上述问题,本文进一步考虑专利权保护这一创新影响因素。根据《专利法》,专利权保护涉及专利权司法保护和专利权行政保护两种方式。相比于司法保护,行政保护所产生的社会成本更低,更具有效率优势。

那么,风险投资能否促进技术创新?风险投资对于不同企业技术创新行为是否会产生不同的影响?专利权行政保护能否在一定程度上缓解由于攫取行为而引起的风险投资对创新的抑制作用?为回答上述问题,本文在梳理相关文献的基础上,构建理论模型,针对不同投资机构参与的关键技术创新项目和非关键技术创新项目,分别进行目标利润函数最优化求解与比较分析,引入专利权行政保护,探讨其能否正向调节风险投资对关键技术创新的促进作用,以及风险投资影响企业关键技术创新的区域异质性,选取2010-2020年中国A股上市公司为研究样本进行实证检验,以期进一步丰富风险投资与企业创新相关领域研究。

1 文献综述

1.1 关键技术创新概念与特征

熊彼特技术创新理论指出,关键技术并非从旧组合中通过渐进、不断调整产生,而是随着知识量的连续积累间断性出现,具体表现为技术轨道或技术范式转换。王燕鹏等[3]指出,关键技术是指在技术系统、产业链或者技术领域中起重要作用且不可或缺的环节或技术,具体表现为当前技术热点、难点或未来技术突破点。与非关键技术创新相比,关键技术创新具备以下特征:一是难以模仿性。关键技术创新是技术轨道的完全变化,从投入、研究、开发到设计和商业化的技术路线与既有创新完全不同,其它企业若要模仿必须在关键技术市场化之后才能开始,这对企业提出了更高要求[4]。二是高不确定性。关键技术创新受内在研发难度以及外在环境因素影响,大大增加了关键技术创新的技术风险和市场动态性[5]。三是技术颠覆性。技术轨道跃迁会引发产业链重组、技术市场竞争生态重塑、现有产品消费和使用模式改变等一系列颠覆性变化[6]。四是高研发投入性。当前,中国面临关键技术创新不足或缺失的问题,因此关键技术创新需要从基础研究入手,并在整个技术研发周期内投入巨大人力、物力、财力[7]。根据上述特征,本文将关键技术创新定义为具备难以模仿性、高不确定性、技术颠覆性以及高研发投入性特征,且在技术系统、产业链或相关技术领域起重要作用的核心技术。同时,国内关于关键技术创新的定量研究主要用发明专利衡量,而以实用新型专利和外观设计专利衡量非关键技术创新[8]。

1.2 风险投资对技术创新的影响

当前,学术界对风险投资影响企业技术创新的研究主要涉及风险投资参与能否促进企业创新以及风险投资通过何种因素影响企业创新。总体而言,风险投资参与对于企业创新是一把“双刃剑”[9]。一方面,风险投资能够在资本、资源、创新倾向等方面发挥增值作用,通过缓解外部融资约束、整合行业研发资源以及降低环境不确定性等方式增加企业研发投入和专利申请量[10];另一方面,风险投资机构也有可能对企业实施攫取行为,并对企业创新活动产生负面影响[11]。那么,风险投资如何对企业创新产生影响?这一议题近年来受到学者广泛关注,主要从3个维度展开研究:一是机构个体特征,一般认为,国有风险投资机构对企业科技创新的促进作用比非国有风险投资机构更显著[12];二是企业所处行业,董屹宇和郭泽光[13]研究发现,风险投资对技术密集型企业创新的促进作用比劳动密集型行业和资本密集型行业更显著;三是企业所处地区,风险投资对企业创新的影响受产业和经济发展水平的制约,表现出一定的区域异质性[14]。在上述3个维度中,以机构个体特征和企业所处行业两个维度为重点的研究比较完备和丰富,考虑区域异质性的相关研究则普遍重视区域经济发展水平和产业发展水平差异,较少考虑区域创新环境差异,如专利权保护能否正向调节风险投资对企业创新的促进作用。此外,对于不同类型、不同技术含量的企业创新行为,以及风险投资能够在多大程度上发挥促进作用的关注较少(许昊等,2017),同时专利权保护能否发挥正向调节作用也值得进一步研究。

1.3 专利权行政保护对技术创新的影响

根据我国相关法律规定,专利权保护主要通过行政保护和司法保护两条途径实现,当前研究主要集中于知识产权保护或专利权保护层面,聚焦专利权行政保护和司法保护影响企业创新的研究近年来才有所增加。总体来说,相关研究普遍认为提升知识产权保护水平能够有效促进企业创新。一方面,优化知识产权保护可以减少专利侵权行为,维持技术研发主体投入与收益平衡,以此激发创新主体积极性,促进研发投入提高[15];另一方面,提高知识产权保护水平可以完善企业投资环境,降低投资风险,使更多投资机构参与企业创新活动,进一步增加企业创新产出[16]。然而,知识产权保护对企业创新的作用存在一定的企业异质性和区域异质性[17-18]。针对这两种专利权保护途径,黎文靖等[19]认为,强化专利权司法保护虽然可能会抑制企业研发投入和专利申请,却能够显著提高企业创新价值,进而对中国技术创新产生正向作用;吴超鹏和唐菂(2016)认为,加强专利权行政保护执法力度能够有效减少企业研发溢出损失,缓解企业外部融资约束,从而提升企业创新能力。随着中国专利制度的逐步健全以及实施知识产权战略的需要,专利权司法保护和专利权行政保护已成为中国知识产权保护中不可或缺的重要途径,二者无法相互替代。与作为最终救济手段的专利权司法保护相比,专利权行政保护具有以下特征:一是在运行程序上更简便和主动,具有效率优势;二是在运行环境上更易被企业、个人等社会个体所接受,具有社会治理效果优势[20]。此外,由于专利权保护期限较短,因此企业更需要专利权保护以保障研发投入及时获得回报,并使研发成果转化为企业竞争力。相比于司法保护,专利权行政保护产生的社会成本更低,更契合企业研发活动实际需要,更能迅速在企业研发过程中发挥作用。因此,本文更关注专利权行政保护在风险投资作用于企业关键技术创新过程中所发挥的作用。

综上所述,本文在已有研究的基础上,作如下拓展:第一,丰富既有研究方法。既有文献多运用实证方法研究风险投资对企业创新产出或研发投入的影响,而本文基于理论模型探索风险投资参与对企业不同类型技术创新的影响机制,结合实证检验补充该领域的理论发现。第二,拓展既有研究结论。既有文献多关注风险投资对企业创新的促进作用以及知识产权保护促进企业创新的异质性问题,本文还关注风险投资与专利权行政保护对企业创新所产生的协同效应,并将风险投资、专利权行政保护和技术创新纳入统一分析框架。第三,为构建适应全球创新链治理的技术创新政策体系提供潜在参考依据。当前,中国关键技术与技术先进国家相比仍有差距,本文关注风险投资对企业关键技术创新的影响,可为政府有效激励关键技术创新提供政策启示。

2 模型构建与理论推演

为深入研究风险投资对企业关键技术创新的影响,本文参考并改进Dessi&Yin[21]以及温军和冯根福(2018)的理论框架,在区分关键技术创新和非关键技术创新的基础上,构建考虑风险投资参与的企业创新行为决策模型,并引入专利权行政保护参数,使理论推演更加贴合实际。首先,基于委托代理理论并结合实际情况,构建包含投资机构参与的企业创新行为决策模型;其次,针对不同投资机构参与的关键技术创新项目和非关键技术创新项目,分别进行项目利润函数最优化求解和比较分析;最后,引入专利权行政保护,分析其能否有效提升风险投资对关键技术创新的促进作用,并讨论风险投资影响企业关键技术创新的区域异质性。

2.1 企业创新行为决策模型基本框架

参考已有文献,在基本框架中考虑一个包含技术研发企业和投资机构的经济系统,该经济系统分为3期,即T=0,1,2。在该经济系统中,技术研发企业和投资机构均为风险中性,技术研发企业基于投资机构的初始资金启动创新项目并以项目利润最大化为目标。其中,投资机构包括风险投资机构(VC)和其它投资机构(OI)两种,创新项目包括关键技术创新项目(Key Technology Innovation Project,KP)和非关键技术创新项目(Non-key technology innovation project,NP)。T=0时为企业决策阶段,这一阶段技术研发企业决定是进行非关键技术创新项目还是关键技术创新项目,并由投资机构提供初始资金(I)以启动创新项目运行。

创新项目成功与否取决于T=1时技术研发企业的主观努力程度(0<e<1)、创新项目本身的研发难度(t>e)以及风险投资机构在创新项目进行过程中开展的增值服务或攫取行为。假设创新项目整体成功率为p,当其它投资机构参与创新项目时,成功率仅由主观努力程度和客观研发难度决定,即pOI=e/t。一般而言,关键技术创新比非关键技术创新研发难度更高,因此假定tKP=(1+θ)tNP,其中θ>0表示关键技术研发难度高于非关键技术研发难度的程度。

当T=1时,创新项目进入研发阶段,企业根据主观努力程度和项目技术难度决定该阶段的投入成本c=t·e2。与其它投资机构不同,风险投资机构能够为创新项目提供增值服务,但同时也会实施攫取行为并从现金流和企业声誉等方面对企业创新项目产生影响,因此风险投资机构项目成功率pVC为ke/t。k表示风险投资机构对创新项目的影响系数,假定k=(1+α)/β,α为风险投资机构对创新项目的增值系数(0<α<1),β为风险投资机构对创新项目的攫取系数(0<β<1)。若风险投资机构实施攫取行为,则其获得相应收益Rg(Rg>0)。

当T=2时,创新项目进入研发应用阶段。如果创新项目应用成功将产生收益R(为使理论分析中投资机构的初始投资动机不受预期收益的影响,假定不同创新项目的预期收益R相同且R>0),如果创新项目应用失败则无收益。技术研发企业根据契约获得项目成功回报Re,而风险投资机构可获得项目剩余收益分配R-Re。

2.2 企业创新行为决策模型分类求解

根据上述基本框架设定,技术研发企业决定创新项目后,与投资机构签订收益分配契约(Re,R-Re),针对不同投资机构参与的不同关键类型创新项目利润函数及约束条件进行最优化求解。

2.2.1 其它投资机构参与的模型求解

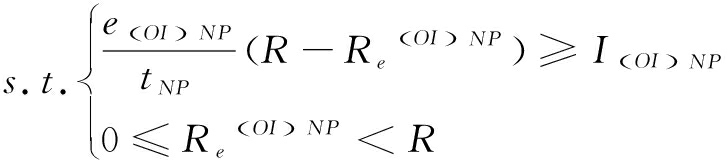

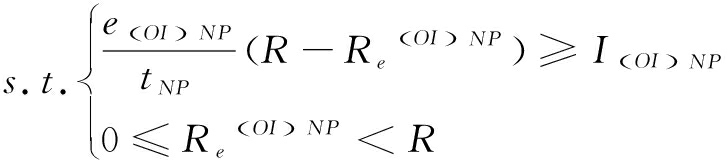

根据上述假设,结合投资机构盈亏平衡等约束条件,得到其它投资机构参与的企业创新项目目标函数并进行求解。如果技术研发企业选择的创新项目是非关键技术创新项目NP,则可以得到目标利润函数如式(1)。

(1)

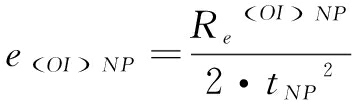

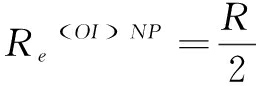

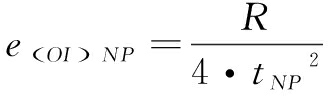

在式(1)中,第一项为其它投资机构的盈亏平衡约束,第二项为非负约束条件,对式(1)作最优化求解,即满足∂π(OI)NP/∂e(OI)NP=0和∂I(OI)NP/∂Re(OI)NP=0,可解得:

(2)

(3)

将式(3)代入式(2),可得:

(4)

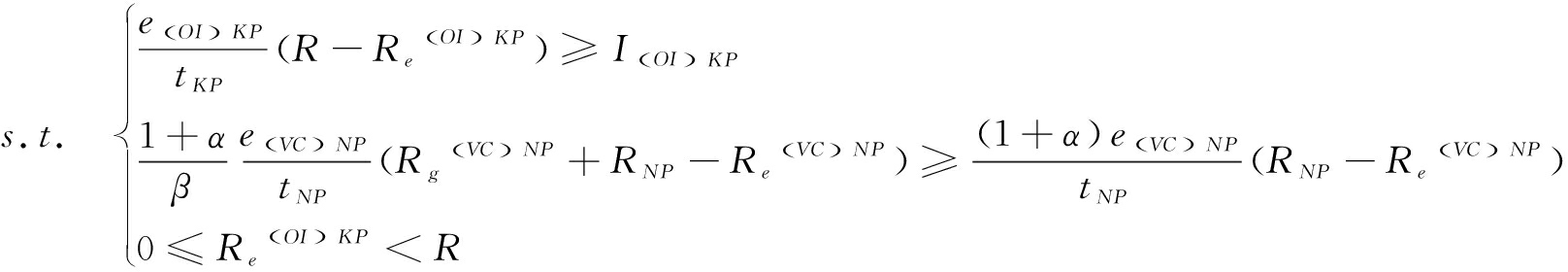

如果技术研发企业选择的创新项目是关键技术创新项目KP,则可以得到目标利润函数如式(5)。

(5)

将tKP=(1+θ)tNP代入式(5),并用与式(1)相同的办法对式(5)作最优化求解,可得如式(6)。

(6)

2.2.2 风险投资机构参与的模型求解

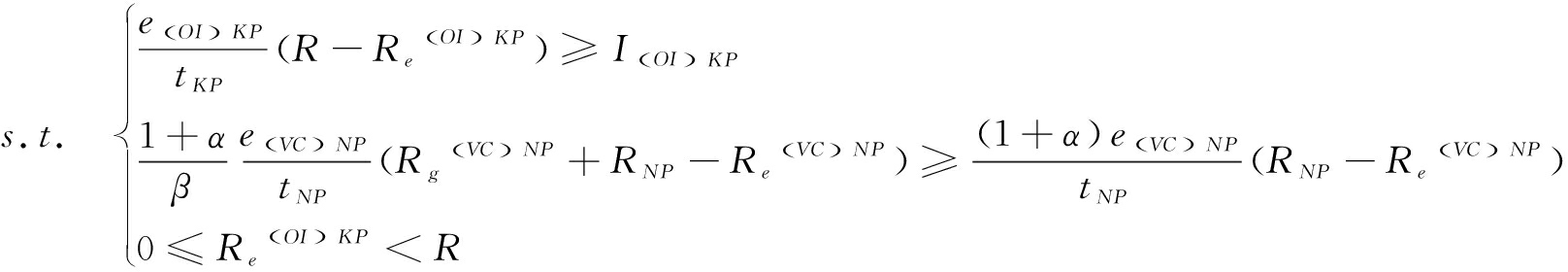

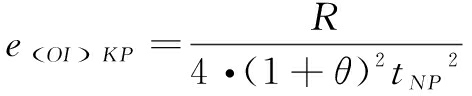

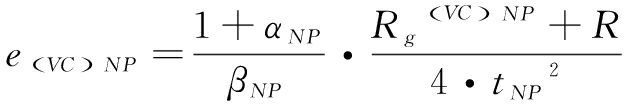

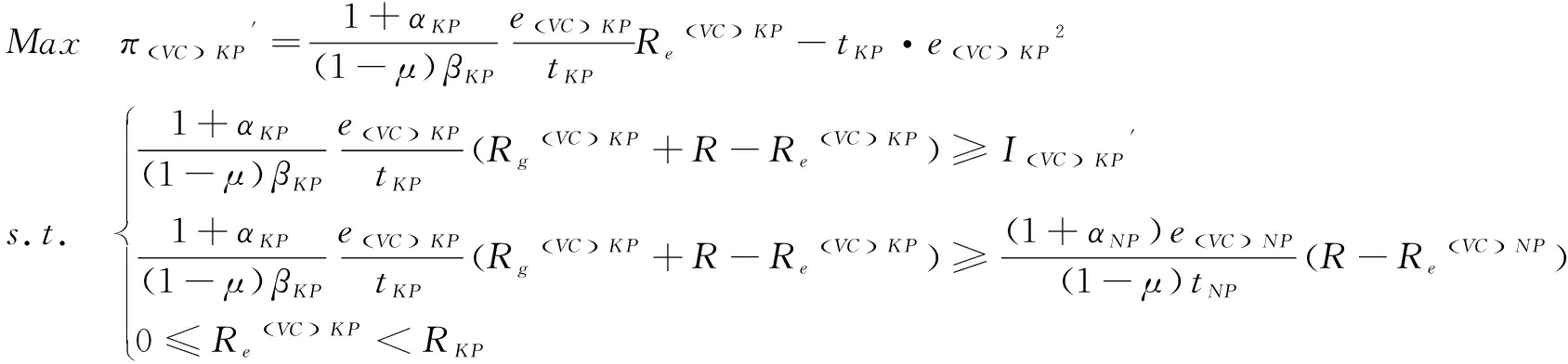

与上述求解思路相同,同时考虑激励相容约束,如果技术研发企业选择的创新项目为非关键技术创新项目NP,则可以得到目标利润函数如式(7)。

(7)

在式(7)约束条件中,第一项为风险投资机构的盈亏平衡约束,即投资该技术创新项目至少不会发生亏损;第二项为风险投资机构的激励相容约束,即在该技术创新项目中,风险投资机构采取攫取行为获取的收益至少不低于不采取攫取行为获取的收益;第三项为非负约束条件。对式(7)作最优化求解,可得如式(8)。

(8)

如果技术研发企业选择的创新项目为关键技术创新项目KP,与式(8)求解方法相同,以相同步骤可以得到如式(9)。

(9)

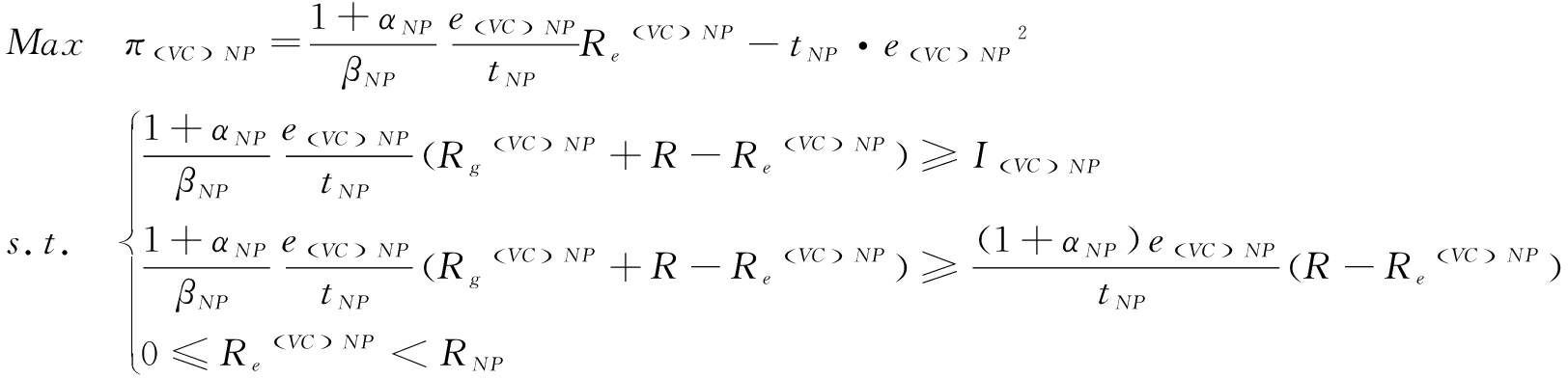

2.2.3 不同创新项目努力程度比较

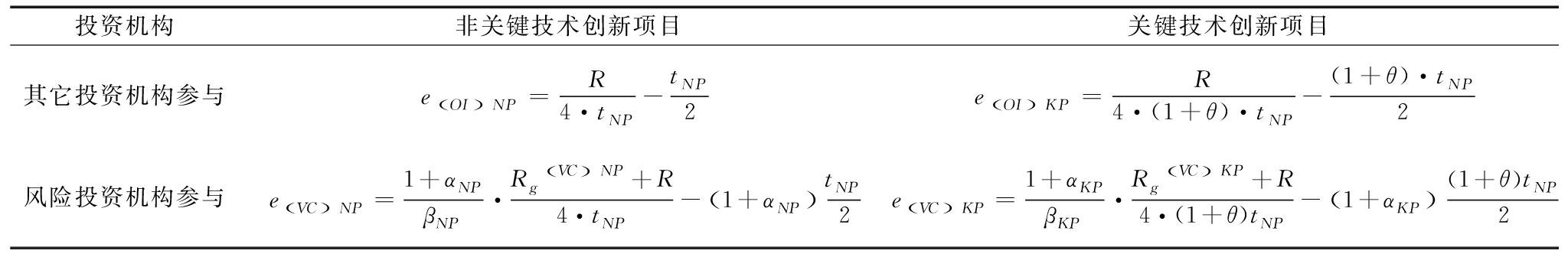

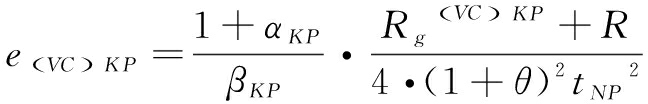

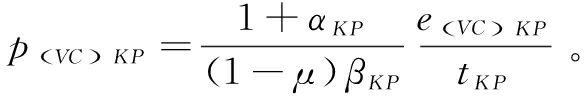

结合式(4)、(6)、(8)和(9),可得到不同投资机构参与下技术研发企业进行不同创新项目的主观努力程度函数矩阵,如表1所示。

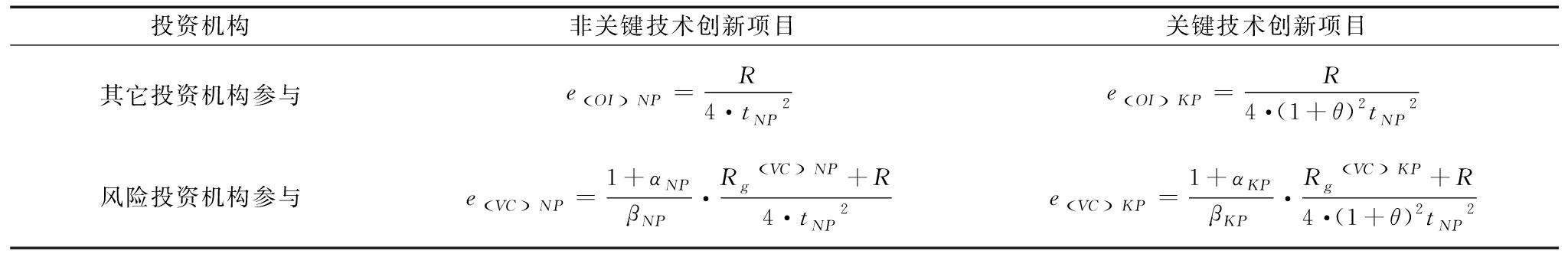

为验证上述计算结果的可靠性,本文将项目创新成功率计算公式改为pOI=e-t和pVC=k(e-t),对上述模型推导过程重新进行计算,得到修改创新成功率计算公式后不同投资机构参与的技术研发企业进行不同创新项目主观努力程度的函数矩阵,如表2所示。

表1 不同创新项目努力程度函数矩阵

Tab.1 Effort function matrix of different innovation projects

投资机构非关键技术创新项目关键技术创新项目其它投资机构参与eOI NP=R4·tNP2eOI KP=R4·(1+θ)2tNP2风险投资机构参与eVC NP=1+αNPβNP·RgVC NP+R4·tNP2eVC KP=1+αKPβKP·RgVC KP+R4·(1+θ)2tNP2

表2 不同创新项目努力程度函数矩阵(修改创新成功率计算公式)

Tab.2 Effort function matrix of different innovation projects(after modifying the formula for calculating the innovation success rate)

投资机构非关键技术创新项目关键技术创新项目其它投资机构参与eOI NP=R4·tNP-tNP2eOI KP=R4·(1+θ)·tNP-(1+θ)·tNP2风险投资机构参与eVC NP=1+αNPβNP·RgVC NP+R4·tNP-1+αNP tNP2eVC KP=1+αKPβKP·RgVC KP+R4·(1+θ)tNP-1+αKP (1+θ)tNP2

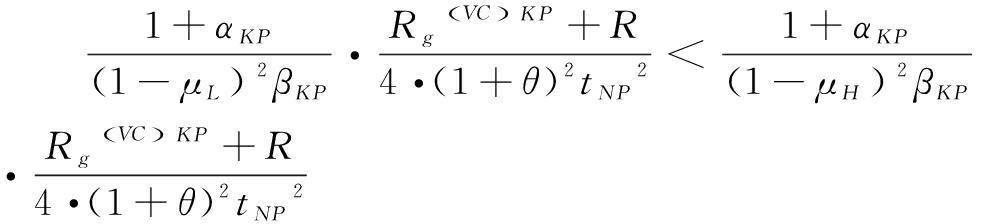

经过比较可知,改变创新成功率的计算方式不影响不同投资机构参与下技术研发企业进行不同创新项目的主观努力程度系数,计算结果依然可靠。基于此,进一步比较式(4)和式(8),得出e(VC)NP>e(OI)NP。据此,本文提出如下命题:

命题一:风险投资参与对企业非关键技术创新具有促进作用。

此外,通过对比式(6)和式(9)发现e(VC)KP>e(OI)KP,即在风险投资机构参与下,企业关键技术创新项目努力程度高于其它投资机构参与的关键技术创新项目,但并不能简单得出风险投资参与能够有效促进企业关键技术创新的结论。原因在于,通过比较式(8)和式(9)可以发现,难以确定e(VC)NP和e(VC)KP的相对值大小,其取决于风险投资机构实施攫取行为在不同创新项目中能够获得的攫取收益、不同创新项目研发难度以及风险投资机构增值服务和攫取行为所造成的项目减值之间的平衡。据此,本文提出如下命题:

命题二:风险投资参与未必能够对企业关键技术创新产生促进作用。

首先,当仅存在关键技术创新项目时,风险投资参与能够促进企业关键技术创新。其次,当仅考虑风险投资机构提供的增值服务时,即βNP→0、βKP→0、Rg(VC)NP→0和Rg(VC)KP→0,风险投资对关键技术创新能否产生促进作用取决于风险投资对不同类型创新项目提供的增值服务差异与创新项目研发难度差异。最后,仅考虑风险投资机构实施的攫取行为,即αNP=0、αKP=0。一方面,由于风险投资机构可以获取攫取收益,使企业支付给风险投资机构的最低契约收益降低,提高企业本身能够获得的创新项目收益,从而能够激励企业关键技术创新;另一方面,企业实施攫取行为所产生的“所有权替代效应”或“经营隧道效应”有可能会降低关键技术创新项目成功概率,对企业收益产生不良影响,从而抑制企业关键技术创新。考虑到专利权行政保护能够在一定程度上限制风险投资机构对企业实施攫取行为的程度、范围和影响,因此本文引入专利权行政保护进行深入讨论。

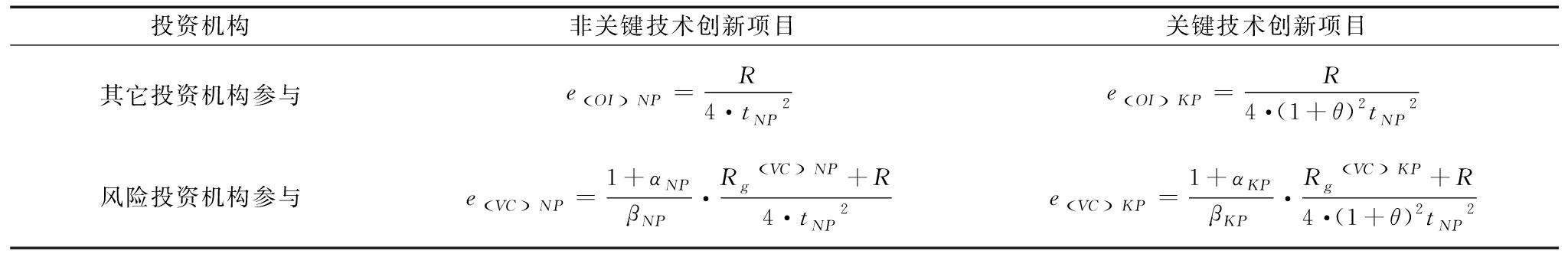

2.3 引入专利权行政保护的模型优化求解

本文引入专利权行政保护参数μ,用以分析专利权行政保护能否提升风险投资参与对关键技术创新的促进作用。首先,现有研究将关键技术创新项目定义为发明专利,将非关键技术创新项目定义为实用新型专利和外观设计专利。其次,相关学者认为,针对发明专利的专利权行政保护强度强于实用新型专利和外观设计专利[22]。为便于分析,本文假设针对实用新型专利和外观设计专利的非关键技术创新项目不存在专利权行政保护。最后,0<μ≤1,μ→0时表示当前经济系统中专利权行政保护程度较低,μ=1时表示当前经济系统中存在完全的专利权行政保护。

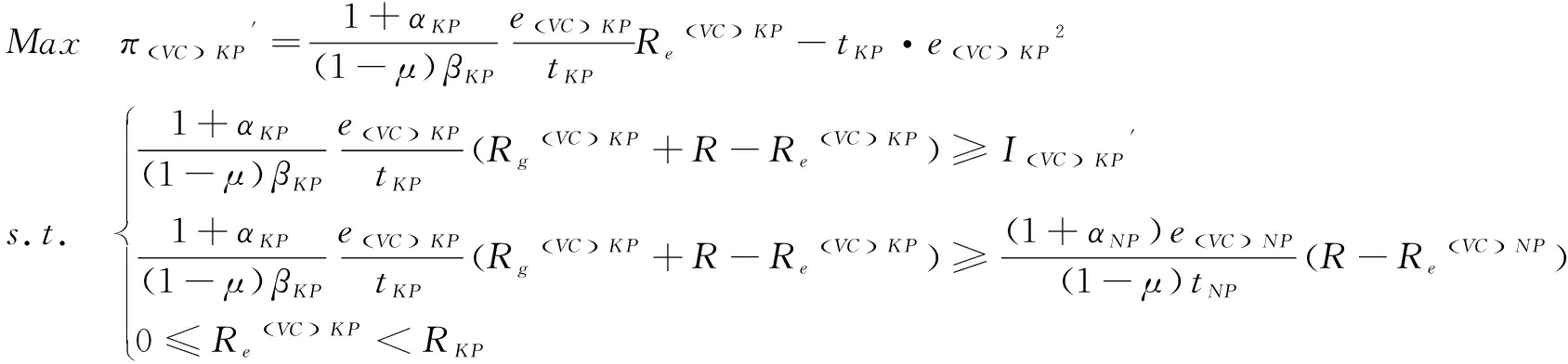

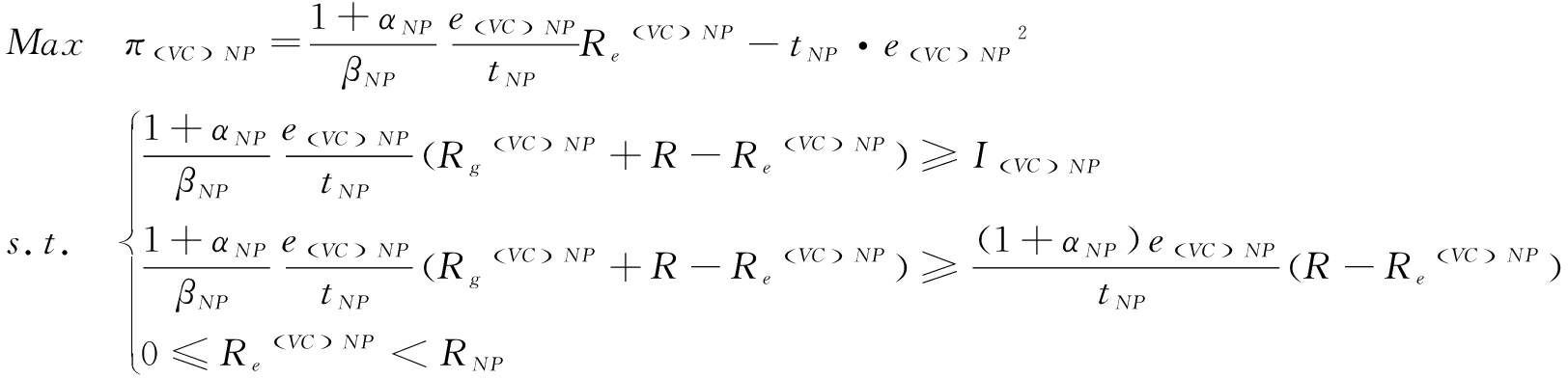

考虑专利权行政保护后,风险投资机构对关键技术创新项目实施攫取的空间受到限制,此时风险投资参与下关键技术创新项目成功率 与式(7)同理,得到引入专利权行政保护后的风险投资参与的关键技术创新项目目标利润函数如式(10)。

与式(7)同理,得到引入专利权行政保护后的风险投资参与的关键技术创新项目目标利润函数如式(10)。

(10)

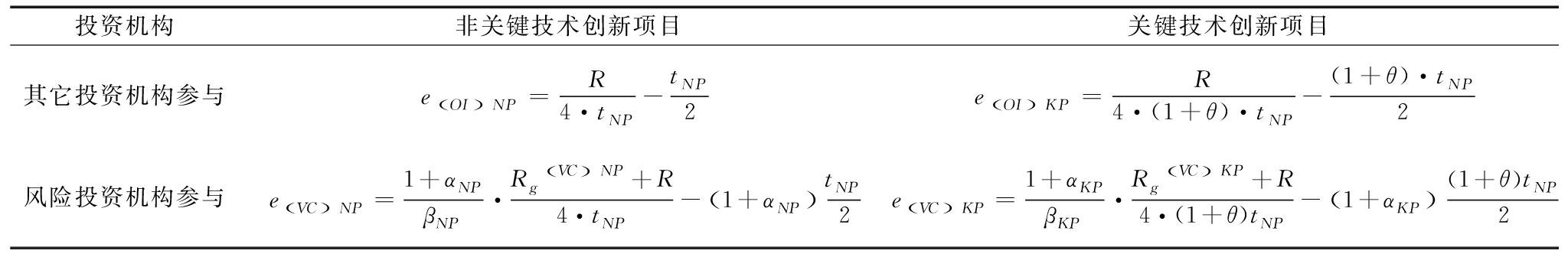

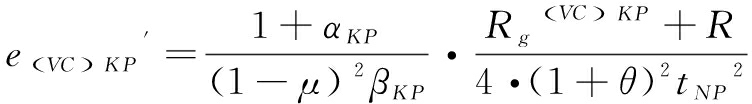

式(10)求解方法与式(7)相同,作最优化求解后,可得如式(11)。

(11)

对式(11)关于μ求偏导,可得e(VC)KP′随μ变化而产生的变化趋势如式(12)。

(12)

由式(12)可知,风险投资参与下企业关键技术创新项目努力程度与专利权行政保护参数μ的增加正相关。据此,本文提出如下命题:

命题三:专利权行政保护有利于提升风险投资参与对关键技术创新的促进作用。

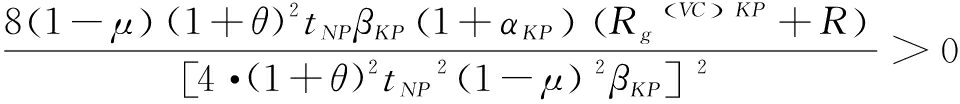

基于命题三,结合中国区域专利权行政保护强度差异,假设专利权行政保护较完善地区的专利权行政保护参数为μH,风险投资参与下企业关键技术创新努力程度为eH(VC)KP;有待完善地区的专利权行政保护参数为μL,风险投资参与下企业关键技术创新努力程度为eL(VC)KP。其中,0<μL<μH<1,0<RgH<RgL,将μH和μL代入式(11),可得如式(13)。

(13)

由式(13)可知eL(VC)KP<eH(VC)KP,根据马治国和秦倩[23]、黎欣[24]的研究,东部地区和东北地区专利权行政保护强度高于中西部地区。据此,本文提出如下假设:

H1a:在东部地区和东北地区,风险投资参与有利于促进企业关键技术创新;

H2b:在中部地区和西部地区,风险投资参与难以促进企业关键技术创新。

3 实证检验与结果分析

3.1 数据来源与样本选取

本文选取2010-2020年中国A股上市公司为研究样本并作如下处理:①剔除金融行业、ST、*ST或PT上市公司样本;②剔除数据严重缺失的样本;③对样本进行1%和99%分位的Winsorize缩尾处理。最终,本文保留3 750家上市公司,合计23 865个观测值。其中,上市公司专利、研发投入和地区专利数据均来源于中国研究数据服务平台(西藏自治区因数据缺失,故未纳入统计),风险投资数据根据企业年末十大股东信息手工收集,专利权行政保护数据通过手工收集国家知识产权局官网中的专利执法统计数据并加以计算而来,上市公司基本信息和财务数据根据CSMAR数据库和Wind数据库整理。本文采用Stata16软件对上述数据进行处理。

3.2 变量说明与模型构建

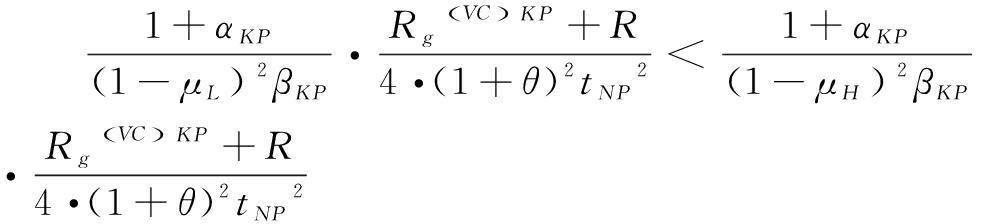

3.2.1 变量定义与测度

(1)企业创新努力程度(Kpatent和Npatent)。参考相关研究,用专利申请量衡量企业创新努力程度[25],因为专利授权数体现的是企业既有创新能力,而专利申请数则是企业创新行为的动态表现。同时,用发明专利申请数测度企业关键技术创新努力程度(Kpatent),用实用新型专利数和外观设计专利数之和测度企业非关键技术创新努力程度(Npatent)[26]。由于发明专利在实用性、原创性、非显而易见性、研发投入强度和经济效益方面均高于非发明专利,与关键技术创新的特征更接近,因此本文用发明专利表征关键技术创新。

(2)风险投资(VC)。参考吴超鹏等(2012)和李梦雅等(2021)的研究方法,对上市公司年末十大股东信息进行手工收集,并参考中国风险投资官网中的风险投资公司名录和CV Source数据库中的投资机构名录进行辨别。如果存在风险投资机构,则表示上市公司创新行为有风险投资参与,VC取值为1,否则VC取值为0。

(3)专利权行政保护(Patpro)。已有研究对专利权行政保护的测量主要有两种方法:一是构建综合知识产权保护指标评价体系,这类方法由于缺乏公开数据,因此在测算时存在一定困难。为此,更多研究采用单一指标测量专利权行政保护强度,如各地区技术市场成交额与地区生产总值的比值、专利侵权纠纷累计结案数与专利侵权纠纷累计立案数的比值以及侵权诉讼案件数量与当年专利授权数量的比值等指标。据此,本文采用专利未被侵权率衡量专利权行政保护强度(Patpro)。

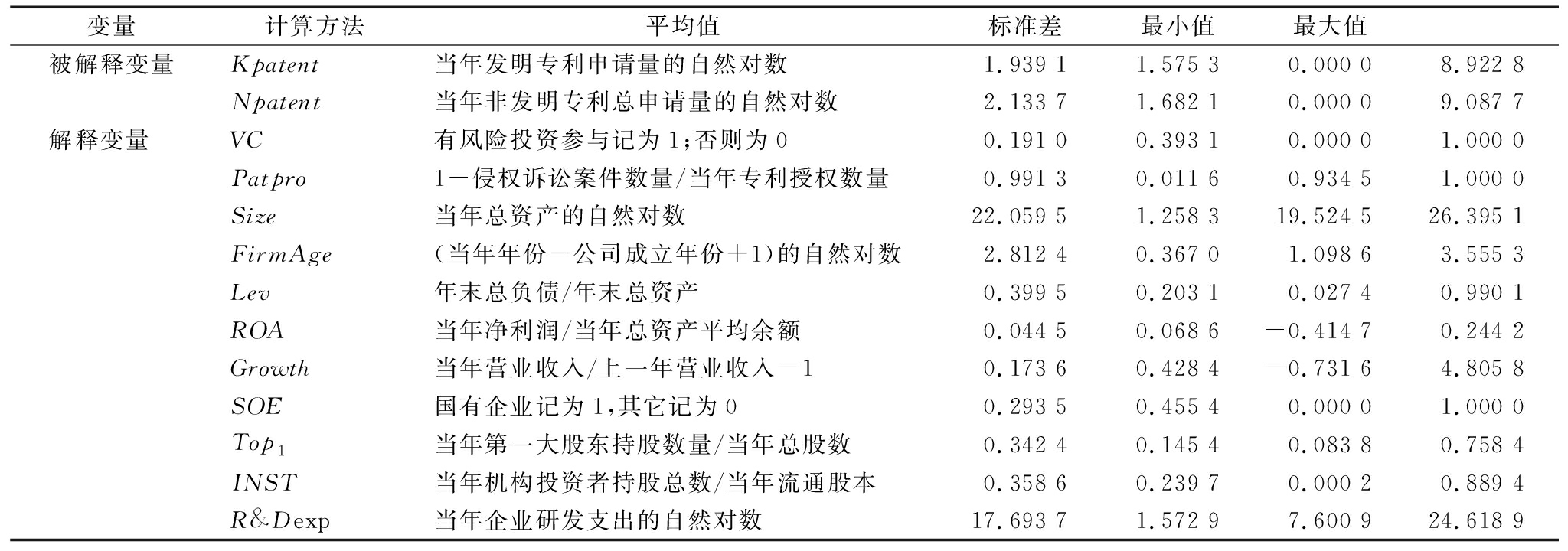

(4)控制变量。参考已有研究,本文选取企业规模(Size)、企业年龄(FirmAge)、资产负债率(Lev)、净资产收益率(ROA)、营业收入增长率(Growth)、是否为国有企业(SOE)、第一大股东持股比例(Top1)、机构投资者持股比例(INST)和研发支出(R&Dexp)作为控制变量,表3为各变量计算方法与描述性统计结果。

表3 变量计算方法与描述性统计结果

Tab.3 Variable calculation methods and descriptive statistics

变量计算方法平均值标准差最小值最大值被解释变量Kpatent当年发明专利申请量的自然对数1.939 11.575 30.000 08.922 8Npatent当年非发明专利总申请量的自然对数2.133 71.682 10.000 09.087 7解释变量 VC有风险投资参与记为1;否则为0 0.191 00.393 10.000 01.000 0Patpro1-侵权诉讼案件数量/当年专利授权数量0.991 30.011 60.934 51.000 0Size当年总资产的自然对数22.059 51.258 319.524 526.395 1FirmAge(当年年份-公司成立年份+1)的自然对数2.812 40.367 01.098 63.555 3Lev年末总负债/年末总资产0.399 50.203 10.027 40.990 1ROA当年净利润/当年总资产平均余额0.044 50.068 6-0.414 70.244 2Growth当年营业收入/上一年营业收入-10.173 60.428 4-0.731 64.805 8SOE国有企业记为1,其它记为00.293 50.455 40.000 01.000 0 Top1当年第一大股东持股数量/当年总股数0.342 40.145 40.083 80.758 4INST当年机构投资者持股总数/当年流通股本0.358 60.239 70.000 20.889 4R&Dexp当年企业研发支出的自然对数17.693 71.572 97.600 924.618 9

3.2.2 模型构建

为进一步分析风险投资参与对企业关键技术创新和非关键核心技术创新的差异化影响,以及专利权行政保护强度在风险投资与企业关键技术创新之间所发挥的影响作用,建立如下模型:

Patenti,t=γ0+γ1VCi,t+γk∑Controls+ηj+θt+λi+εi,t

(13)

Patenti,t=γ0+γ1VCi,t+γ2Patproi,j,t×VCi,t+γ3Patproi,j,t+γk∑Controls+ηj+θt+λi+εi,t

(14)

其中,Patenti,t分别为Kpatenti,t和Npatenti,t,下标i表示企业i,下标j表示省份j,t表示第t年,∑Controls为影响企业技术创新行为的一组控制变量。此外,为分析专利权行政保护强度在风险投资对企业关键技术创新作用中的调节效应,采用交乘项的方式将其加入回归模型。ηj、θt和λi分别表示省份固定效应、年份固定效应和个体固定效应,εi,t为随机扰动项。为消除异方差的影响,在回归分析中统一对绝对量作对数处理。

3.3 实证结果分析

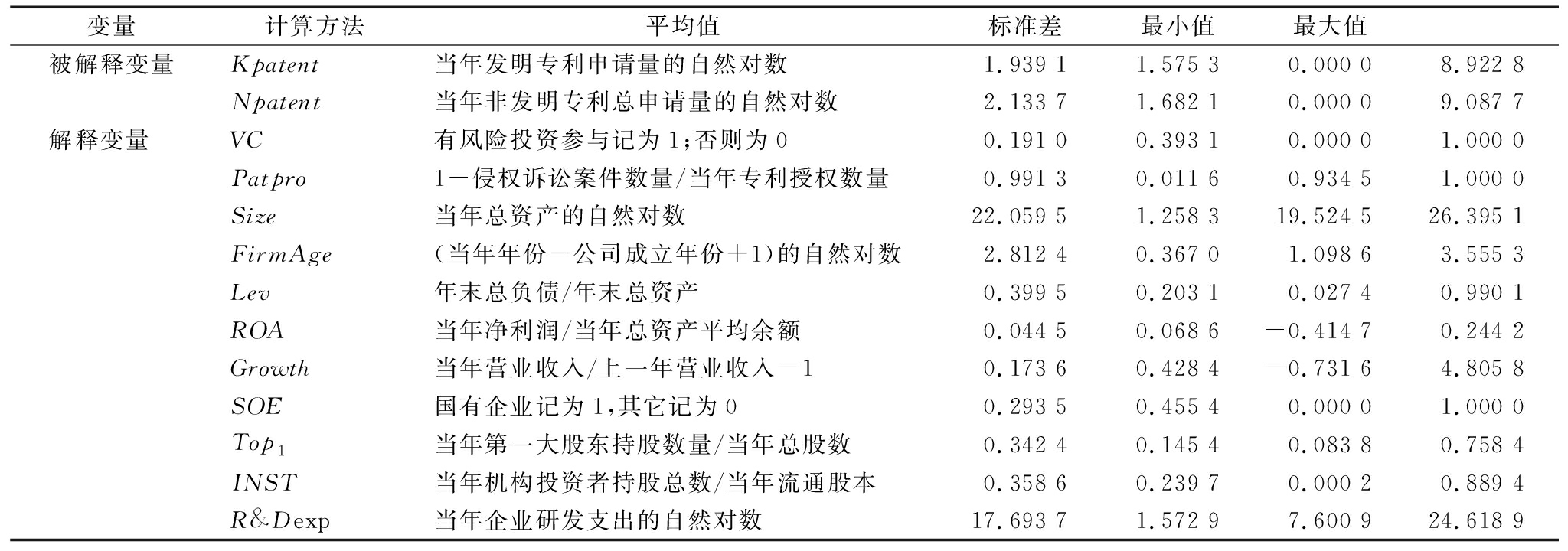

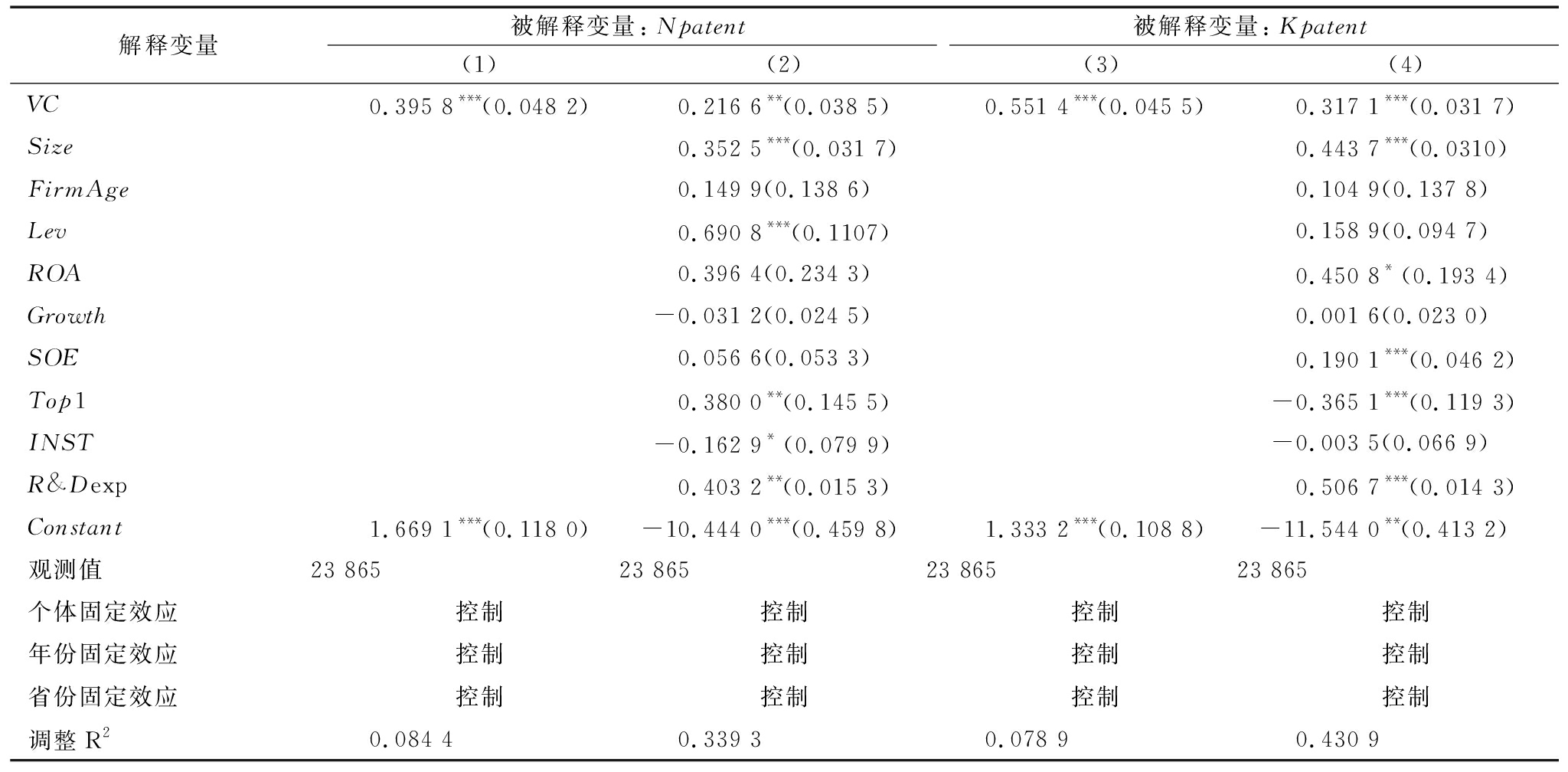

3.3.1 风险投资参与影响企业创新行为的基准回归结果

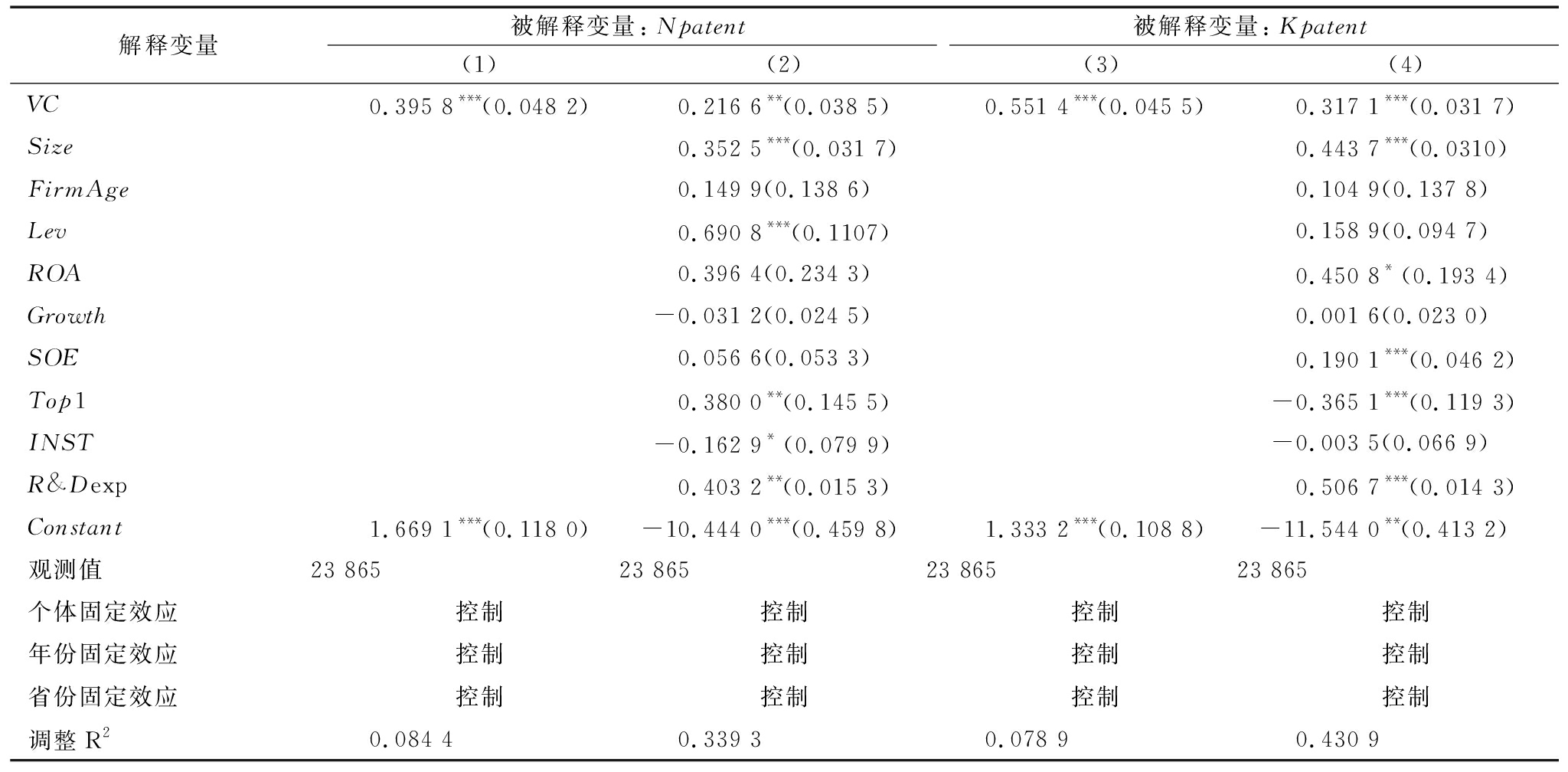

表4列示了风险投资参与对企业不同类型创新行为影响的估计结果。其中,模型(1)和模型(2)为风险投资参与对企业非关键技术创新的影响结果;模型(3)和模型(4)为风险投资参与对企业关键技术创新的影响结果;模型(2)、模型(4)分别在模型(1)和模型(3)的基础上加入相应控制变量,结果发现核心解释变量系数符号和显著性水平未发生实质变化,因此本文进一步对模型(2)和模型(4)进行分析。

首先,模型(2)中风险投资变量系数在5%水平上显著为正,表明全样本中风险投资参与能够促进企业非关键技术创新,命题一得以验证。同时,模型(4)中风险投资变量系数在1%水平上显著为正,表明全样本中风险投资参与能够促进企业关键技术创新。换言之,风险投资从全国企业样本层面为企业创新提供的增值服务高于实施攫取行为而产生的创新抑制效应。其次,模型(2)和模型(4)中仅营业收入增长率和第一大股东持股比例两个控制变量回归系数正负属性不同,其余控制变量回归系数正负属性均相同。其中,第一大股东持股比例系数在模型(4)中为负,而在模型(2)中在5%水平上显著为正。可能是因为,第一大股东持股比例越高,企业越容易产生攫取动机,从而抑制企业关键技术创新。

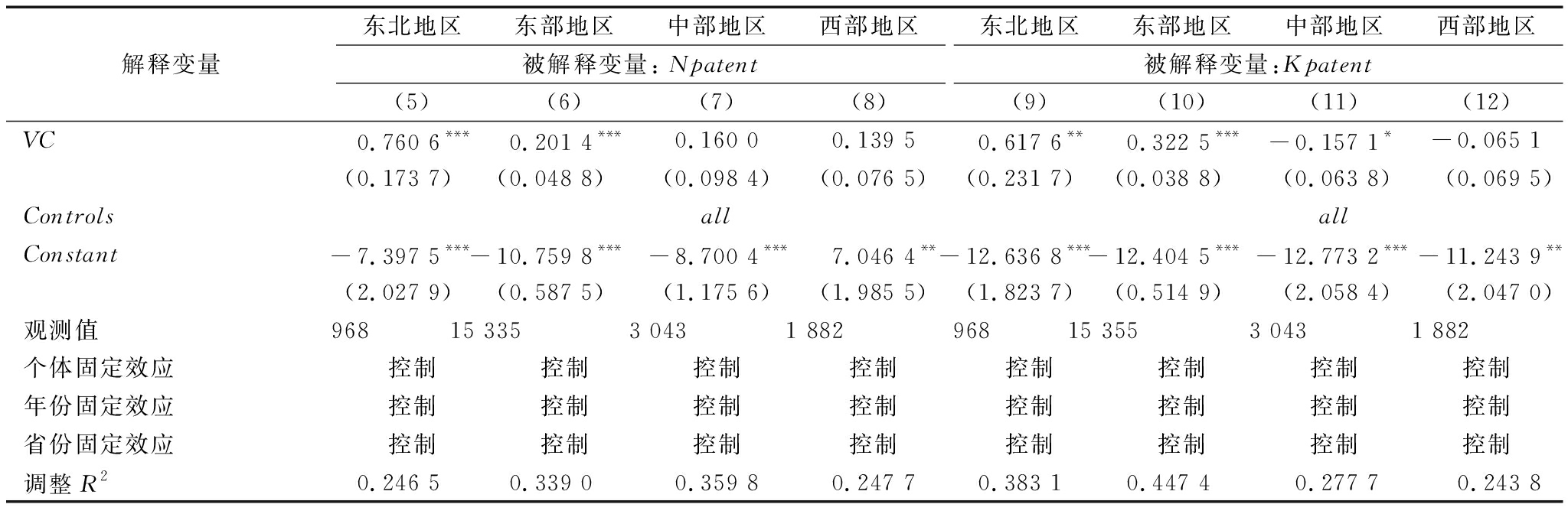

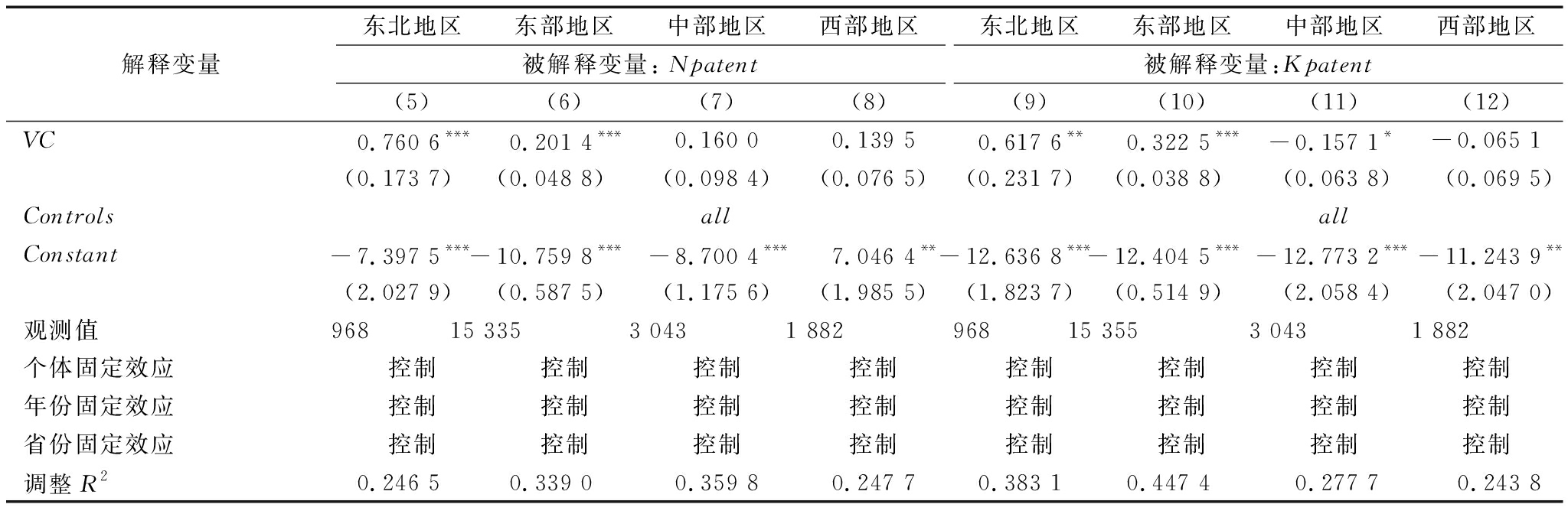

3.3.2 风险投资参与影响企业创新行为的异质性结果

事实上,由于禀赋资源和环境条件不同,风险投资参与对企业创新行为的影响可能存在地区差异,因此本文进一步作区域异质性分析。本文将中国内地30个省份划分为东北、东部、中部和西部4个地区,表5为分组回归估计结果。模型(5)~(8)是非关键技术创新的区域异质性回归结果,风险投资系数在4个地区显著为正,表明不同地区风险投资参与均对非关键技术创新具有正向影响。尤其是在东北地区和东部地区,风险投资系数均在1%水平上显著,可能是由于东北地区原有技术水平较低,因此风险投资产生显著边际效用;但对于东部地区而言,该地区拥有全国领先的产业优势和金融优势,集聚了全国一半左右的上市公司,风险投资参与在企业之间容易产生创新协同效应。

模型(9)~(12)是关键技术创新的区域异质性回归结果。回归结果表明:风险投资在东北地区和东部地区仍然发挥对企业关键技术创新的促进作用,其中东部地区影响系数在1%水平上显著为正,假设H1a得到验证;而在中部地区和西部地区,风险投资参与对关键技术创新产生抑制效应,尤其是中部地区影响系数在10%水平上显著为负,假设H1b得以验证,命题二也得到验证。原因可能在于:一方面,关键技术创新对企业研发实力和资源基础有较高要求,而中部和西部地区各创新主体发展不均衡、研发水平存在较大差异,难以形成有效的市场竞争,风险投资参与所产生的创新增值效果有限;另一方面,各地区创新生态系统本身存在较大差异。例如,相较于东部地区,中西部地区专利权行政保护水平普遍较低,导致风险投资参与企业关键技术创新所产生的负面效应大于增值产生的正向效应,从而对关键技术创新产生抑制作用。

表4 风险投资影响企业创新行为的基准回归结果

Tab.4 Benchmark regression results of venture capital's impact on corporate innovation behavior

解释变量被解释变量:Npatent(1)(2)被解释变量:Kpatent(3)(4)VC0.395 8***(0.048 2)0.216 6**(0.038 5)0.551 4***(0.045 5)0.317 1***(0.031 7)Size0.352 5***(0.031 7)0.443 7***(0.0310)FirmAge0.149 9(0.138 6)0.104 9(0.137 8)Lev0.690 8***(0.1107)0.158 9(0.094 7)ROA0.396 4(0.234 3)0.450 8*(0.193 4)Growth-0.031 2(0.024 5)0.001 6(0.023 0)SOE0.056 6(0.053 3)0.190 1***(0.046 2)Top10.380 0**(0.145 5)-0.365 1***(0.119 3)INST-0.162 9*(0.079 9)-0.003 5(0.066 9)R&Dexp0.403 2**(0.015 3)0.506 7***(0.014 3)Constant1.669 1***(0.118 0)-10.444 0***(0.459 8)1.333 2***(0.108 8)-11.544 0**(0.413 2)观测值23 86523 86523 86523 865个体固定效应控制控制控制控制年份固定效应控制控制控制控制省份固定效应控制控制控制控制调整R20.084 40.339 30.078 90.430 9

注:括号内为经异方差修正后的 t 值;*、**、*** 分别表示在 10%、5%和 1%水平上显著;限于篇幅,未报告固定效应回归结果,下同

表5 风险投资影响企业创新行为的区域异质性结果

Tab.5 Regional heterogeneity results of venture capital's impact on corporate innovation behavior

解释变量东北地区东部地区中部地区西部地区被解释变量:Npatent(5)(6)(7)(8)东北地区东部地区中部地区西部地区被解释变量:Kpatent(9)(10)(11)(12)VC0.760 6***0.201 4***0.160 00.139 50.617 6**0.322 5***-0.157 1*-0.065 1(0.173 7)(0.048 8)(0.098 4)(0.076 5)(0.231 7)(0.038 8)(0.063 8)(0.069 5)ControlsallallConstant-7.397 5***-10.759 8***-8.700 4***7.046 4**-12.636 8***-12.404 5***-12.773 2***-11.243 9**(2.027 9)(0.587 5)(1.175 6)(1.985 5)(1.823 7)(0.514 9)(2.058 4)(2.047 0)观测值96815 3353 0431 88296815 3553 0431 882个体固定效应控制控制控制控制控制控制控制控制年份固定效应控制控制控制控制控制控制控制控制省份固定效应控制控制控制控制控制控制控制控制调整R20.246 50.339 00.359 80.247 70.383 10.447 40.277 70.243 8

注:企业层面控制变量与基准回归一致,下同

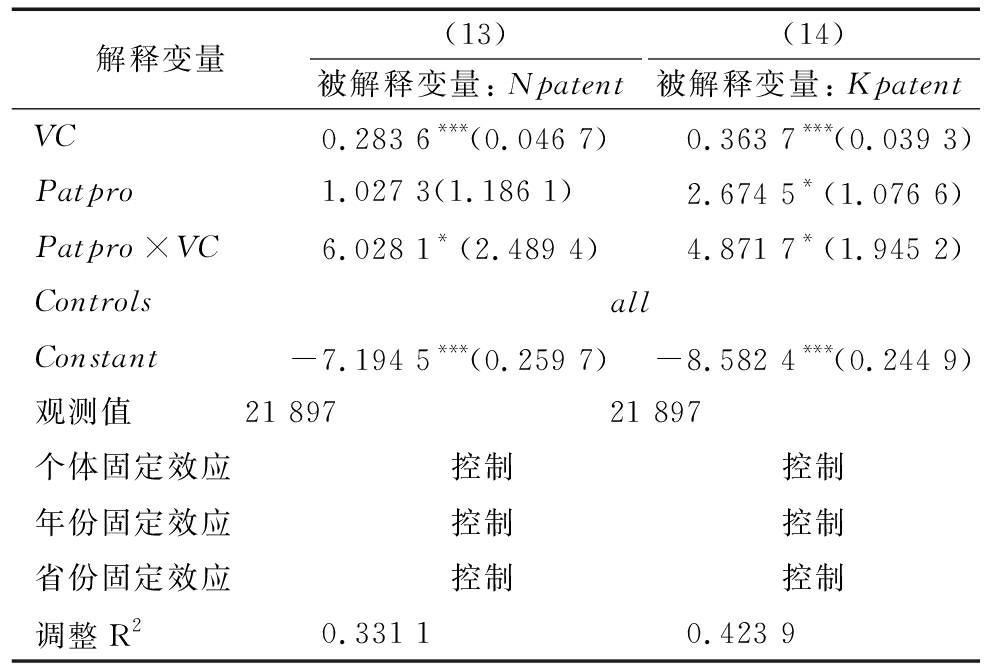

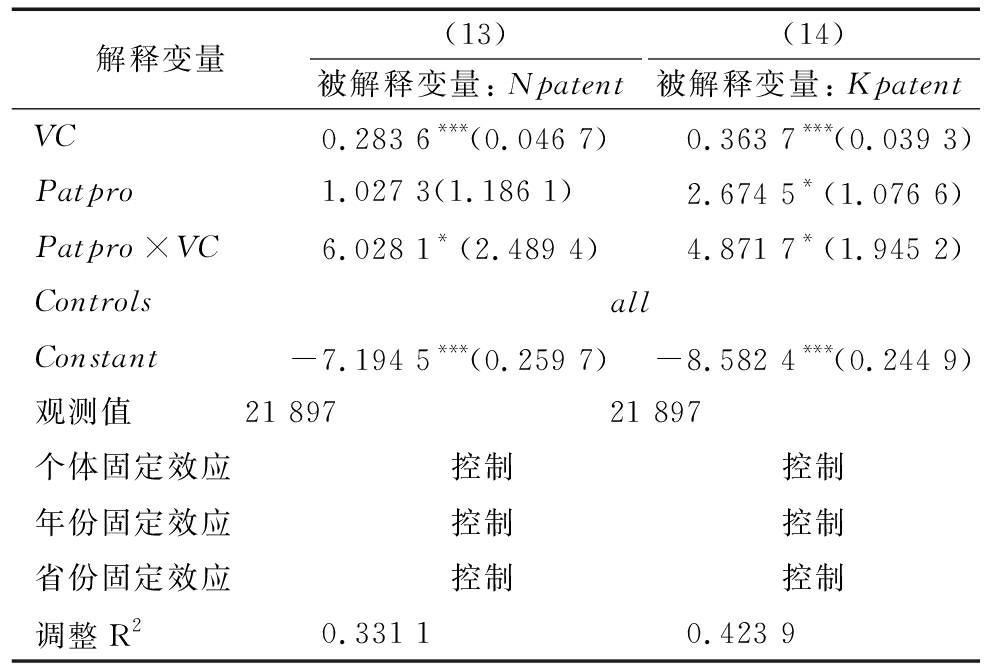

3.3.3 专利权行政保护的调节效应

多项研究表明,专利权行政保护能够促进企业技术创新,因此本文进一步检验专利权行政保护能否调节风险投资对企业关键技术创新的影响作用,即专利权行政保护能否与风险投资一起形成对企业关键技术创新的协同促进作用。本文对风险投资、专利权行政保护以及两者交互项对企业不同类型创新行为的影响进行回归检验,结果如表6所示。

表6 风险投资与专利权行政保护影响企业创新行为的回归结果

Tab.6 Regression results of venture capital and administrative protection of patent rights affecting enterprise innovation behavior

解释变量(13)被解释变量:Npatent(14)被解释变量:KpatentVC0.283 6***(0.046 7) 0.363 7***(0.039 3)Patpro1.027 3(1.186 1)2.674 5*(1.076 6)Patpro×VC6.028 1*(2.489 4)4.871 7*(1.945 2)Controls allConstant-7.194 5***(0.259 7)-8.582 4***(0.244 9)观测值21 89721 897个体固定效应控制控制年份固定效应控制控制省份固定效应控制控制调整R20.331 10.423 9

模型(13)、(14)分别为非关键技术创新和关键技术创新调节效应检验结果,在加入专利权行政保护及其与风险投资的交互项后发现,风险投资对不同类型技术创新的影响系数依然显著为正,专利权行政保护对非关键技术创新和关键技术创新的影响系数为正,表明风险投资和专利权行政保护均能够有效促进企业关键技术创新。此外,风险投资、专利权行政保护的交互项在10%水平上显著为正,表明企业所在省份专利权行政保护强度越高,风险投资对企业关键技术创新的促进作用越显著,两者能够产生正向协同效应,命题三得到验证。

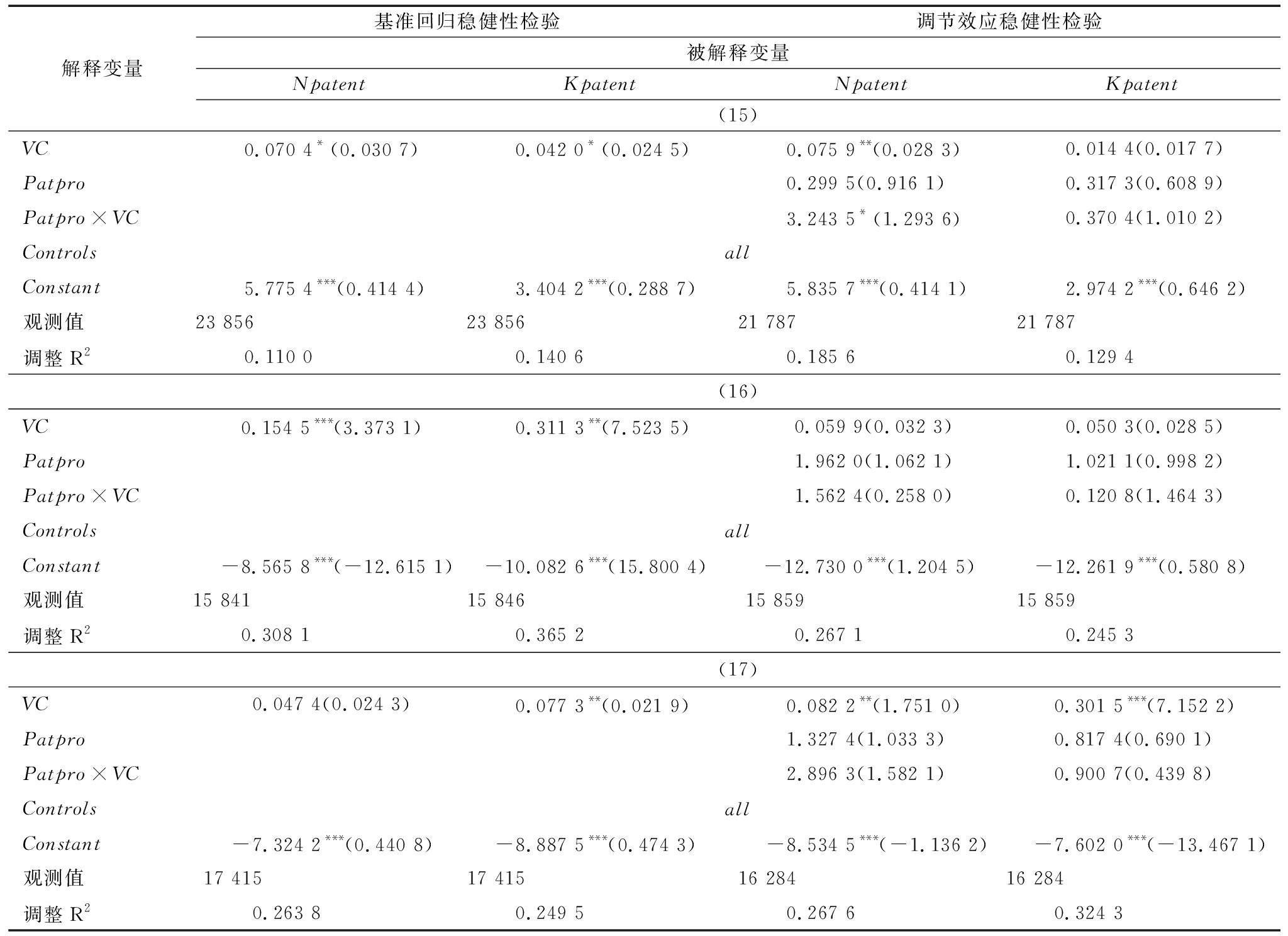

3.4 稳健性检验

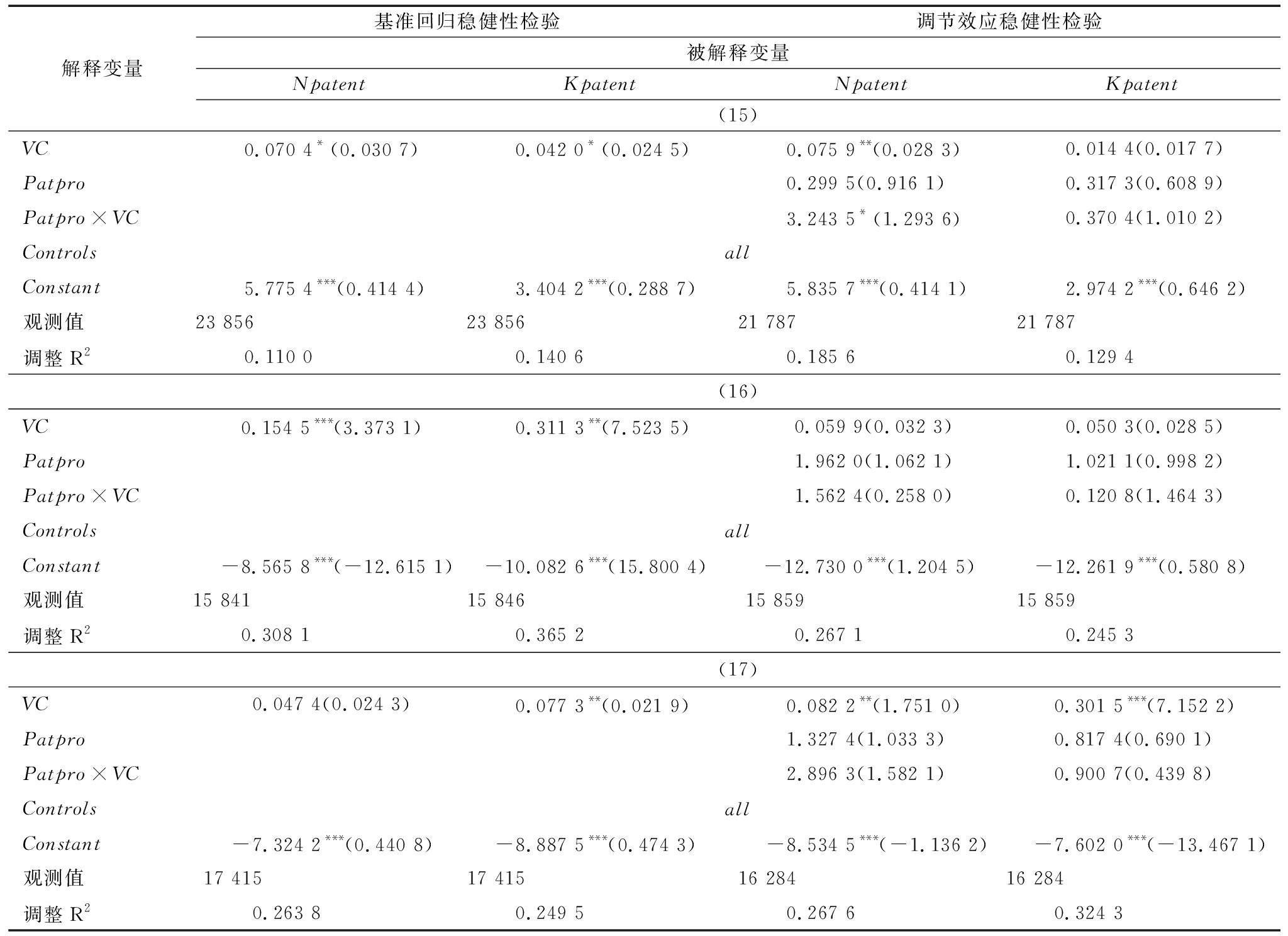

为确保研究结论的稳健性,本文从3个方面进行稳健性检验:一是更换被解释变量测量方法,分别用当年发明专利申请量与当年总资产的比值、当年实用新型专利和外观设计专利申请量之和与当年总资产的比值测量企业关键技术创新努力程度及非关键技术创新努力程度;二是考虑制造业是中国技术创新最为活跃的领域之一,因此以证监会门类行业代码为筛选条件缩小样本范围,进行回归检验;三是考虑某些年份企业无专利产出,故将样本范围缩小为在样本期内成功获得专利授权的企业进行回归检验[27]。如表7所示,模型(15)~(17)分别是上述3种方法的稳健性检验结果。

从表7可以看出,在替换被解释变量后,风险投资参与对企业关键技术创新和非关键技术创新的影响系数依然显著为正,与表4基准回归结果一致;在调节效应稳健性检验中,风险投资和专利权行政保护的交互项系数虽然不显著,但依然为正,与表6回归结果基本一致,验证了本文回归结果的稳健性。

表7 稳健性检验结果

Tab.7 Robustness test results

解释变量基准回归稳健性检验调节效应稳健性检验被解释变量NpatentKpatentNpatentKpatent(15)VC0.070 4*(0.030 7)0.042 0*(0.024 5)0.075 9**(0.028 3)0.014 4(0.017 7)Patpro0.299 5(0.916 1)0.317 3(0.608 9)Patpro×VC3.243 5*(1.293 6)0.370 4(1.010 2)Controls allConstant5.775 4***(0.414 4)3.404 2***(0.288 7)5.835 7***(0.414 1)2.974 2***(0.646 2)观测值23 85623 85621 78721 787调整R20.110 00.140 60.185 60.129 4(16)VC0.154 5***(3.373 1)0.311 3**(7.523 5)0.059 9(0.032 3)0.050 3(0.028 5)Patpro1.962 0(1.062 1)1.021 1(0.998 2)Patpro×VC1.562 4(0.258 0)0.120 8(1.464 3)Controls allConstant-8.565 8***(-12.615 1)-10.082 6***(15.800 4)-12.730 0***(1.204 5)-12.261 9***(0.580 8)观测值15 84115 84615 85915 859调整R20.308 10.365 20.267 10.245 3(17)VC0.047 4(0.024 3)0.077 3**(0.021 9)0.082 2**(1.751 0)0.301 5***(7.152 2)Patpro1.327 4(1.033 3)0.817 4(0.690 1)Patpro×VC2.896 3(1.582 1)0.900 7(0.439 8)Controls allConstant-7.324 2***(0.440 8)-8.887 5***(0.474 3)-8.534 5***(-1.136 2)-7.602 0***(-13.467 1)观测值17 41517 41516 28416 284调整R20.263 80.249 50.267 60.324 3

注:上述模型均控制了个体、年份和省份固定效应

4 结语

4.1 研究结论

关键技术突破始于企业研发投入环节,但当前技术生存期内投入不足是造成关键技术缺失的重要原因。风险投资作为一种与企业创新活动相匹配的资本形态,可以从增值和攫取两个方面影响企业关键技术创新。本文通过对风险投资影响企业创新行为的作用机制进行理论推演,选取2010-2020年中国A股上市公司为研究样本进行实证检验,得出如下结论:①风险投资整体上对企业创新具有积极作用,但对不同技术类型创新行为的影响作用不同,一方面,风险投资能够显著促进企业非关键技术创新,另一方面,风险投资对关键技术创新的促进作用存在区域异质性;②相比于西部地区和中部地区,风险投资对关键技术创新的促进作用在东部地区和东北地区更加显著;③加强专利权行政保护能够提升风险投资对关键技术创新的正向影响作用。

4.2 政策建议

(1)提升风险投资创新效率,强化行业规范管理。现阶段,风险投资在中国蓬勃发展,但相关机构投资水平、声誉及背景参差不齐。因此,应强化风险投资机构管理,建立安全高效的风险投资进入和退出机制,最大限度发挥风险投资的增值作用,注重风险投资参与企业上市审核中的技术创新能力,使风险投资机构实质性服务企业关键技术创新。

(2)完善专利权保护法律法规,优化企业创新环境。深化行政、司法和刑事“三审合一”体制机制改革,优化企业创新环境,降低投资机构对企业创新造成的负面影响。此外,进一步甄别投资机构特征和技术创新类型,有针对性地采取专利权行政保护手段,提升专利权保护效率,有效促进企业关键技术创新。

(3)积极引导和激励企业创新行为,强化企业创新意识。一方面,企业作为实现关键技术突破的重要创新主体,政府应通过税收减免、研发补贴和薪酬激励等方式促进企业加大研发投入,并通过设置技术标准和定期开展技术交流会的方式引导企业创新方向,使其关注关键技术创新;另一方面,引导企业与各行为主体构建激励相容的制度架构,从企业内部强化员工创新意识,唤醒员工创新活力。

4.3 不足与展望

本文存在以下不足:①用发明专利衡量关键技术创新一定程度上忽略了关键技术隐含的技术领域要求,未来应结合国家统计局发布的《战略性新兴产业分类与国际专利分类参照关系表(2021)》对关键技术进行识别;②关于专利权行政保护,因受客观条件限制,选取的单一指标难以完全阐释不同地区的专利权行政保护强度,未来应构建综合指标分析风险投资能否与专利权行政保护产生协同效应;③仅探讨专利权行政保护在风险投资促进企业关键技术创新中的正向调节效应,未来应将产权性质、数字化水平和人力资本投入等技术创新变量纳入回归模型,深入探讨风险投资影响企业关键技术创新的作用机制和边界条件。

参考文献:

[1] LERNER J. Venture capitalists and the oversight of private firms [J].Journal of Finance,1995,50(1): 301-318.

[2] 吴福象,刘彤彤,段巍.设备质量投资、技术等级阶梯与全要素生产率增长[J].产业经济研究,2021,30(1):15-28.

[3] 王燕鹏,韩涛,陈芳.融合文献知识聚类和复杂网络的关键技术识别方法研究[J].图书情报工作,2020,64(16):105-113.

[4] 张可,高庆昆.基于突破性技术创新的企业核心竞争力构建研究[J].管理世界,2013,29(6):180-181.

[5] 刘业鑫,吴伟伟,于渤.技术管理能力对突破性技术创新行为的影响[J].科学学研究,2020,38(5):925-935.

[6] 邵云飞,詹坤,吴言波.突破性技术创新:理论综述与研究展望[J].技术经济,2017,36(4):30-37.

[7] 张杰.中国关键核心技术创新的特征、阻碍和突破[J].江苏行政学院学报,2019,19(2):43-52.

[8] 郭彦彦,吴福象.专利权行政保护、关键技术创新与企业全要素生产率增长[J].经济经纬,2021,38(5):101-110.

[9] 夏清华,乐毅.风险投资促进了中国企业的技术创新吗[J].科研管理,2021,42(7):189-199.

[10] JAFFE A B.Technological opportunity and spillovers of R&D:evidence from firms' patents,profits,and market value[J].American Economic Review,1986,76(5):984-1001.

[11] ATANASOV V, IVANOV V, LITVAK K.VCs and the expropriation of entrepreneurs[R].Working Paper,2006.

[12] 唐曼萍,彭馨怡,王运陈.“增值”还是“逐名”:风险投资与企业科技创新——基于不同资本背景风险投资的比较研究[J].财经科学,2019,63(9):39-52.

[13] 董屹宇,郭泽光.风险资本与企业技术创新——基于要素密集度行业差异性的研究[J].财贸研究,2021,32(8):99-110.

[14] 段勇倩,陈劲.风险投资、产学研合作与区域创新效率——基于DEA-Tobit两阶段模型的实证分析[J].工业技术经济,2021,40(7):3-11.

[15] 李春涛,郭培培,张璇.知识产权保护、融资途径与企业创新——基于跨国微观数据的分析[J].经济评论,2015,36(1):77-91.

[16] 鲁桐,党印.投资者保护、行政环境与技术创新:跨国经验证据[J].世界经济,2015,38(10):99-124.

[17] 庄子银,贾红静,李汛.知识产权保护对企业创新的影响研究——基于企业异质性视角[J/OL].南开管理评论:1-22[2021-12-10].http://kns.cnki.net/kcms/detail/12.128 8.f.20210923.1037.002.html.

[18] 党文娟,罗庆凤.环境管制、知识产权保护与区域创新能力——基于中国省际面板数据的实证研究[J].重庆大学学报(社会科学版),2021,27(3):203-215.

[19] 黎文靖,彭远怀,谭有超.知识产权司法保护与企业创新——兼论中国企业创新结构的变迁[J].经济研究,2021,56(5):144-161.

[20] 唐素琴,姚梦.专利权行政保护的正当性探析[J].知识产权,2014,28(1):50-54.

[21] DESSI R,YIN N.Venture capital,patents and innovation[R].Working Paper,2011.

[22] 顾晓燕,薛平平,朱玮玮.知识产权保护的技术创新效应:量变抑或质变[J].中国科技论坛,2021,37(10):31-39.

[23] 马治国,秦倩.中美贸易摩擦背景下中国区域知识产权保护环境的评价与优化[J].西安交通大学学报(社会科学版),2019,39(5):29-38.

[24] 黎欣.产业集聚、知识产权保护与区域创新发展[J].云南财经大学学报,2021,37(2):1-12.

[25] HALL B H, D HARHOFF.Recent research onthe economics of patents[J].Annual Review of Economics,2012,4: 541-565.

[26] 罗宏,秦际栋.国有股权参股对家族企业创新投入的影响[J].中国工业经济,2019,37(7):174-192.

[27] 竺李乐,吴福象,张雯.国有企业创新行为:特征事实与来自民营资本入股的影响[J].财经论丛,2022,38(8):102-112.

(责任编辑:王敬敏)