(1.清华大学 经济管理学院,北京 100084;2.武汉大学 经济与管理学院,湖北 武汉 430072; 3.武汉理工大学 经济学院,湖北 武汉 430070;4.内蒙古财经大学 金融学院,内蒙古 呼和浩特 010070)

0 引言

企业数字化转型作为数字经济与实体经济融合发展的微观体现,其核心内涵在于数字技术为我所用,即企业借助数字技术对已有经营管理体系、生产工艺流程等方面进行全方位升级[1]。纵观数字化转型价值效应研究,大多数学者对数字化转型经济后果给予了正面评价。赵宸宇等[2]以我国制造企业为研究对象,结果表明,数字化转型可以为企业生产效率提升注入强劲动力。需要指出的是,一方面,数字技术应用促使企业数据搜集与分析能力显著增强,有助于企业及时掌握产品市场信息,据此快速调整相应生产经营计划以抢占更多市场份额;另一方面,易露霞等[3]认为,企业内部控制体系经数字化升级后趋于智能化,能够对生产经营过程中的潜在风险实现全天候监测与预警,并基于不同风险事件自动给出相应的解决方案。由此,企业风险抵御能力得以强化,能够抵御潜在风险因子对企业价值的冲击。此外,部分学者对数字化转型的潜在价值存在质疑。例如,Hajli等[4]发现,并非所有企业都能从数字化转型过程中获得收益,也就是说,只有部分数字化转型企业可以创造正向价值。对于上述现象产生的原因,Forman等[5]指出,大数据等前沿信息技术无法适应企业原有组织架构,因而导致企业数字化转型失败;吴非等[6]认为,管理能力欠缺也会导致企业数字化转型失败。当前,我国市场调节机制尚不完善,企业在生产经营过程中面临来自市场层面的供应链风险、融资风险乃至破产风险。因此,从企业生命周期看,风险承担水平(能力)往往比资源组合和配置能力更能决定企业长期价值。本质而言,风险承担主要衡量企业在追求价值时愿意并能够付出代价的倾向和能力。因此,合理的风险承担水平往往能够给予企业良好的激励,而过高或过低的风险承担水平可能导致企业在面临收益和风险时难以作出科学决策。具体而言,较低的风险承担水平难以充分发挥要素资源的边际效用,导致产出下降,企业绩效难以提升;较高的风险承担水平虽能带来较高的利润,但可能增大企业财务风险,导致企业市场价值降低。因此,在当前国际国内政治经济形势下,合理控制企业风险承担水平成为我国经济微观主体扮演促进产业升级、动能转换乃至高质量增长等角色的着力点。风险承担水平与财务稳定性是企业管理过程中的重要能力,在现代公司治理体系中,风险控制是管理过程的重要组成部分。因此,打开数字化转型、企业风险承担水平和财务稳定性关系的“黑箱”,是本文研究的重点。

在现有研究的基础上,本文可能的贡献如下:第一,深化企业数字化转型经济后果理论认知。现有研究对于微观层面数字化转型的经济后果缺乏探讨,大多数研究关注宏观层面或者中观层面数字化转型的实质性影响。本研究基于企业风险行为这一经济后果视角,多维度阐释数字化转型对企业风险承担水平的影响,有助于深化企业数字化转型的经济后果理论认知。第二,在实证分析数字化转型与企业风险承担水平两者基准关系的基础上,充分考虑行业属性和企业性质等异质性因素影响,进一步打开数字化转型对企业风险承担水平影响的“黑箱”,为发挥数字化转型的作用提供科学依据。

1 理论分析与研究假设

1.1 数字化转型与企业风险承担水平

通过梳理相关文献发现,企业风险承担影响因素研究已从宏观层面拓展至微观领域。学者们基于外部环境、内部治理、管理者个人特征对企业风险承担影响因素进行研究发现,企业风险承担能力取决于企业内部治理体系、外部环境不确定性以及企业所有人和管理者的个人特征。借鉴前期研究逻辑路径,本文认为,微观结构主体的数字化转型以人工智能、区块链、云计算、大数据等底层技术在企业组织结构、管理模式等方面的应用为表征,可能通过影响管理层行为、重塑企业内部治理体系、改善企业外部环境约束,进而影响企业风险承担意愿与财务状况。具体而言,伴随人工智能、区块链、云计算、大数据等底层技术飞速发展,无论是企业生产管理过程中的非标准化数据发掘处理能力还是生产销售、经营管理过程中的决策模式,甚至是组织架构和治理体系均具有极大的优化空间。因此,数字化转型能够缓解所有者和管理层间的代理矛盾,降低代理成本,从而提升企业风险承担水平[7-8]。风险承担能力与水平是公司治理体系的重要一环[9]。进一步地,随着数字化转型进程推进,我国各类市场(金融、消费等)中信息传递效率大幅提高,有利于塑造良性制度约束、资源约束和文化约束,以此降低外部环境不确定性,并对企业过度投机或过度规避等风险决策进行校正,进而提高其风险承担水平。随着数字技术突破与数字经济飞速发展,企业能够重塑自身组织架构与管理层级,其型塑效应外溢至外部环境中,改变自身所处政治、经济环境。本文认为,数字化转型能够为企业风险承担水平提升提供良好的环境。在企业代理冲突缓解、对外部信息透明度提升的基础上,数字技术背景下企业盈利能力增强,企业能够提供更为稳定的现金流与良好的未来预期,因而其风险承担水 平得以进一步提升。基于上述分析,本文认为,数字化转型有助于企业构建有序可靠的内部治理体系,降低外部环境不确定性并增强自身盈利能力。由此,数字化转型对企业风险承担水平和能力具有显著正向影响。

1.2 数字赋能与企业风险承担水平

从企业内部治理视角看,企业数字化转型对风险承担水平的促进作用主要表现在缓解代理矛盾、提升信息搜寻效率以及重塑内部治理等方面。具体而言,过高、过低的风险承担水平主要由企业短视的激励机制与不合理的股权激励或薪酬激励所致,实质是所有者(投资者)与管理者间委托代理矛盾的体现。在数字化转型进程中,企业往往能够提升内部各层级尤其是管理层与投资者间的信息沟通速度和准确度,提升两者在企业经营决策方面的协同度,在一定程度上缓解第一类代理矛盾。由此,企业在风险决策中倾向于开拓进取的选项,风险包容度和风险承担水平较高。从信息搜寻效率角度看,风险作为一个概念,与企业生产经营情况具有密切联系。因此,降低经营风险需要企业获取更多信息,进而降低决策偏差概率。数字化转型能够帮助企业提高信息处理能力,特别是对非标准化数据的发掘与分析能力,后者能够充分发挥企业信息处理系统在经营决策与生产过程中的调节作用。在数字技术支撑下,企业通过吸收新的市场信息促进自身决策准确率提升,并通过修正其偏差提升自身风险承担能力。风险承担水平实质上是企业内部治理体系的重要表征,意味着企业内部治理体系重塑对风险承担水平具有切实影响。因此,随着数字化进程推进,企业管理模式、激励机制与内部治理体系获得良好的技术支撑。由此,企业能够在风险与收益的权衡中作出科学、精准的决策,从而提升自身风险承担水平[10-11]。

从外部环境不确定性视角看,企业数字化转型对风险承担水平的提升作用主要体现在3个方面,分别是市场机制不确定性、经济政策不确定性和创新路径不确定性。首先,随着数字经济飞速发展,数字技术对经济体的微观机制与宏观形态具有较大影响,因而不可避免地对传统商业模式与市场运行机制产生多维冲击。从具体商业模式看,数字技术可以提供丰富的渠道,需求端的多样性得以充分表达,从中心化单一少量需求转变为分布式复杂多样需求,市场环境不确定性显著提高。由此,对企业风险识别能力、风险承担水平提出更高的要求。同时,数字技术与数字化转型能够为企业应对环境不确定性提供方法与技术支撑。因此,数字技术在提高企业风险承担水平的同时,也可提升其风险承担能力。其次,在我国市场经济体制下,企业往往面临来自政策层面的潜在风险,而数字化转型可以通过数字技术的外溢效应强化其对生产效率的乘数作用,进而对政府治理发挥正向作用。最后,创新路径不确定性成为影响企业风险偏好的重要因素。数字化转型通过强化企业跨空间、行业信息搜索能力,赋予企业更快的技术搜寻速度与更强的技术路径分析能力,帮助企业在决策中准确识别现有技术条件下的最优创新路径,从而最大限度地降低因路径选择偏差而导致失败的概率。由此,强化企业管理层风险偏好并提升企业风险承担水平。

数智时代下,微观企业既能利用数智技术影响自身风险决策行为,强化风险偏好,也可通过优化外部环境,间接营造良好的外部市场环境。由此,本文提出以下假设:

H1a:数字赋能能够显著提高企业风险承担水平。

1.3 数字赋能与企业财务稳定水平

从概念上溯源,财务稳定特指保险公司赔付资金能否满足赔付需求的上限[12-13]。回归本文研究主题,数字技术赋能企业后,企业风险承担意愿得以强化,而自身财务稳定程度会呈现何种状态值得进一步探究。本文认为,微观结构主体数字化转型对企业财务稳定性的影响体现在外部竞争压力与内部管理水平两个方面。

从外部竞争压力视角看,经典文献提出两个对立假说:一是“竞争—脆弱”假说,另一个是“竞争—稳定”假说[14]。对于部分行业而言,竞争压力从总体上提升企业在供应链上下游及消费市场上的不确定性,进而影响企业资金能力。对于部分行业而言,不确定性提升意味着市场偏离均衡点,其通过扩大市场份额提升运营效率,从而为自身财务稳定性构筑牢固的“护城河”。因此,无论从哪个假说看,市场环境不确定性都是影响外部竞争压力的重要因素。随着数字技术突破及企业数字化转型推进,企业在提升信息获取效率与决策效率的同时,这一效应不断外溢至市场[15],呈现提升与降低不确定性的两大趋势。当数字化转型仅在少部分企业实施时,通过降低交易成本改变企业市场边界以及企业和市场信息交换模式与渠道,意味着企业可以通过提升信息获取数量与质量降低自身决策的不确定性,从反面佐证“竞争—脆弱”假说;当数字化转型在大部分企业中实施时,企业在提升自身核心竞争力的同时,需要面对跨行业、跨区域竞争,导致决策不确定性提升,为“竞争—稳定”假说提供了佐证。由此可知,数字化转型对企业外部竞争压力具有显著影响,而这一影响在不同转型阶段具有异质性效应。就数字化转型对企业财务稳定性的影响而言,无论在哪个阶段,企业财务稳定性均得到显著提升。

从内部管理水平视角看,随着企业数字化转型进程推进,从缓解代理矛盾与优化组织架构两个方面提升企业内部控制效能。首先,提升所有者和管理者之间以及企业各层级间的沟通效率,通过对非标准化数据的挖掘和分析进一步降低代理成本,促使企业内部控制效率提高。其次,数字化转型顺利推进离不开企业组织架构与治理体系升级,这意味着数字化过程并不是单纯的信息化软硬件配置过程,而是通过解构企业传统组织架构,形成能够适应数字经济发展的新组织架构。一旦实施数字化转型,企业只有重塑自身组织架构以提高内部控制能力和水平,才能确保自身财务的稳定性。最后,缓解代理矛盾和优化组织架构能够促进企业内部管理水平提升,进而稳定企业财务状况。综合上述分析,本文提出以下假设:

H1b:数字赋能能够显著影响企业财务稳定性。

1.4 内部控制的中介作用

无论是风险调控还是对财务稳定性的调节,均源于企业所有权归属者与管理层博弈下收益与风险的权衡,以及在内部治理体系调控下,对外界市场信息的反馈与对决策的修正。这意味着内部控制水平对企业风险承担水平及财务稳定性具有显著影响。值得追问的问题是,企业数字化转型进程能否通过提升内部控制水平达到提升风险承担水平与财务稳定性的目的,进而有利于企业价值增益?

本文认为,对传统企业而言,数字赋能下的数字化转型不再局限于信息技术革命,而是充分发挥数字技术的赋能作用和数字经济的引领作用,充分改造传统组织架构与管理模式,特别是引导企业核心业务与数字技术深度融合,促使数字技术渗入到生产经营销售全链条中。显然,上述进程是一次全面系统性变革,对内部控制水平具有极大的影响。具体而言,其影响主要体现在财务报告控制、销售业务控制、资金活动控制等3个方面[16-18]。综合以上分析,本文提出以下假设:

H2:内部控制水平是促进企业风险承担水平和财务稳定性提升的传导机制。

1.5 环境不确定性的中介作用

现有研究分别从市场化程度、政府干预、制度激励等方面进行理论剖析与大样本实证检验(彭俞超等,2018)。

从市场机制不确定性看,囿于长期要素路径依赖,改革进程不能一蹴而就。在不同细分市场,市场机制运行状况并不完全一致。随着数字经济飞速发展,数字技术对经济体的微观机制与宏观形态具有巨大的影响,能够催生出新的模式与形态。这既在供需两端对传统市场机制产生巨大冲击,也通过创造新的数据流、资金流流动模式促使市场机制平稳运行。由此,资源配置效率得以进一步提高。不难发现,这一变化能够充分释放市场资源配置力量,降低企业搜寻成本和沟通成本,帮助企业在风险决策时选择或配置更优要素组合[19]。由此,能够有效降低现实与预期偏差概率。从风险度量角度看,能够降低企业预期风险水平,进一步扭转企业避险偏好,提升管理层风险承担水平。同时,较低的市场机制不确定性能够弱化金融市场对企业现金流等财务指标的冲击,为企业提供稳定的财务支持。然而,经济政策不确定性是我国企业作为转型经济体微观主体不得不面对的现实情景。部分研究认为,转型期因经济体制改革而频繁出台的经济政策必然促使经济政策不确定性提升[20]。进一步地,从创新路径不确定性看,尽管每次突破技术路径是确定的,但从每个细分领域或单个企业看,其技术路径选择和演进并不确定[21],其中也不乏柯达相机等技术创新失败案例。由此不难推论,创新路径不确定性是影响企业风险偏好的重要因素。综合以上分析,本文提出以下假设:

H3:企业数字化转型能够降低企业环境不确定性,提升企业风险承担水平与财务稳定性。

1.6 企业盈利能力的中介作用

大部分企业潜在经营风险可以通过现金流危机爆发出来[22],从反面看,若能确保企业现金流平稳与收支平衡,则能有效降低企业经营风险。对于实体企业而言,确保现金流稳定与收支平衡的重要手段是增强自身盈利能力。在较高盈利水平的支撑下,企业可以从容应对潜在风险,用时间换空间,不断稀释风险对企业经营的冲击。

通常而言,快速推进数字化转型的企业往往能够通过社交媒体、自媒体等信息发布渠道,迅速捕捉市场需求变化,甚至通过非标准化数据分析总结市场需求变化规律,据此对需求端未来变化趋势进行准确预测。这意味着实施数字化转型的企业在激烈的市场竞争中凭借数字技术优势能够精准满足客户需求,因而其市场占有率得以提升。同时,前述分析指出,数字化转型能够帮助企业重塑自身组织架构。因此,在同行业乃至跨行业市场竞争中,转型企业拥有更快的决策执行速度应对市场需求变化,抢占更多市场份额,从而提升市场占有率。综合以上分析,本文提出以下假设:

H4:企业数字化转型能够增强企业盈利能力,从而提升企业风险承担水平与财务稳定性。

2 实证结果与稳健性检验

2.1 数据选择与处理

本文研究样本时间设定为2007—2019年。在数据来源方面,企业风险承担水平和财务稳定性的原始数据及其它财务指标均来自于WIND、CSMAR数据库,数字化转型相关数据参考企业年报,后者来源于沪深交易所官网。

2.2 变量设计

(1)被解释变量:企业风险水平(Risk)。本文从风险承担和风险敞口两个层面对企业风险水平加以衡量。在风险承担方面,参照John等[23]、金智等[24]的研究成果,以3年(t-1年、t年、t+1年)的滚动周期作为观测时间窗口计算相应上市公司经行业调整后的标准差,以此作为代理指标,具体计算公式如下:

(1)

(2)

采用Altman[25]的研究方法衡量企业财务稳定性,即风险敞口。本文认为,企业财务稳定程度越高说明风险敞口越小。具体计算公式如下:0.717×营运资金/总资产+0.847×留存收益/总资产+3.107×息税前利润/总资产+0.42×股票总市值/负债账面价值+0.998×销售收入/总资产。该值越大,代表企业风险稳定性越高。

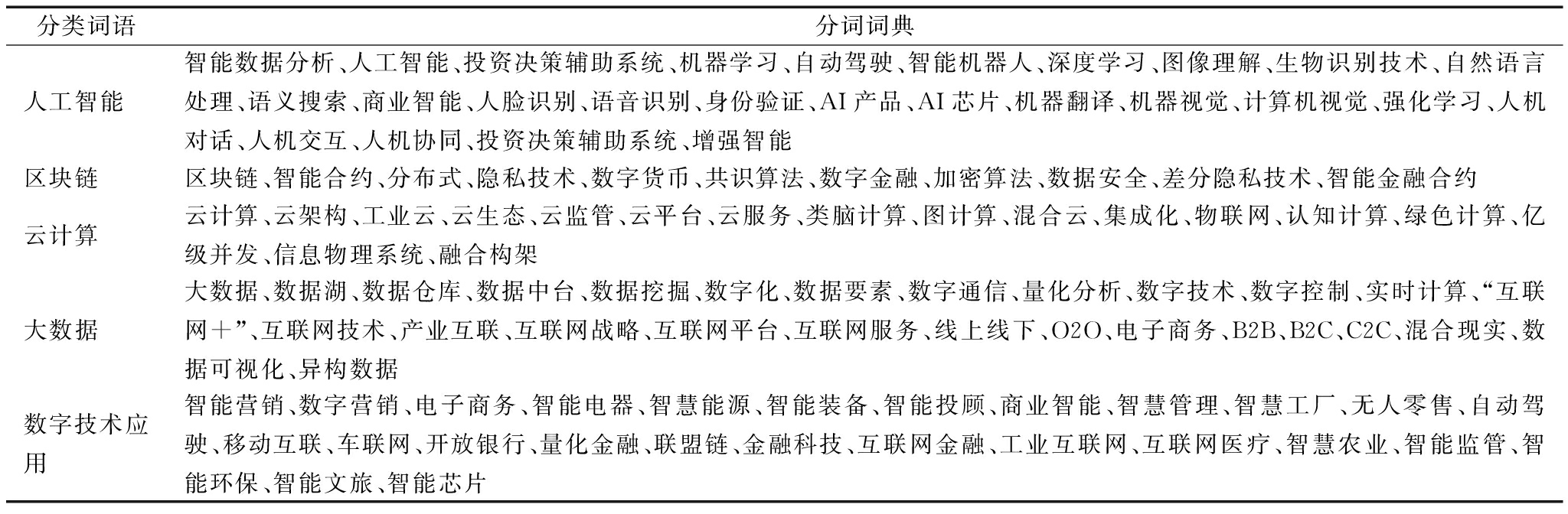

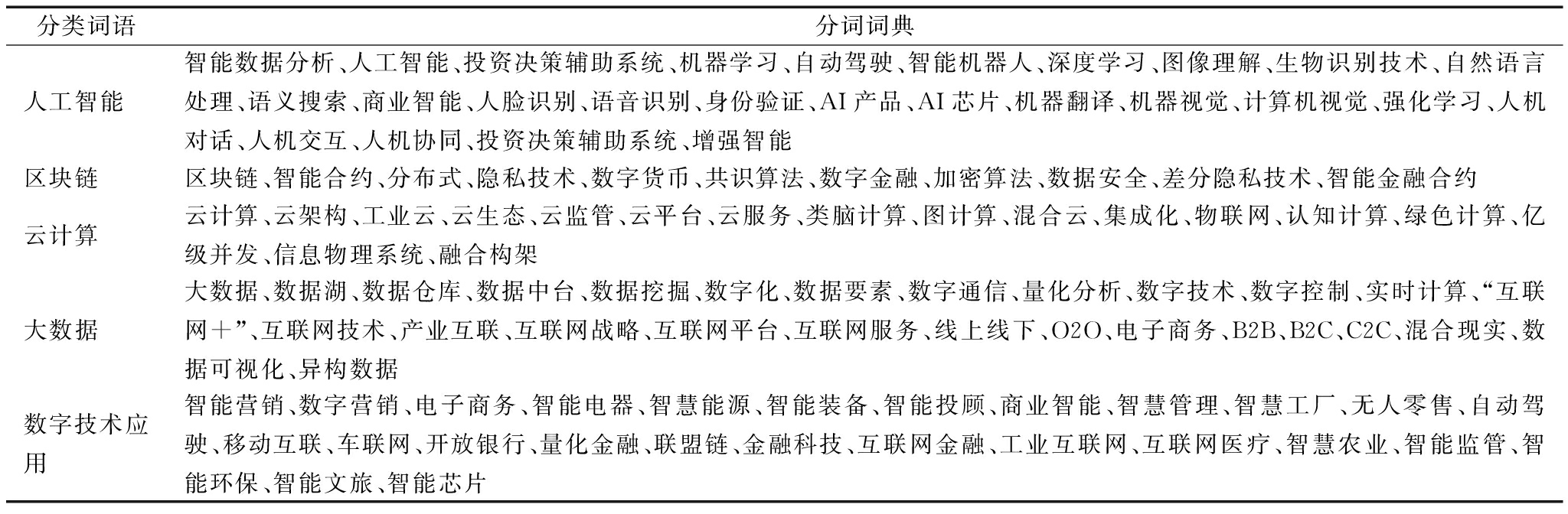

(2)核心解释变量:企业数字化转型(DT)。黄大禹等[1]、吴非等[26]借助上市企业年报信息配对,归集整理出有关“数字化转型”的关键词(及词频),见表1。构建一个以底层技术和实践应用为核心的数字化转型词典,采用基于机器学习的文本分析方法测度企业数字化转型水平,并对加总得到的词频进行对数化处理,最终得到衡量企业数字化转型的变量指标。张永珅等[27]以我国沪深上市公司为研究对象,基于年度财务报表附注披露的无形资产明细项目,计算包含“软件”“网络”“客户端”“管理系统”“智能平台”等数字化转型关键词的相关无形资产占企业年末无形资产总额的比重,以此测度企业数字化转型程度。

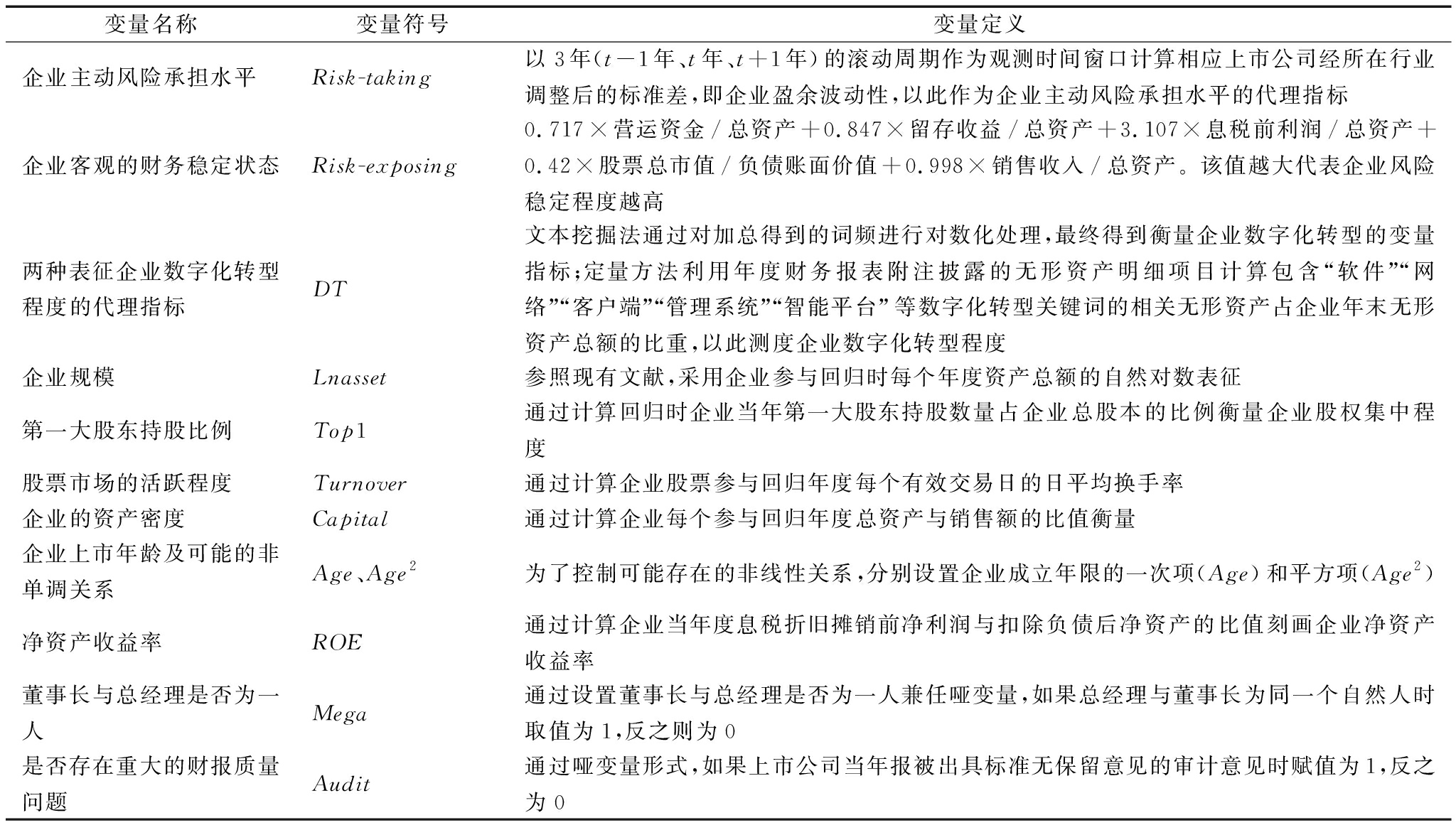

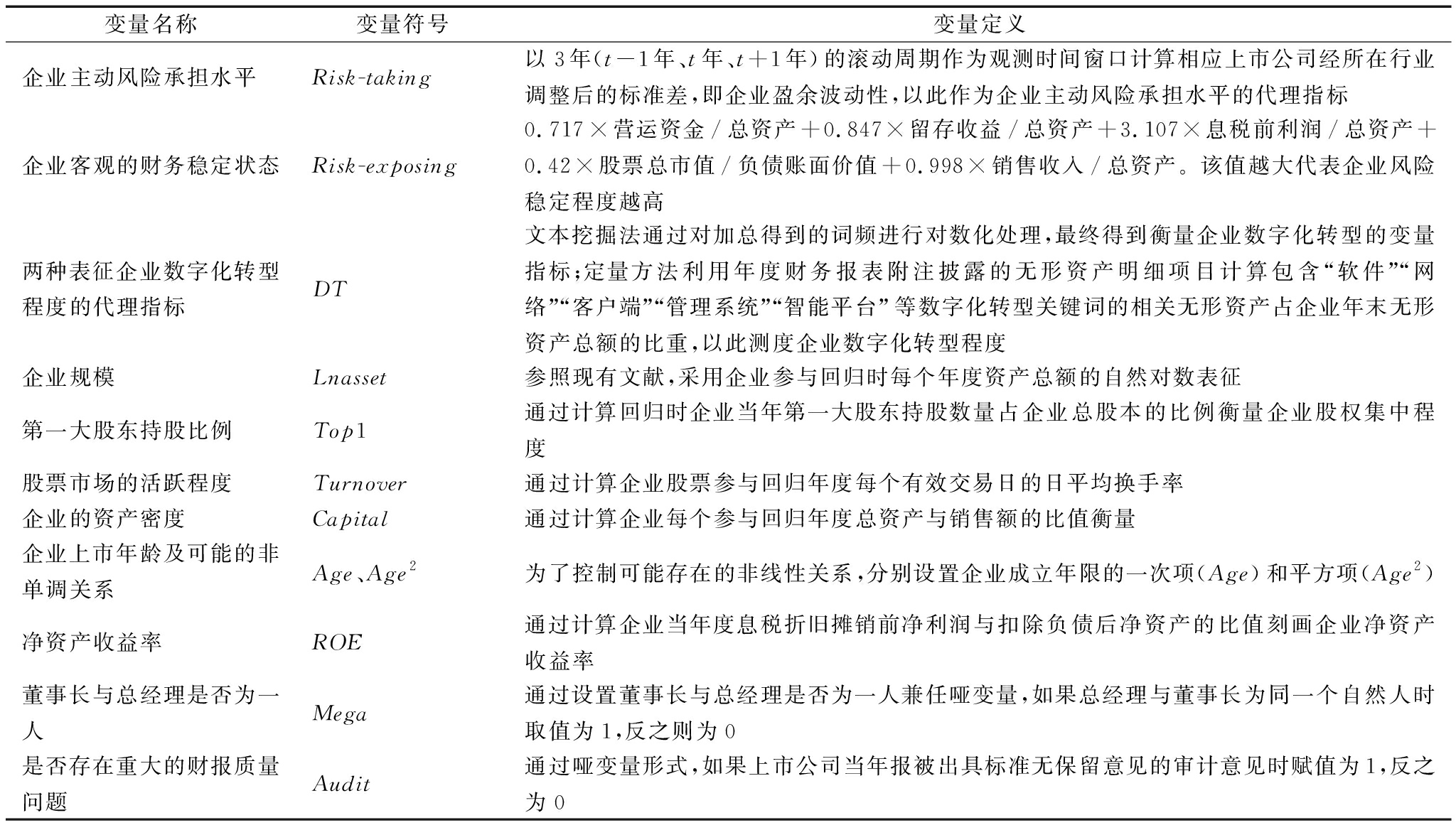

(3)控制变量。参照黄大禹等[1]、吴非等[26]的研究成果,对可能造成回归结果偏误的相关变量加以控制(见表2),具体包括以下控制变量:①企业规模(Lnasset),采用企业参与回归时每个年度资产总额的自然对数表征;②第一大股东持股比例(TOP1),通过计算回归时企业当年第一大股东持股数量占企业总股本的比例衡量;③股票市场活跃程度(Turnover),通过计算企业股票参与回归年度每个有效交易日的日平均换手率衡量;④企业资产密度(Capital),通过计算企业每个参与回归年度总资产与销售额的比值衡量;⑤企业上市年龄及可能的非单调关系(Age、Age2),为了控制可能存在的非线性问题,分别设置企业成立年限的一次项(Age)和平方项(Age2);⑥净资产收益率(ROE),通过计算企业当年度息税折旧摊销前净利润与扣除负债后净资产的比值衡量;⑦董事长与总经理是否为一人(Mega),设置董事长与总经理是否为一人兼任哑变量,如果总经理与董事长为同一个自然人则取值为1,反之则为0;⑧是否存在重大财报质量问题,采用哑变量形式,如果上市公司当年报被出具标准无保留意见的审计意见则赋值为1,反之则为0。

表1 企业数字化用语词典文本

Tab.1 Keyword classification of enterprise digital transformation

分类词语分词词典人工智能智能数据分析、人工智能、投资决策辅助系统、机器学习、自动驾驶、智能机器人、深度学习、图像理解、生物识别技术、自然语言处理、语义搜索、商业智能、人脸识别、语音识别、身份验证、AI产品、AI芯片、机器翻译、机器视觉、计算机视觉、强化学习、人机对话、人机交互、人机协同、投资决策辅助系统、增强智能区块链区块链、智能合约、分布式、隐私技术、数字货币、共识算法、数字金融、加密算法、数据安全、差分隐私技术、智能金融合约云计算云计算、云架构、工业云、云生态、云监管、云平台、云服务、类脑计算、图计算、混合云、集成化、物联网、认知计算、绿色计算、亿级并发、信息物理系统、融合构架大数据大数据、数据湖、数据仓库、数据中台、数据挖掘、数字化、数据要素、数字通信、量化分析、数字技术、数字控制、实时计算、“互联网+”、互联网技术、产业互联、互联网战略、互联网平台、互联网服务、线上线下、O2O、电子商务、B2B、B2C、C2C、混合现实、数据可视化、异构数据数字技术应用智能营销、数字营销、电子商务、智能电器、智慧能源、智能装备、智能投顾、商业智能、智慧管理、智慧工厂、无人零售、自动驾驶、移动互联、车联网、开放银行、量化金融、联盟链、金融科技、互联网金融、工业互联网、互联网医疗、智慧农业、智能监管、智能环保、智能文旅、智能芯片

表2 主要变量描述

Tab.2 Description of main variables

变量名称变量符号变量定义企业主动风险承担水平Risk-taking以3年(t-1年、t年、t+1年)的滚动周期作为观测时间窗口计算相应上市公司经所在行业调整后的标准差,即企业盈余波动性,以此作为企业主动风险承担水平的代理指标企业客观的财务稳定状态Risk-exposing0.717×营运资金/总资产+0.847×留存收益/总资产+3.107×息税前利润/总资产+0.42×股票总市值/负债账面价值+0.998×销售收入/总资产。该值越大代表企业风险稳定程度越高两种表征企业数字化转型程度的代理指标DT文本挖掘法通过对加总得到的词频进行对数化处理,最终得到衡量企业数字化转型的变量指标;定量方法利用年度财务报表附注披露的无形资产明细项目计算包含“软件”“网络”“客户端”“管理系统”“智能平台”等数字化转型关键词的相关无形资产占企业年末无形资产总额的比重,以此测度企业数字化转型程度企业规模Lnasset参照现有文献,采用企业参与回归时每个年度资产总额的自然对数表征第一大股东持股比例Top1通过计算回归时企业当年第一大股东持股数量占企业总股本的比例衡量企业股权集中程度股票市场的活跃程度Turnover通过计算企业股票参与回归年度每个有效交易日的日平均换手率企业的资产密度Capital通过计算企业每个参与回归年度总资产与销售额的比值衡量企业上市年龄及可能的非单调关系Age、Age2为了控制可能存在的非线性关系,分别设置企业成立年限的一次项(Age)和平方项(Age2)净资产收益率ROE通过计算企业当年度息税折旧摊销前净利润与扣除负债后净资产的比值刻画企业净资产收益率董事长与总经理是否为一人Mega通过设置董事长与总经理是否为一人兼任哑变量,如果总经理与董事长为同一个自然人时取值为1,反之则为0是否存在重大的财报质量问题Audit通过哑变量形式,如果上市公司当年报被出具标准无保留意见的审计意见时赋值为1,反之为0

相关描述性统计结果如表3所示。

表3 描述性统计结果

Tab.3 Descriptive statistics

变量ObsMeanStd. Dev.MinMaxRisk-taking17 6630.170 170.460 0850.004 4052.430 499Risk-exposing21 5551.645 8860.737 2280.323 6923.966 871DT21 6051.225 5371.414 55104.948 76Lnasset21 60522.090 691.312 29214.158 0628.508 73Top121 6050.347 3060.148 2680.089 5960.742 95Turnover21 5471.679 9641.194 7180.175 7375.985 311Capital21 5942.501 912.121 8810.381 12113.774 56Age21 6052.764 2590.370 7911.609 4383.433 987ROE21 5720.070 3560.089 926-0.368 90.311 096Mega21 2600.226 670.416 60301Audit21 5720.962 0340.269 08701

2.3 方程设定与变量说明

为了检验企业数字化转型对风险承担水平的影响效应,构建方程(3)。

Riskit=α0+α1DTit+∑Controlit+∑Yeart+∑Industryj+εit

(3)

在对基础影响效应进行检验后,根据企业属性差异,构建方程(4)对不同产权属性的微观企业进行检验,并对高科技企业与非高科技企业进行分组检验。

Riskit=α0+α1DTit×Dummyit+∑Controlit+∑Yeart+∑Industryj+εit

(4)

采用温忠麟等[28]的机制检验方法,探究企业数字化转型对企业风险承担水平的作用机制,构建如下方式:

Riskit=α0+α1DTit+∑Controlit+∑Yeart+∑Industryj+εit

(5)

Tunnelit=β0+β1DTit+∑Controlit+∑Yeart+∑Industryj+εit

(6)

Riskit=θ0+θ1DTit+θ2Mediatorit+∑Controlit+∑Yeart+∑Industryj+εit

(7)

在上述机制检验方程组中,Tunnel为相关机制变量指标,分别从内部控制(IC)、环境不确定性(UC)、经营能力(Benefit)3个角度加以识别。

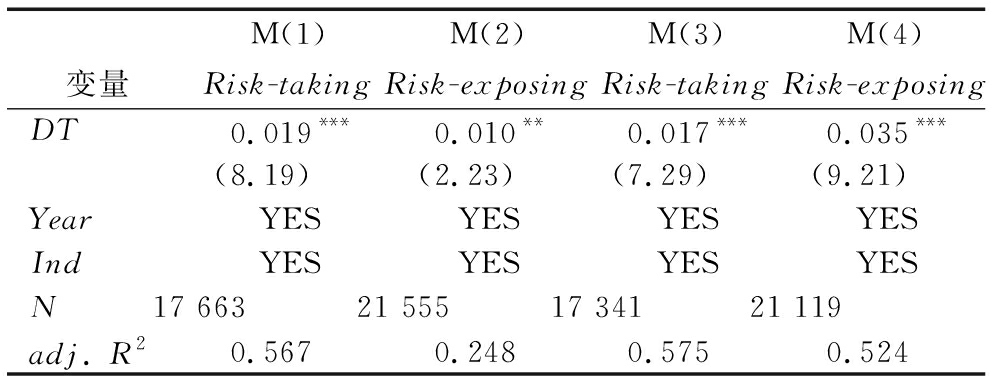

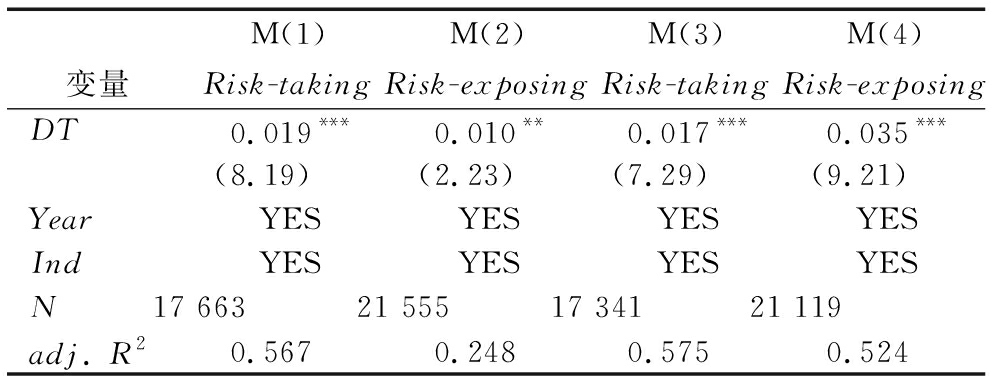

2.4 基准回归结果

企业数字化转型(DT)对财务稳定性(Risk-exposing)与风险承担水平均具有显著促进作用,回归结果见表4。随着数智赋能进程深入推进,数字化转型能够有效提升企业风险承担水平与财务稳定性。由此,本文H 1a和H1b得证。

2.5 内生性与稳健性检验

借鉴相关文献,从多个维度进行内生性与稳健性检验。

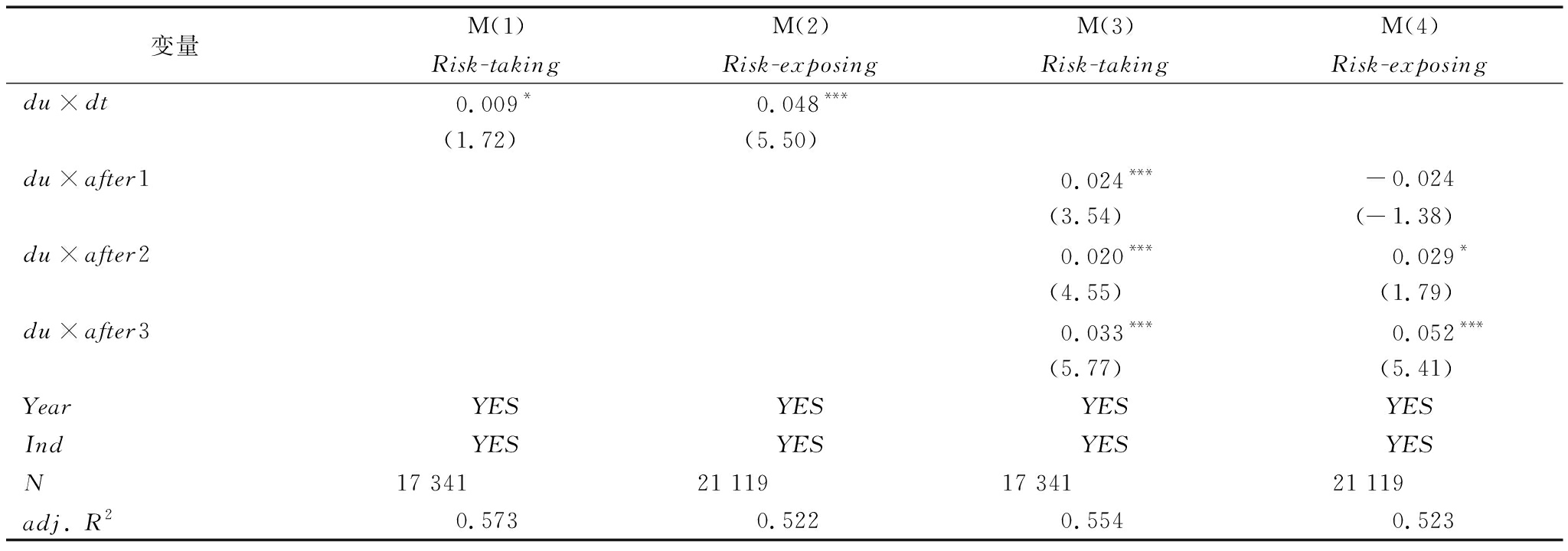

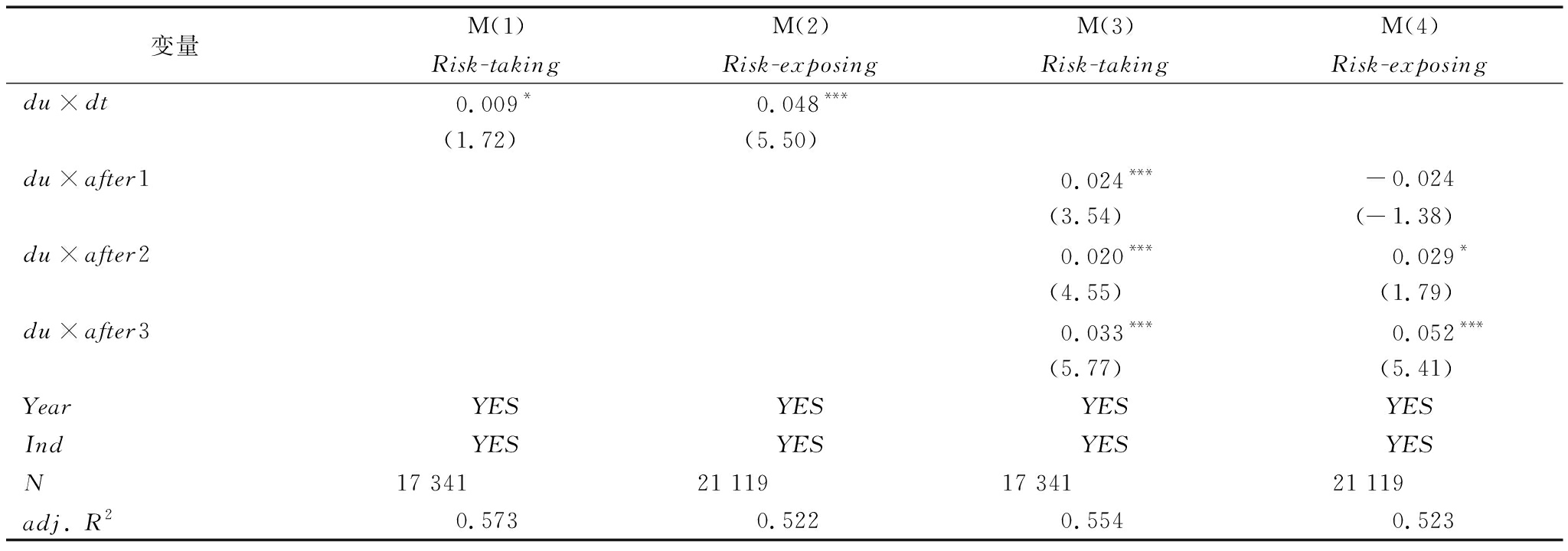

(1)缓解内生性问题。为了尽可能缓解前述统计偏差带来的内生性问题,本文采用渐进多期差分模型进行检验。表5模型M(1)-M(2)中,du×dt对企业风险承担水平和财务稳定性影响的回归系数分别为0.009、0.048,均通过10%的统计显著性检验。

进一步地,通过观察更长时间窗口序列下数字化转型对风险因素的影响(模型M(4)-M(6)),将数字化转型实施后一年(du×after1)、实施后两年(du×after2)和实施后3年(du×after3)的相关变量纳入回归方程。结果发现,3个政策冲击滞后项对企业风险承担水平(Risk-taking)影响的回归系数分别为0.024(滞后一期)、0.020(滞后两期)、0.033(滞后3期),均通过1%的统计显著性检验(t值最小为3.54)。观察企业财务稳定性(Risk-exposing)维度回归组别发现,3个政策冲击滞后项的回归系数依次为-0.024(未通过统计显著性检验)、0.029(通过10%的统计显著性检验)和0.052(通过1%的统计显著性检验)。

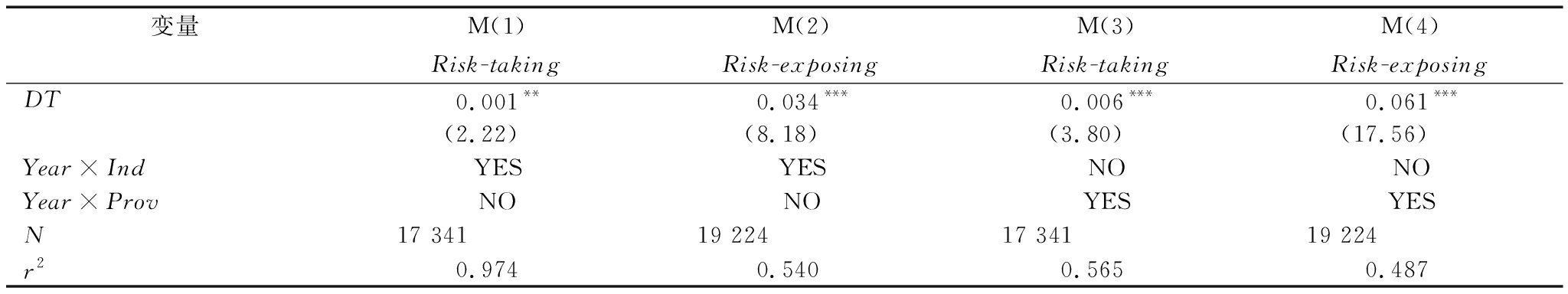

(2)采用更严格的固定效应模型。为了进一步缓解内生性问题,本文采用更为严格的固定效应模型进行回归。为了避免地区与行业维度上非时变因素的遗漏,分别控制时间、行业以及时间与地区的双重交乘固定效应。

表4 企业数字化转型与风险水平:基准回归

Tab.4 Enterprise digital transformation and risk level: benchmarking regression

M(1)M(2)M(3)M(4)变量Risk-takingRisk-exposingRisk-takingRisk-exposingDT0.019***0.010**0.017***0.035***(8.19)(2.23)(7.29)(9.21)YearYESYESYESYESIndYESYESYESYESN17 66321 55517 34121 119adj. R20.5670.2480.5750.524

注:在企业个体层面进行聚类处理;*p<0.05,**p<0.01,***p<0.001,下同

表5 稳健性测试结果

Tab.5 Robustness testt

变量M(1)M(2)M(3)M(4)Risk-takingRisk-exposingRisk-takingRisk-exposingdu×dt0.009*0.048***(1.72)(5.50)du×after10.024***-0.024(3.54)(-1.38)du×after20.020***0.029*(4.55)(1.79)du×after30.033***0.052***(5.77)(5.41)YearYESYESYESYESIndYESYESYESYESN17 34121 11917 34121 119adj. R20.5730.5220.5540.523

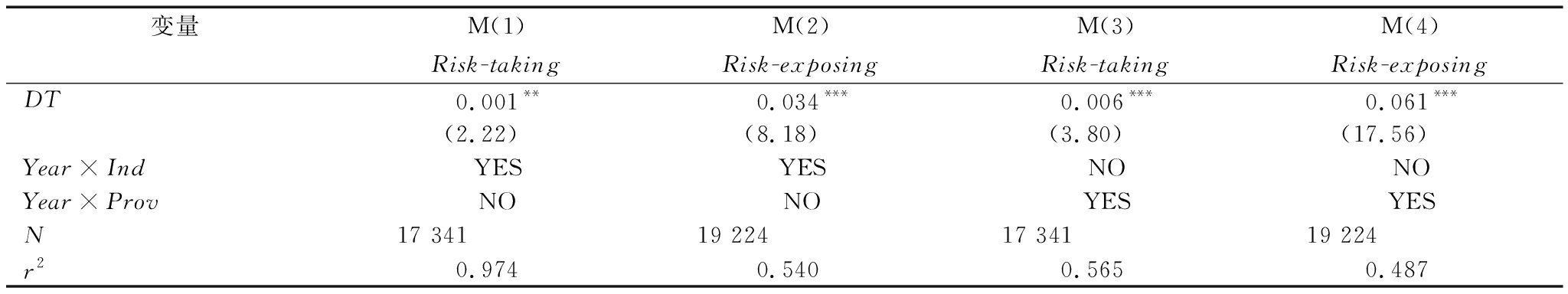

表6中,“时间—行业”联合固定效应下的实证回归检验结果显示,企业数字化转型(DT)对企业风险承担水平(Risk-taking)影响的回归系数为0.001且通过1%的统计显著性检验;对企业财务稳定性(Risk-exposing)影响的回归系数为0.034且显著(t值为8.18)。模型M(3)—M(4)中,控制“时间—省份”联合固定效应后,企业数字化转型(DT)对企业风险承担水平(Risk-taking)与企业财务稳定性(Risk-exposing)影响的回归系数分别为0.006、0.061(均通过1%的统计显著性检验)。结果表明,结论未发生实质性改变。

(3)其它稳健性测试。为了考察企业数字化转型能否在较长时间窗口影响企业风险承担意愿、财务稳定状况,本文检验滞后多期的企业数字化转型样本;为了排除特殊样本对结论的干扰,本文剔除注册地为东部地区的观测样本,对其余样本重新进行回归检验;为了排除全球重大事件、资本市场无序波动的干扰,本文剔除2008金融风暴及之后一年的样本,以及2015年因A股暴涨暴跌、无序波动的样本,对剩余观测样本进行回归。结果发现,结论具有稳健性。

表6 采用更为严格的固定效应模型检验结果

Tab.6 A more rigorous fixed effect model

变量M(1)M(2)M(3)M(4)Risk-takingRisk-exposingRisk-takingRisk-exposingDT0.001**0.034***0.006***0.061***(2.22)(8.18)(3.80)(17.56)Year×IndYESYESNONOYear×ProvNONOYESYESN17 34119 22417 34119 224r20.9740.5400.5650.487

3 进一步分析

3.1 属性差异下的横截面检验

(1)产权差异维度。在国有企业组别中,企业数字化转型(DT)对企业风险承担水平(Risk-taking)影响的回归系数为0.022,t值为4.79,通过1%的显著性检验。而且,企业数字化转型(DT)对财务稳定性(Risk-exposing)同样具有显著影响。在非国有企业组别中,企业数字化转型(DT)对企业风险承担水平(Risk-taking)影响的回归系数为0.011且t值为4.40,通过1%的显著性检验。而且,企业数字化转型(DT)对企业财务稳定(Risk-exposing)也具有促进效应。相关检验结果见表7。

(2)基于行业属性的异质性检验。在高科技企业组别中,企业数字化转型(DT)对企业风险承担水平(Risk-taking)影响的回归系数为0.021且t值为6.78,通过1%的显著性检验。企业数字化转型(DT)对企业财务稳定性(Risk-exposing)同样发挥促进作用。在非高科技企业组别中,企业数字化转型(DT)对企业风险承担水平(Risk-taking)影响的回归系数为0.003且t值为1.40,无法通过惯常水平的显著性检验;企业数字化转型(DT)对企业财务稳定(Risk-exposing)的影响为正(系数为0.033且通过1%的显著性检验)。相关检验结果见表8。

表7 异质性检验结果(企业产权属性)

Tab.7 Heterogeneity test: enterprise property attributes

变量国企M(1)M(2)Risk-takingRisk-exposing非国企M(3)M(4)Risk-takingRisk-exposing交互项M(5)M(6)Risk-takingRisk-exposingDT0.022***0.022***0.011***0.038***-0.022***0.033***(4.79)(3.64)(4.40)(7.79)(-8.20)(7.70)State-0.014*-0.058***(-1.89)(-5.53)DT×State0.016***0.001(4.28)(0.15)N7 596 90049 28211 46516 87820 469adj.R20.5620.5020.6200.5210.5750.525

3.2 路径渠道识别

路径渠道识别实证结果证实(见表9),数字化转型能够提升企业内部控制水平,进而为企业发展提供良好的内部条件。

在表9中,企业数字化转型(DT)对环境不确定性(UC)影响的回归系数为-0.048且t值为9.00,通过1%的显著性检验。结果表明,企业数字化转型能够显著降低环境不确定性。

表8 异质性检验结果(行业属性)

Tab.8 Heterogeneity test: enterprise industry attributes

变量高科技企业M(1)M(2)Risk-takingRisk-exposing非高科技企业M(3)M(4)Risk-takingRisk-exposing交互项M(5)M(6)Risk-takingRisk-exposingDT0.021***0.035***0.0030.033***-0.027***0.040***(6.78)(7.03)(1.40)(5.86)(-9.99)(7.94)HT-0.116***0.720(-7.92)(1.57)DT×HT0.076***-0.009(17.22)(-1.46)N9 42411 6057 9179 51417 34121 119adj. R20.8510.5170.3400.5020.5830.524

表9 数字化转型影响企业风险水平的渠道机制:内部控制视角

Tab.9 Channel mechanism of digital transformation influencing enterprise risk level: an internal control perspective

M(1)M(2)M(3)M(4)M(5)变量Risk-takingICRisk-takingRisk-exposingRisk-exposingDT0.017***2.208***0.017***0.035***0.034***(7.25)(3.79)(7.22)(9.89)(9.67)IC0.001**0.001***(2.00)(10.45)N17 34121 16617 33921 11921 117adj. R20.5750.3600.5750.5240.526

表10 数字化转型影响企业风险水平的渠道机制: 环境不确定性视角

Tab.10 Channel mechanism of digital transformation influencing firm risk level: an environmental uncertainty perspective

M(1)M(2)M(3)M(4)M(5)变量Risk-takingUCRisk-takingRisk-exposingRisk-exposingDT0.017***-0.048***-0.015***0.035***0.033***(7.25)(-9.00)(-6.09)(9.89)(9.11)UC-0.010***-0.025***(-2.80)(-4.96)N17 34118 07914 25521 11918 038adj. R20.5750.0460.5780.5240.518

在表11中,企业数字化转型(DT)对营业能力(Benefit)影响的回归系数为0.101且t值为3.17,通过1%的显著性检验。结果表明,企业数字化转型能够显著提升企业营业能力。

表11 数字化转型影响企业风险水平的渠道机制:营业能力视角

Tab.11 Channel mechanism of digital transformation influencing firm risk level: a competency-based perspective

变量M(1)M(2)M(3)M(4)M(5)Risk-takingBenefitRisk-takingRisk-exposingRisk-exposingDT0.017***0.101***0.017***0.035***0.036***(7.25)(3.17)(7.22)(9.89)(10.15)Benefit0.002***0.013***(3.42)(18.71)N17 34121 16717 34021 11921 118adj.R20.5750.0540.5750.5240.532

4 结语

4.1 研究结论

数字技术及智能技术迅猛发展的时代背景下,本文通过文本挖掘与定量分析两种方法,基于2007—2019年上市公司财报及财务数据,探究企业数字化转型对风险承担水平与财务稳定性的影响,以内部控制、环境不确定性、企业盈利能力作为中介变量,检验企业数字化转型能否通过上述途径影响风险承担水平与财务稳定性。鉴于企业异质性结构特征会对数字技术赋能产生非对称性效应,本文从企业产权属性、所属行业属性角度出发,通过分组检验考察企业数字化转型对企业风险承担水平及财务稳定性影响的横截面差异。

(1)企业数字化转型能够显著提升风险承担意愿与能力,并在促进风险承担水平提升的同时,稳定财务状况。稳健性检验结果表明,上述结论成立。

(2)企业可以通过提升内部控制水平、降低不确定程度、提升自身业绩影响自身风险承担水平与财务状况,上述3种作用机制均能发挥中介效应。

(3)分组回归结果表明,无论是国有企业数字化转型还是非国有企业数字化转型,均能够显著提高企业风险承担水平及财务稳定性,而且国有企业表现更为显著。以是否属于高科技行业为依据进行横截面检验发现,数字赋能的前述经济效应在高科技行业企业中显著,而在非高科技企业中未找到相应的经验证据。

4.2 研究启示

(1)在信息流及数据分析技术方面,企业数字化转型能够为高质量财务报告生成提供良好的支撑,尤其是云服务与高速网络技术可以极大地提升财务系统数据处理的实时性与协同性。对于大型企业而言,数字技术能够促使资金流、资产流与信息流以极低成本转化为数据流[18],甚至借助人工智能系统自动生成财务报告。数字化转型能够对非标准化数据进行挖掘,使企业财务报告全面反映当前财务状况与经营现金流。当前,机器学习工具与系统不断升级迭代,大量沉积在传统信息系统中得不到挖掘和应用的非标准化数据能够为财务报告提供丰富的素材。以此为基础,可以清晰地勾勒出企业财务变化情况,从而掌握企业内部体系运行情况。

(2)通过数字技术构建销售人员和销售行为实时监控系统,既能对销售过程中的资金需求予以满足,也能对销售人员权限加以变更。在数字技术支撑下,企业销售业务发生根本性变革,销售效率和业绩得到大幅提升,能够在资金和业绩方面给予企业支持。

(3)数字化转型通过强化资金内部控制提升企业风险承担水平及财务稳定性。从公司治理实践看,资金是企业生存与发展必需的“血液”,由此衍生的筹资、投资以及资金运营活动等成为企业内部控制不可或缺的重要环节。企业数字化转型过程中,通过优化信息处理技术赋予自身更高的资金控制能力和水平,并采用分布式记账技术防止人为篡改,使得资金活动控制更为精准。与此同时,通过数字化转型,企业组织架构得到重构式革新,折射在资金活动控制上,无论是现金流流向还是收支系统实时反馈均能得到有效监控和管理,甚至自动反映至内控部门终端,这无疑降低了内部控制成本。

4.3 不足与展望

本文存在以下不足:以配对、加总相关数字技术关键词度量企业数字化转型是2021年才开始采用的方法。该方法虽具有一定的创新性,但技术手段尚未成熟,容易引起学界质疑。随着上市公司信息披露日益完善,数字技术具体投入金额等相关数据披露可为衡量企业数字化转型这一变量提供支撑。此外,需要找到其它连接数字技术应用与企业风险承担水平的中介变量,进而对其作用机制进行深入研究。

参考文献:

[1] 黄大禹,谢获宝,孟祥瑜,等.数字化转型与企业价值——基于文本分析方法的经验证据[J].经济学家,2021,40(12): 41-51.

[2] 赵宸宇,王文春,李雪松.数字化转型如何影响企业全要素生产率[J].财贸经济,2021,42(7):114-129.

[3] 易露霞,吴非,徐斯旸.企业数字化转型的业绩驱动效应研究[J].证券市场导报,2021,31(8):15-25,69.

[4] HAJLI M,SIMS J M,IBRAGIMOV V. Information technology (IT) productivity paradox in the 21st century[J]. International Journal of Productivity and Performance Management,2015,64(4): 457-478.

[5] FRYNAS J G,MOL M J,MELLAHI K. Management innovation made in China: Haier's rendanheyi[J]. California Management Review,2018,61(1): 71-93.

[6] 吴非,胡慧芷,林慧妍,等.企业数字化转型与资本市场表现——来自股票流动性的经验证据[J].管理世界,2021,37(7): 130-144,10.

[7] 何瑛,于文蕾,杨棉之.CEO复合型职业经历、企业风险承担与企业价值[J].中国工业经济,2019,36(9):155-173.

[8] LEWELLYN K B,MULLER K I. CEO power and risk taking: evidence from the subprime lending industry[J]. Corporate Governance: An International Review,2012,20(3): 289-307.

[9] 余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[J].金融研究,2013,34(1):149-163.

[10] CAIN M D,MCKEON S B. CEO personal risk-taking and corporate policies[J]. Journal of Financial and Quantitative Analysis,2016,51(1): 139-164.

[11] 苏坤.管理层股权激励、风险承担与资本配置效率[J].管理科学,2015,28(3):14-25.

[12] BOUBAKRI N,COSSET J C,SAFFAR W. The role of state and foreign owners in corporate risk-taking: evidence from privatization[J]. Journal of Financial Economics,2013,108(3): 641-658.

[13] 张诗豪,赵桂芹.产品竞争压力与财务不稳定性——来自我国寿险公司的经验证据[J].保险研究,2021,42(3):14-31.

[14] KASMAN A S,KALP G. Stability,competition,and concentration in the Turkish insurance sector[J]. International Journal of the Economics of Business,2020,27(2):269-289.

[15] 马连福,杜善重.数字金融能提升企业风险承担水平吗[J].经济学家,2021,40(5):65-74.

[16] 林钟高,郑军,卜继栓.环境不确定性、多元化经营与资本成本[J].会计研究,2015,36(2):36-43,93.

[17] 方红星,金玉娜.高质量内部控制能抑制盈余管理吗——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011,32(8):53-60,96.

[18] 焦勇.数字经济赋能制造业转型:从价值重塑到价值创造[J].经济学家,2020,39(6):87-94.

[19] LIU D,CHEN S,CHOU T,et al. Resource fit in digital transformation[J]. Management Decision,2011,49(10): 1728-1742.

[20] BAKER S,BLOOM N,DAVIS S. Measuring economic policy uncertainty[J].Quarterly Journal of Economics,2016,131(4): 1593-1636.

[21] 汪明月,李颖明,王子彤.技术和市场双重不确定性下企业绿色技术创新及绩效[J].系统管理学报,2021,30(2):353-362.

[22] 邱美凤.生命周期理论下流通企业债务融资与盈利能力实证分析——兼论供应链金融的调节效果[J].商业经济研究,2021,40(14):170-173.

[23] JOHN K,LITOV L,YEUNG B. Corporate governance and risk-taking[J].The Journal of Finance,2008,63(4): 1679-1728.

[24] 金智,徐慧,马永强.儒家文化与公司风险承担[J].世界经济,2017,40(11):170-192.

[25] ALTMAN E I. Bankruptcy,credit risk,and high yield junk bonds[M].New Jersey : Wiley-Blackwell,2002.

[26] 吴非,常曦,任晓怡.政府驱动型创新:财政科技支出与企业数字化转型[J].财政研究,2021,42(1):102-115.

[27] 张永珅,李小波,邢铭强.企业数字化转型与审计定价[J].审计研究,2021,36(3):62-71.

[28] 温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004,36(5):614-620.

(责任编辑:张 悦)