0 引言

技术创新是我国经济高质量发展的重要驱动力。然而,创新有公共产品属性和较强的外部性,无论是具有政治人性质的地方政府官员,还是具有自利性偏好的企业,抑或是具有理性人特性的企业家均对风险较高的创新活动缺乏应有的兴趣。

创新活动复杂程度较高,风险较大,需要大量的资金支持。但是,以银行间接融资为主的传统金融体系并不能为企业提供足够的金融支持[1,2],金融行业对中小企业的资金供给往往不尽如人意[3],中国金融体系在促进科技创新方面仍有很大的提升空间。当前,互联网金融迅速普及、快速扩张,以其独特优势促进企业融资效率提升。互联网金融带来的“鲶鱼效应”有利于加强金融行业内部竞争,促使金融机构改进技术并转变经营管理理念,进而促使企业经营效率和产出水平不断提高。互联网金融还通过技术溢出、行业竞争和示范作用影响企业发展[4]。那么,互联网金融能否影响企业研发创新水平?哪些因素对互联网金融创新效应产生影响?本文针对以上问题展开实证分析,旨在为城市企业研发创新提供参考,为政府制定高质量发展政策提供依据。

1 文献综述与研究假设

1.1 文献综述

1.1.1 文献梳理

当前,关于如何促进企业研发创新的研究多从两个角度入手。第一,相关政策影响企业研发创新。如政府补贴通过弥补企业创新资源不足,从而促进企业研发创新[5];财政分权通过激励地方政府竞争促进技术创新[6];开发区建设能够降低创新成本,提高企业创新能力[7];政府创新偏好通过构建体制机制、营造软硬件环境提供良好的条件,从而促进企业研发创新[8];还有研究发现,地方官员变更对企业创新具有负向影响(王全景、温军,2019)。第二,企业基于自身资源促进创新,如人力资本的积累为企业提供人才、知识等,从而促进企业研发创新[9];有激情的员工能促进创新[10];丰富的政治资源使企业享有独特的优惠政策,从而促进创新活动开展[11];互联网技术发展使企业创新过程中的交易与契约成本降低,从而促进企业创新(王金杰、郭树龙,2018)。

金融发展推动企业研发创新的研究早已付诸国外实践。早期研究多立足于理论层面,如Holmstrom[12]发现,金融发展水平提升为企业创新提供融资支持。基于交易成本理论的研究还发现,金融发展有助于降低交易费用,从而带动创新投入[13],且Brown[14]的研究也证实了该结论。此外,相关学者对金融发展促进企业创新的具体路径进行了探讨,如金融发展有助于促进金融结构优化,提高资源配置效率,从而促进企业研发创新[15]。

目前关于互联网金融的研究多集中于以下几个方面:第一,与传统金融行业尤其是银行的关系,如互联网金融技术溢出效应可促进银行业技术进步[16];互联网金融提升了商业银行的金融效率[4]。第二,对中小企业融资的影响,如互联网金融发展解决了企业融资难问题[17],提升了融资效率[7]。第三,互联网金融风险以及监管问题[18]。

1.1.2 文献评述

综上所述,虽然以往研究对本研究具有重要的借鉴价值,但对以下方面并未深入探讨:第一,以往关于企业研发创新的研究多聚焦于国家政策层面以及企业自身资源层面,较少关注作为现代经济核心的金融业对企业研发创新的影响。第二,互联网金融作为新的金融发展模式及新的资金配置模式,深刻影响企业发展,但相关研究大多局限于互联网金融对传统金融尤其是传统银行业的影响、互联网金融对企业融资效率的影响以及互联网金融风险监管等问题,鲜见关于互联网金融创新效应尤其是其对地级市层面企业研发创新的影响研究。第三,现有金融业与企业研发创新研究多涉及金融发展对企业研发创新或企业全要素生产率的积极作用,而互联网金融作为新的金融模式,极大地促进了传统金融模式更新换代,其对企业研发创新的影响却尚付阙如。第四,目前对于互联网金融进行准确测度的研究鲜见,并且从实证层面定量分析互联网金融对企业研发创新影响的研究屈指可数。因此,本研究具有一定的创新价值。

1.2 研究假设

1.2.1 互联网金融对企业研发创新的直接影响

通过文献梳理发现,相比于传统金融,活跃、高效及普惠的互联网金融通过技术溢出效应、提高融资效率与市场运行效率促进企业研发创新水平提升[19],具体分析如下:

(1)互联网金融通过技术溢出促进企业研发创新。具体表现为:首先,示范效应[16]。互联网金融企业具有先进的科学技术以及创新思维,往往成为一个行业的标杆,外部经济的存在有助于其它企业模仿并吸收其先进生产技术和管理经验,因而促进企业研发创新;其次,竞争效应[16]。互联网金融兴起对传统金融行业的支付结算和存款业务冲击较大,迫使传统金融行业改变投入产出组合,进行技术升级。

(2)互联网金融发展能够提高融资效率,为创新提供必要的融资支持。一方面,互联网金融通过大数据为中小企业提供信息信用服务,使其降低信息成本,有效提高信息甄别效率。另一方面,互联网金融有利于丰富金融交易形式,降低企业融资成本,如互联网金融采取线上运营方式,节省相应的手续费和服务费等。此外,互联网金融因具有边际成本递减以及边际收益递增的独特优势,打破传统金融的“二八定律”,使得金融交易活动的组织形式更为丰富,从而解决小微企业融资难问题[17]。

(3)互联网金融发展可以提升市场运行效率,而高效的市场运作有助于减少交易成本和经营成本,从而促进企业研发创新。互联网金融促进市场运行效率提升主要体现在利率市场化与要素配置两个方面:在利率市场化方面,互联网金融可提升信息透明度和对称性,使资金价格均衡化。互联网金融对于负债业务方面的活期利率市场化也具有重要推动作用[20]。在要素配置方面,互联网金融发展带动了高科技和轻资产领域发展,加速对落后产能“去杠杆”,促进企业研发创新。基于以上分析,本文提出如下假设:

H1:互联网金融发展促进企业研发创新。

1.2.2 互联网金融创新效应影响因素之一:产业发展水平

产业发展水平包括产业结构升级以及产业集聚程度两个方面,对互联网金融的创新效应有重要影响,具体分析如下:

(1)产业结构升级影响互联网金融的创新效应。首先,产业结构升级为新知识和新技术运用提供了更广阔的空间,作为一种新型金融模式,互联网金融随着产业结构演进能发挥更大的创新效应。其次,产业结构升级有利于促进资源优化配置[21],其调整往往伴随着创新要素由创新水平较低的产业流向创新水平较高的产业。在此过程中,互联网金融与创新要素充分结合,发挥更大的创新效应。此外,产业结构升级带动市场规模扩大、市场竞争程度提升,企业为在竞争中取胜有更大的动力进行技术创新,因而互联网金融能在更大程度上发挥创新效应。

(2)产业集聚程度影响互联网金融的创新效应。首先,产业集聚促进产业链上下游以及不同产业之间研发合作[22],互联网金融能在更大规模上发挥创新效应。其次,产业集聚加剧区域内金融行业内部竞争[8],促使互联网金融行业竞争力不断提升,从而影响其创新效应。最后,产业集聚必然伴随着人才、知识、资本等生产要素集聚[23],而人才、知识以及资本集聚可以为互联网金融创新效应发挥提供独特的要素,故而影响互联网金融创新效应发挥。基于上述分析,本文提出如下假设:

H2a:在互联网金融促进城市企业研发创新的情况下,产业发展水平越高,越能增强互联网金融对企业研发创新的影响效应。

1.2.3 互联网金融创新效应影响因素之二:传统金融发展水平

互联网金融本质上还是金融[24],其发展依托于传统金融。因而,传统金融发展水平对互联网金融创新效应发挥有着重要影响。首先,在业务方面,互联网金融业务主要是将互联网引入到传统金融中[25],形成“互联网金融=传统金融业务+互联网平台”的业务模式。传统金融发展水平越高,其相应业务水平越高,就越有利于互联网金融发展,从而提升互联网金融的创新效应。其次,在资金方面,中国传统银行业部门规模庞大,为地区经济活动提供了重要的资金来源[26],互联网金融会因传统银行业提供的强大支持而发挥其创新效应[27]。最后,为避免信用风险和流动性风险等,我国金融行业进入审批严格[28]。传统金融发展较完善的地区,市场更为规范和成熟,互联网金融发展环境更佳,对其创新效应产生影响。基于上述分析,本文提出以下假设:

H2b:在互联网金融促进企业研发创新的情况下,传统金融发展水平越高,越能增强互联网金融对企业研发创新的影响效应。

1.2.4 互联网金融创新效应影响因素之三:人力资本

人力资本对互联网金融的创新效应有重要影响。首先,人力资本水平提升将提高整个行业从业人员的专业性[29],为专业化互联网金融发展提供人才要素,互联网信息技术和金融领域人才将有效推动互联网金融发展,强化其对企业研发创新的促进作用。其次,人力资本作为关键投入品,能够推动技术进步,加速技术吸收与扩散,因而增强互联网金融对企业研发创新的影响效应。基于上述分析,本文提出如下假设:

H2c:在互联网金融促进企业研发创新的情况下,人力资本发展水平越高,越能增强互联网金融对企业研发创新的影响效应。

2 实证设计与数据说明

2.1 实证模型

为了验证上文理论假设H1,即考察互联网金融对企业研发创新的影响效果,本文首先构建如式(1)所示的基准回归模型。

innoit=α0+α1infit+ΘXit+ui+εit

(1)

其中,inno表示城市层面企业研发创新水平,inf表示城市互联网金融发展水平。X是控制变量矩阵,ui表示城市固定效应。α0是截距项,α1表示互联网金融对企业研发创新的整体影响。εit是随机扰动项。

为考察产业发展水平、传统金融发展水平以及人力资本能否强化互联网金融对企业研发创新的影响效应,实证模型(2)、(3)、(4)在模型(1)的基础上分别加入产业发展、传统金融发展和人力资本与互联网金融的交乘项。其中,产业发展水平包括产业集聚和产业结构两个方面。

innoit=α0+α1infit+α2indit+α3inf*ind+ΘXit+ui+εit

(2)

innoit=α0+α1infit+α2trfit+α3inf*trf+ΘXit+ui+εit

(3)

innoit=α0+α1infit+α2hucit+α3inf*huc+ΘXit+ui+εit

(4)

2.2 数据来源与变量说明

企业研发创新水平(inno)是本文被解释变量。已有研究主要使用研发投入金额和专利等指标衡量研发创新水平。研发投入金额从财力投入角度度量创新水平,但是该数据可得性不高,且由于会计制度不够完善,存在虚报问题。专利从创新活动产出角度反映创新,专利数据具有公开性、客观性、时效性和信息完整性等特性,被广泛用于相关研究。基于此,本文以《中国城市和产业创新报告2017》[30]中的创新指数衡量城市层面企业研发创新水平。该数据以企业专利数量为基础,充分考虑到专利价值差异,使用专利更新模型估计每个专利的平均价值,并在此基础上计算指数,准确度量企业研发创新水平。

互联网金融发展水平(inf)是本文核心解释变量,数据来源于《北京大学互联网金融发展指数》。该指数基于北京大学互联网金融研究中心结合中国人民银行等机构公布的官方数据、具有代表性的互联网金融企业数据,以及其它机构研究数据进行编制。2015年12月,该指数的第一期数据发布,2016年北大互联网金融研究中心陆续发布了第二期和第三期数据,截至当前,共发布了3期。第一期仅公布了各省、直辖市当年和前一年的互联网金融指数,第二期、第三期分别公布了我国2015年和2016年各地级市互联网金融发展指数。考虑到省级层面截面较小,本文选取第二期、第三期公布的地级市层面数据进行研究。该指数是各界准确了解我国互联网金融发展状况的权威数据,目前姚耀军与施丹燕[31]、梁榜和张建华[32]已使用这一数据进行研究,因而本文指标与数据选取具有合理性和可信性。

为解决遗漏变量造成的估计偏误问题,控制其它因素的影响,模型中还加入了如下变量:①产业结构;②产业集聚;③传统金融发展水平;④人力资本;⑤经济发展水平;⑥政府科技支出;⑦基础设施水平;⑧财政分权,各指标度量方法见表1。本文研究样本为同时具有互联网金融指数以及企业研发创新指数数据的地级市,剔除控制变量缺失较为严重的拉萨、海东、三沙等城市,最终样本为278个城市。控制变量数据均来源于相应年度的《中国城市统计年鉴》,描述性统计结果见表1。

表1 描述性统计结果

变量名称度量指标或说明样本均值标准差最小值最大值企业研发创新(inno)创新指数取对数5561.3321.643-3.1126.967互联网金融(inf)互联网金融指数取对数5485.7770.3745.0567.092产业结构(ins)三产产值/二产产值5561.0010.4970.3524.166产业集聚(ina)区位熵指数5563.1423.3210.55922.396传统金融(trf)贷款总额/GDP取对数556-0.0920.458-1.1711.312人力资本(huc)高校在校生人数/总人数5480.020.0260.0010.131经济发展(ecd)人均GDP的对数55610.7360.5239.30412.281科学支出(sce)科学支出总额取对数55610.4281.3756.62415.211基础设施(ift)人均道路面积取对数5522.7710.411.034.031财政分权(fid)财政分权指数5560.3820.110.20.883

3 实证结果与分析

3.1 基准回归

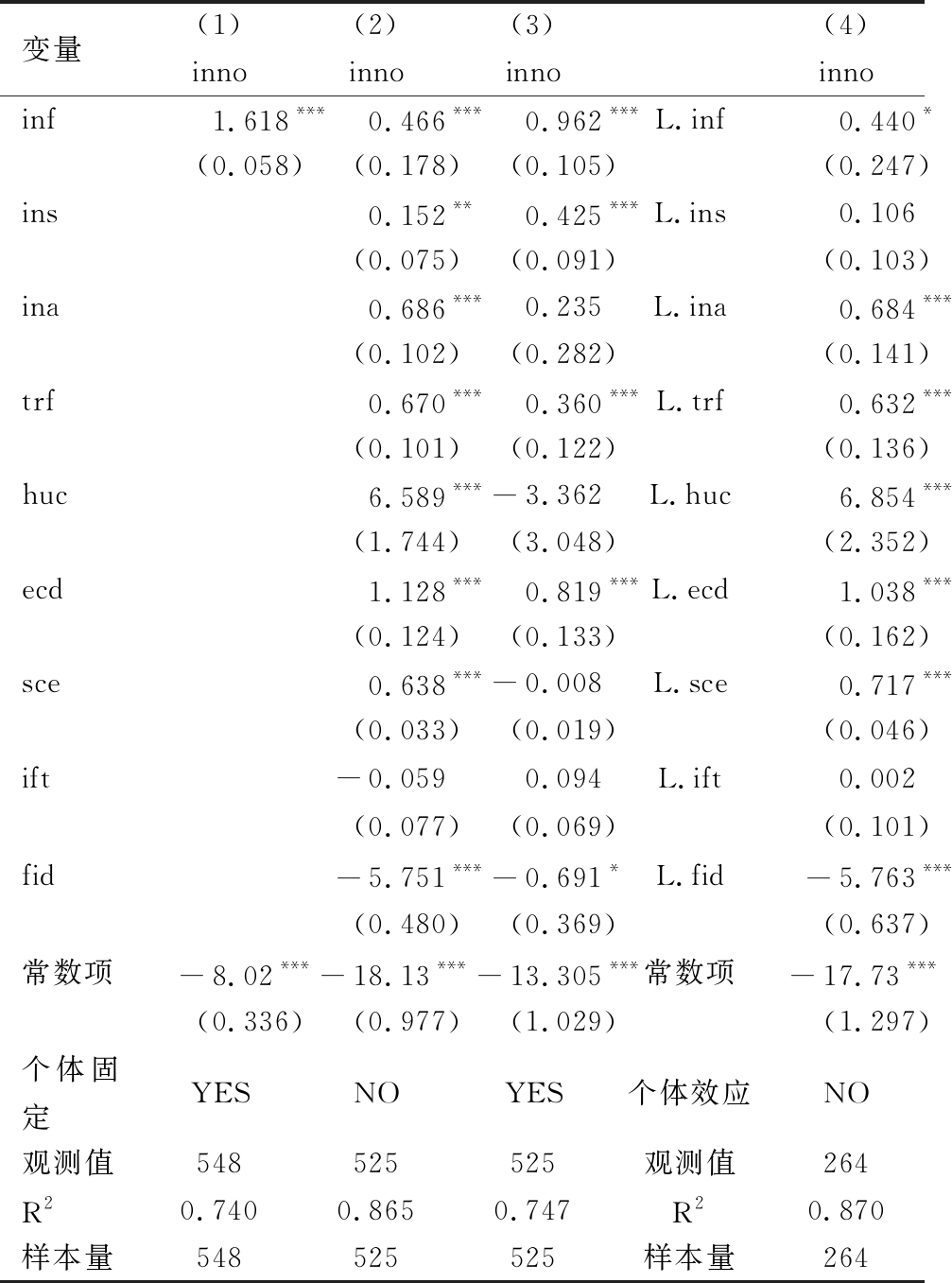

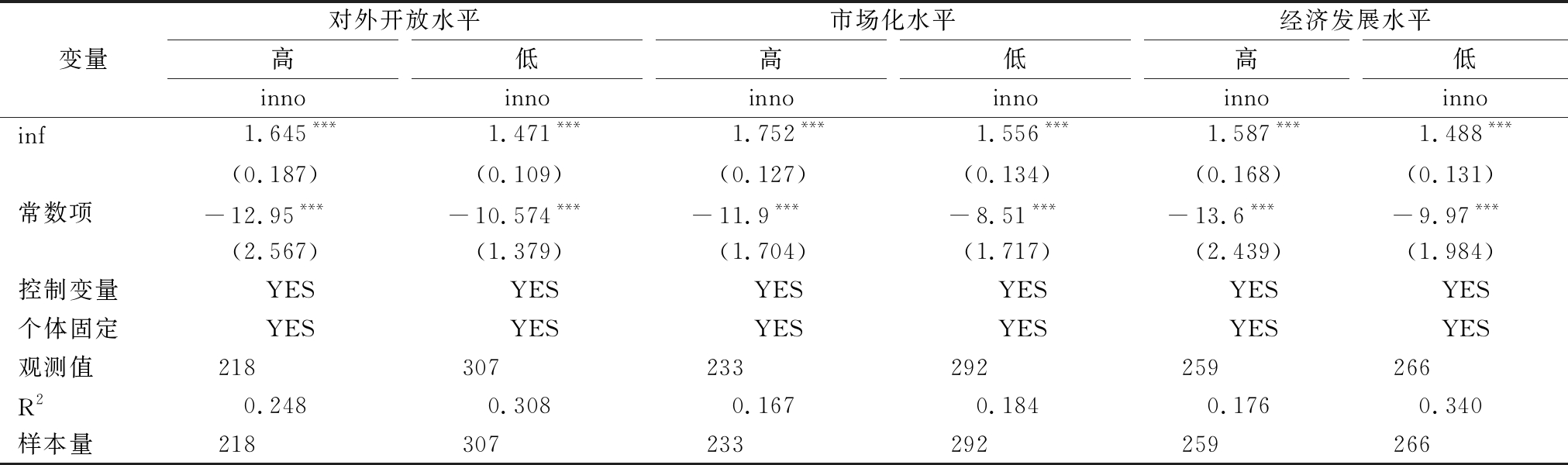

表2 互联网金融与企业研发创新:基准回归结果

注:***、**和*分别表示在1%、5%和10%的显著性水平上显著,括号内的数字为稳健性标准误,L.为一期滞后算子,下同

变量(1)(2)(3)(4)innoinnoinnoinnoinf1.618***0.466***0.962***L.inf0.440*(0.058)(0.178)(0.105)(0.247)ins0.152**0.425***L.ins0.106(0.075)(0.091)(0.103)ina0.686***0.235L.ina0.684***(0.102)(0.282)(0.141)trf0.670***0.360***L.trf0.632***(0.101)(0.122)(0.136)huc6.589***-3.362L.huc6.854***(1.744)(3.048)(2.352)ecd1.128***0.819***L.ecd1.038***(0.124)(0.133)(0.162)sce0.638***-0.008L.sce0.717***(0.033)(0.019)(0.046)ift-0.0590.094L.ift0.002(0.077)(0.069)(0.101)fid-5.751***-0.691*L.fid-5.763***(0.480)(0.369)(0.637)常数项-8.02***-18.13***-13.305***常数项-17.73***(0.336)(0.977)(1.029)(1.297)个体固定YESNOYES个体效应NO观测值548525525观测值264R20.7400.8650.747R20.870样本量548525525样本量264

基准回归结果如表2所示,首先仅控制城市固定效应进行回归,第(1)列报告结果表明,互联网金融对企业研发创新的影响显著为正。第(2)列和第(3)列显示了控制产业结构、产业集聚、传统金融发展、人力资本以及基础设施水平等变量后的回归结果,其中第(2)列采用混合效应回归法,第(3)列采用面板固定效应回归法,两列结果皆表明,互联网金融在1%的统计意义上促进企业研发创新水平提升,证实互联网金融发展是推动企业研发创新的重要力量。考虑到上述回归分析中可能存在反向因果问题,本文将互联网金融以及所有控制变量作滞后一期处理再进行回归分析,结果如第(4)列所示。其中,互联网金融系数依旧显著为正,表明控制企业研发创新对各解释变量的逆向影响、缓解内生性偏误后,回归结果依然显著,假设H1得到证实。原因可能在于,互联网金融本身依据的是大数据以及云计算等先进科学技术,通过示范效应和竞争效应等技术溢出途径推动企业研发创新水平提升;互联网金融发展可提高融资效率,为企业研发创新提供充足的资金;互联网金融快速发展有利于提升市场运行效率,从而促进企业研发创新水平提高。

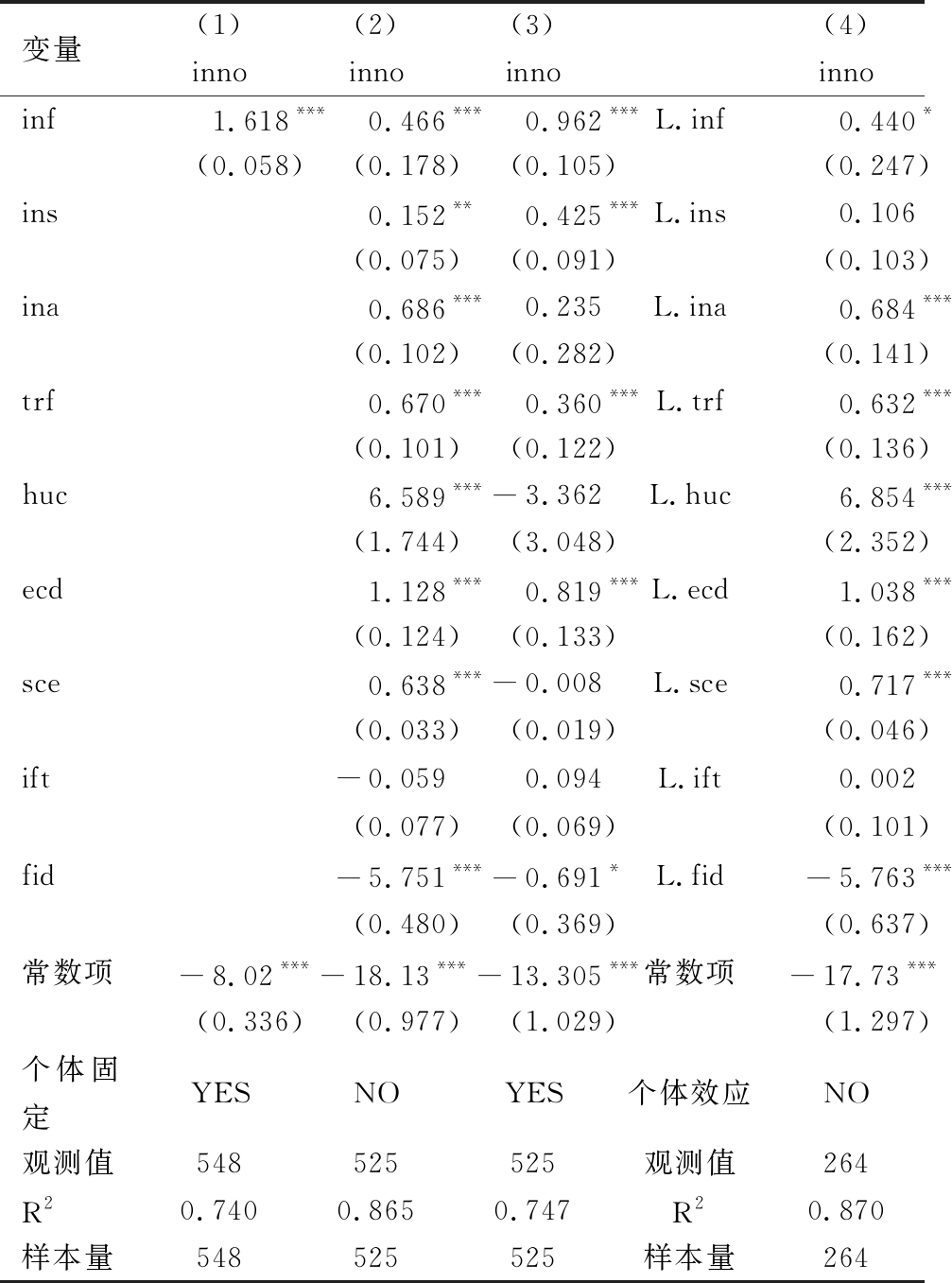

3.2 交互效应分析

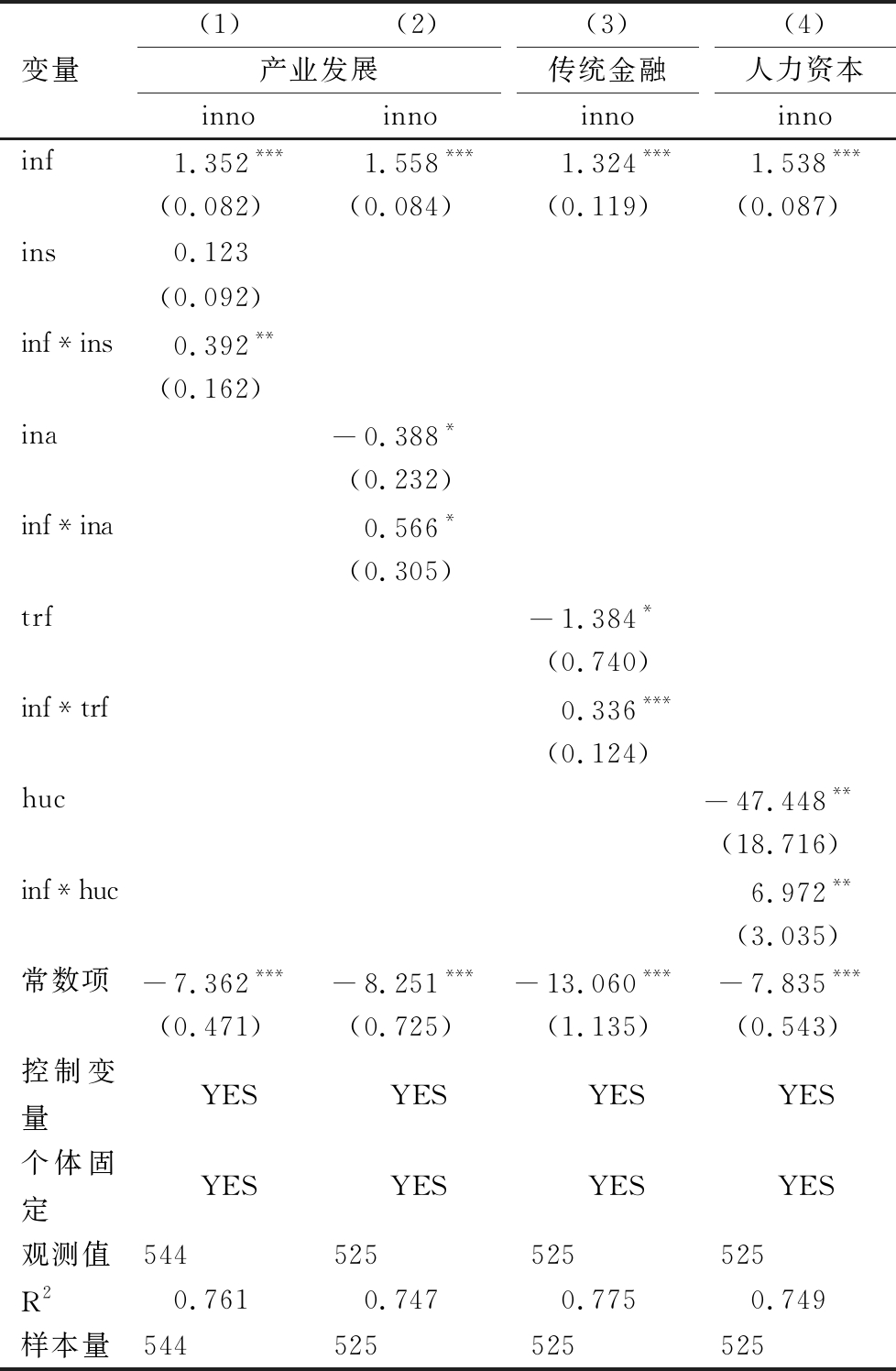

考虑到产业发展水平、传统金融发展水平和人力资本水平可能影响互联网金融的创新效应,本文进一步进行交互效应分析。表3的第(1)、(2)显示,产业结构、产业集聚与互联网金融交互项的回归系数均显著为正。这一结果表明,产业发展与互联网金融存在互补性,产业发展水平越高,互联网金融的创新效应就越显著。从产业结构角度看,产业结构升级可以促进新知识发展和运用,优化创新资源配置,实现创新要素帕累托改进。因此,产业结构优化对于互联网金融创新效应具有正向影响。从产业集聚角度看,产业集聚水平提升通常伴随着创新要素集聚,而产业集聚水平提升促使金融行业竞争加剧,使互联网金融更好地发挥其弥补传统金融不足的效果,最终提升互联网金融的创新效应。

表3的第(3)列为互联网金融与传统金融发展的交互效应回归结果。从中可以看出,传统金融发展水平与互联网金融的交互项回归系数显著为正,说明传统金融发展水平越高,互联网金融的创新效应就越大。可能原因在于,互联网金融是对传统金融的有益补充和完善,传统金融发展水平高,可以为互联网金融发展奠定良好的基础,从而加强互联网金融的创新效应。

表3 交互效应分析结果

变量(1) (2)产业发展innoinno(3)传统金融inno(4)人力资本innoinf1.352***1.558***1.324***1.538***(0.082)(0.084)(0.119)(0.087)ins0.123(0.092)inf*ins0.392**(0.162)ina-0.388*(0.232)inf*ina0.566*(0.305)trf-1.384*(0.740)inf*trf0.336***(0.124)huc-47.448**(18.716)inf*huc6.972**(3.035)常数项-7.362***-8.251***-13.060***-7.835***(0.471)(0.725)(1.135)(0.543)控制变量YESYESYESYES个体固定YESYESYESYES观测值544525525525R20.7610.7470.7750.749样本量544525525525

表3的第(4)列为加入互联网金融与人力资本交互项的回归结果,表明人力资本水平与互联网金融的交互效应显著为正,说明人力资本发展水平越高,互联网金融的创新效应就越强。可能原因在于,人力资本积累程度越高,提供的高素质、高科技人才就越多,还能推动技术进步,加速技术吸收与扩散,从而增强互联网金融的创新效应。

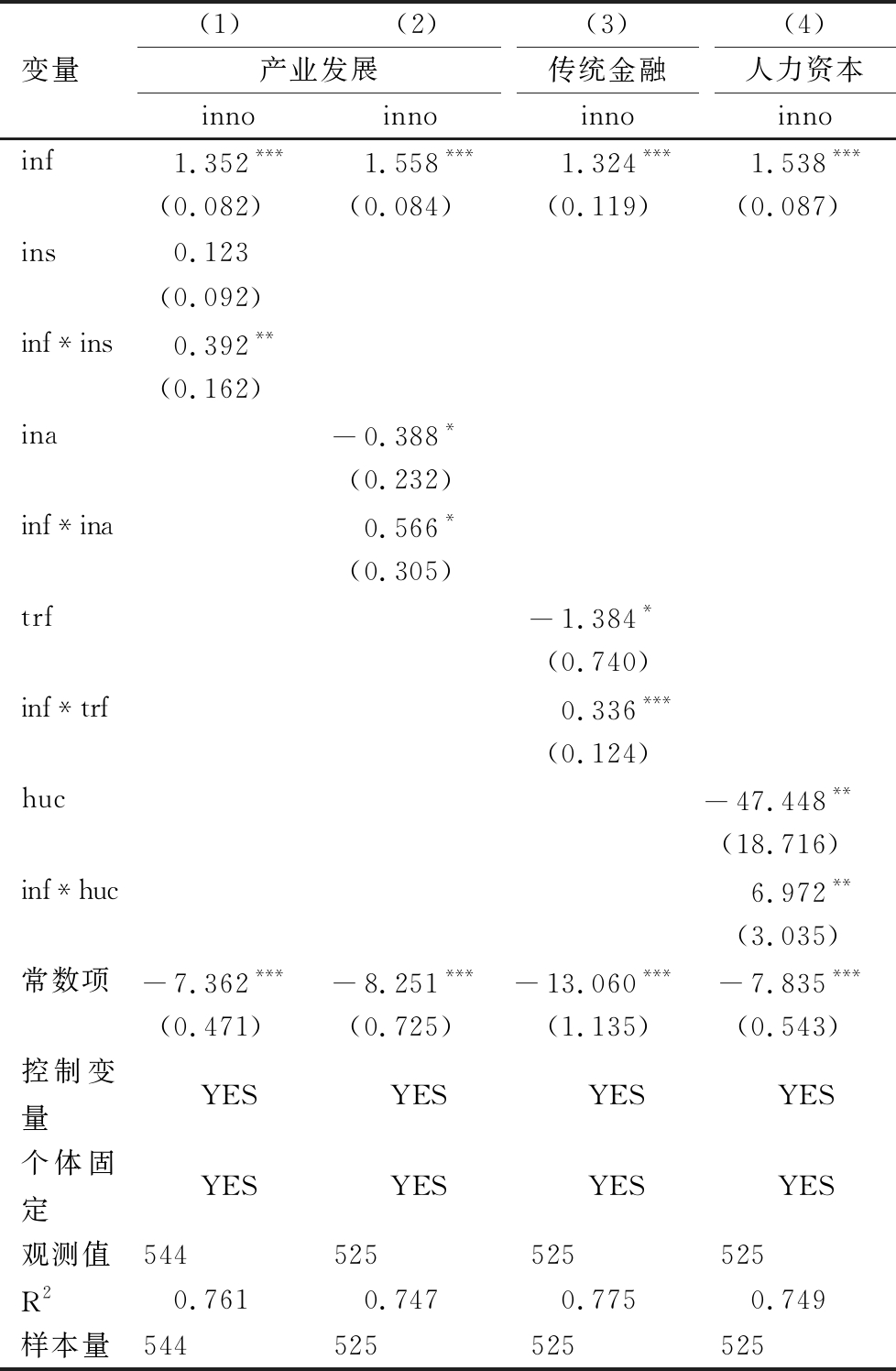

3.3 稳健性检验

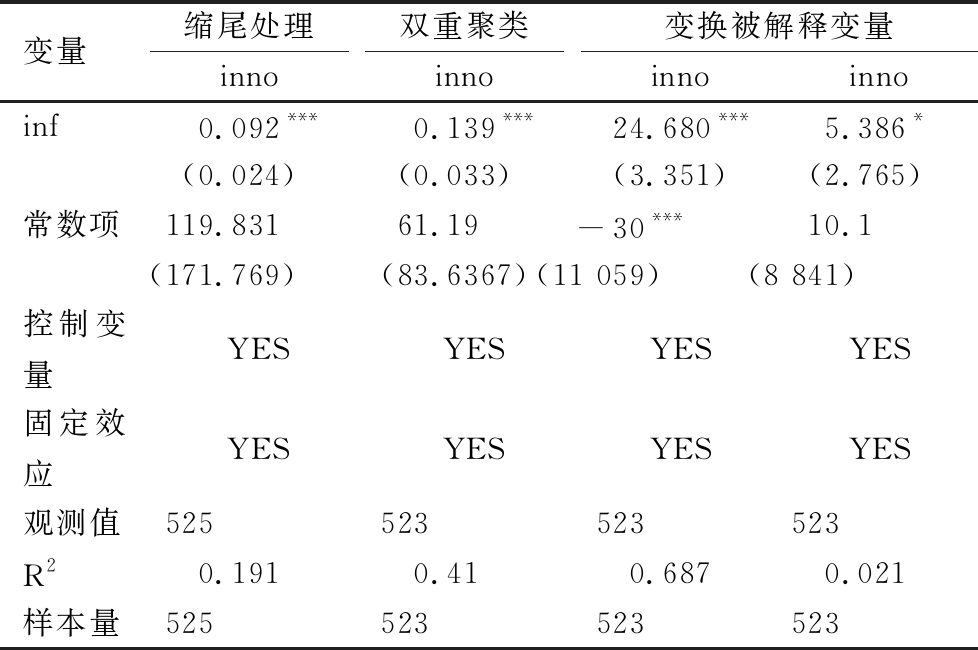

前述研究发现,互联网金融对企业研发创新具有促进作用。为验证研究结果的稳健性,本文进行如下检验(见表4)。首先,进行缩尾处理。考虑极端值可能造成回归结果异常,采用Wonsor对所有原始数据进行1%的缩尾处理,去除极端值后的回归结果显示,互联网金融的回归系数仍显著为正,表明互联网金融水平提升有利于企业研发创新水平提升,验证了前述结论。

表4 稳健性检验结果

变量缩尾处理inno双重聚类inno变换被解释变量innoinnoinf0.092***0.139***24.680***5.386*(0.024)(0.033)(3.351)(2.765)常数项119.83161.19-30***10.1(171.769)(83.6367)(11 059)(8 841)控制变量YESYESYESYES固定效应YESYESYESYES观测值525523523523R20.1910.410.6870.021样本量525523523523

其次,进行双重聚类调整。考虑到异方差和序列相关问题可能导致前文中互联网金融的回归系数存在偏误,为进一步准确估计互联网金融的创新效应,本文对标准误进行双重调整(城市层面和年度层面),结果仍显示互联网金融对创新具有显著正向作用。

最后,变换被解释变量。专利可从创新活动产出角度反映创新,本文以专利云数据库提供的城市每年专利申请授权数为被解释变量,回归结果表明,互联网金融系数仍然显著为正,因而本文结论具有稳健性。

3.4 异质性检验

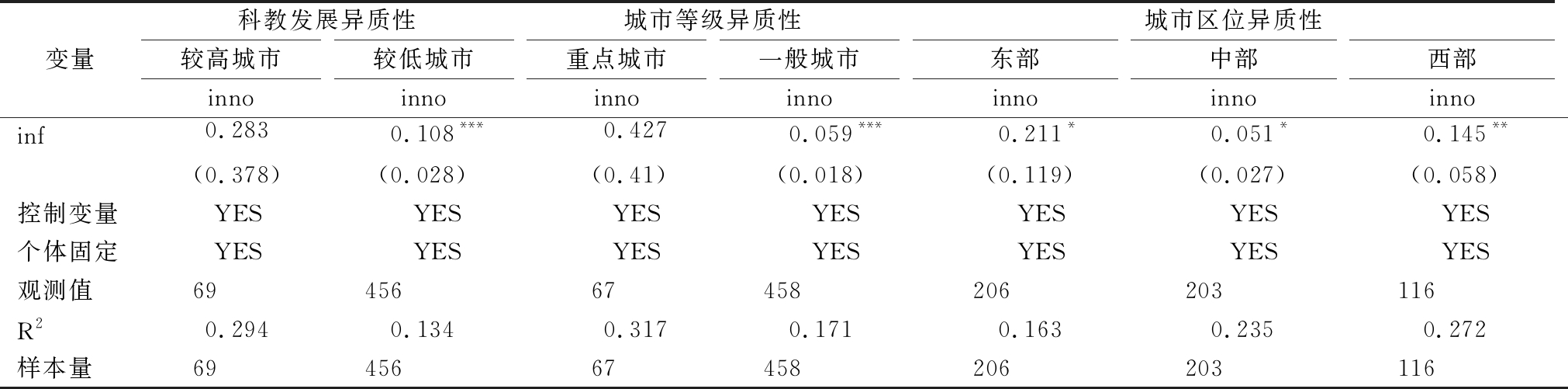

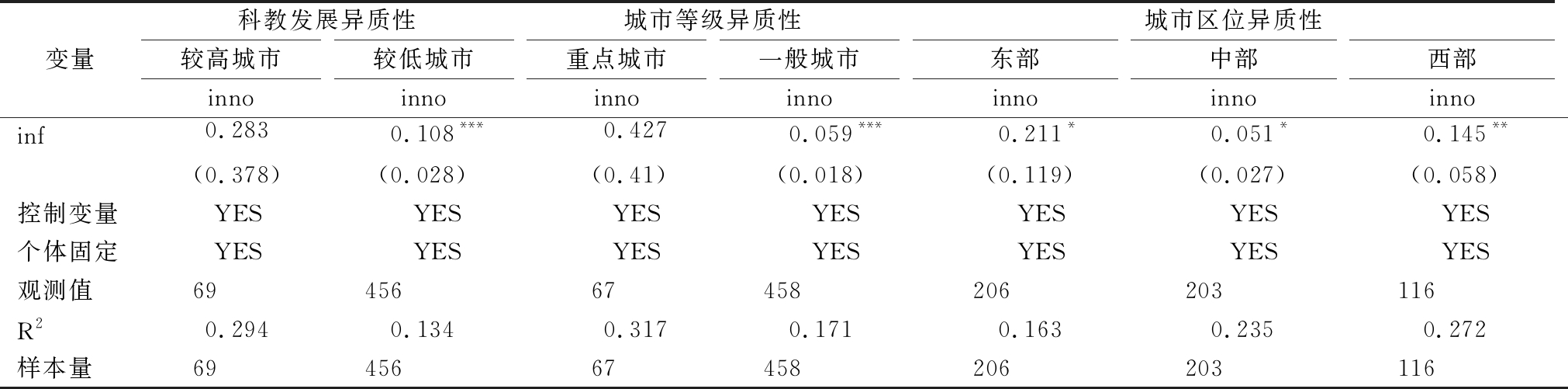

考虑到互联网金融对企业研发创新的影响可能存在区域差异,本部分进行异质性检验。首先,与科教资源集聚程度低的城市相比,科教资源集聚程度较高的城市创新环境较好,从事互联网金融行业的人才较多,导致互联网金融的创新效应可能存在城市间差异;其次,不同等级的城市提供的创新优惠政策不同,因而互联网金融的创新效应可能存在差异;最后,城市区位不同,创新要素使用效率会存在差异。比如,东部城市具有较好的初始要素禀赋,互联网金融的创新效应可能更大。为此,本文将城市细分为科教发展水平较高的城市和较低的城市、重点城市与一般城市,并按城市所在区位分为东、中、西部城市进行分样本回归,以探讨互联网金融创新效应的空间异质性问题。

(1)为了检验在不同科教发展水平下互联网金融的创新效应,本文按照该城市是否有“211工程”大学,将样本划分为科教发展水平较高的城市和较低的城市,回归结果如表5的第(1)、(2)列所示。从中可以看出,在科教发展水平较高的城市中,互联网金融对企业研发创新水平的影响虽然为正,但并不显著,而在科教发展水平较低的城市,互联网金融的回归系数在1%的统计意义上显著为正,表明互联网金融的创新效应在不同科教发展水平的城市间存在差异。

(2)为了检验在不同的等级城市互联网金融对企业研发创新的影响是否存在异质性,本文细分重点城市和一般城市分别进行研究,把省会城市、直辖市和副省级城市视为重点城市,普通地级市视为一般城市,回归结果如表5的第(3)、(4)列所示。其中,互联网金融对重点城市企业研发创新水平的回归系数并不显著,然而对于一般城市,互联网金融发展水平的回归系数显著为正,表明互联网金融的创新效应在不同等级城市间存在差异。

分析上述分样本回归结果,互联网金融创新效应存在差异的原因可能在于,在科教发展水平较低的城市和一般城市,企业研发创新具有一定的后发优势。互联网金融及其带来的创新要素集聚效应、知识溢出效应以及竞争效应能够有效挖掘上述两类城市的企业研发创新潜力,显著带动企业研发创新水平提升。在科教集聚水平较高的城市和重点城市,企业研发创新已经处于较高水平,甚至引领我国技术进步,互联网金融发展水平也较高,导致其对企业研发创新的边际作用较小甚至不显著。

(3)基于城市所在区位,本文进一步将样本细分为东、中、西部城市分别进行研究,结果如表5的第(5)、(6)和(7)列所示。从中可以看出,无论是东部城市还是中部、西部城市,互联网金融对企业研发创新水平的作用效果在方向上无显著差异。因此,互联网金融创新效应的显著性不受区位因素影响。

表5 异质性检验结果(1)

变量科教发展异质性较高城市inno较低城市inno城市等级异质性重点城市inno一般城市inno城市区位异质性东部inno中部inno西部innoinf0.2830.108***0.4270.059***0.211*0.051*0.145**(0.378)(0.028)(0.41)(0.018)(0.119)(0.027)(0.058)控制变量YESYESYESYESYESYESYES个体固定YESYESYESYESYESYESYES观测值6945667458206203116R20.2940.1340.3170.1710.1630.2350.272样本量6945667458206203116

表6 异质性检验结果(2)

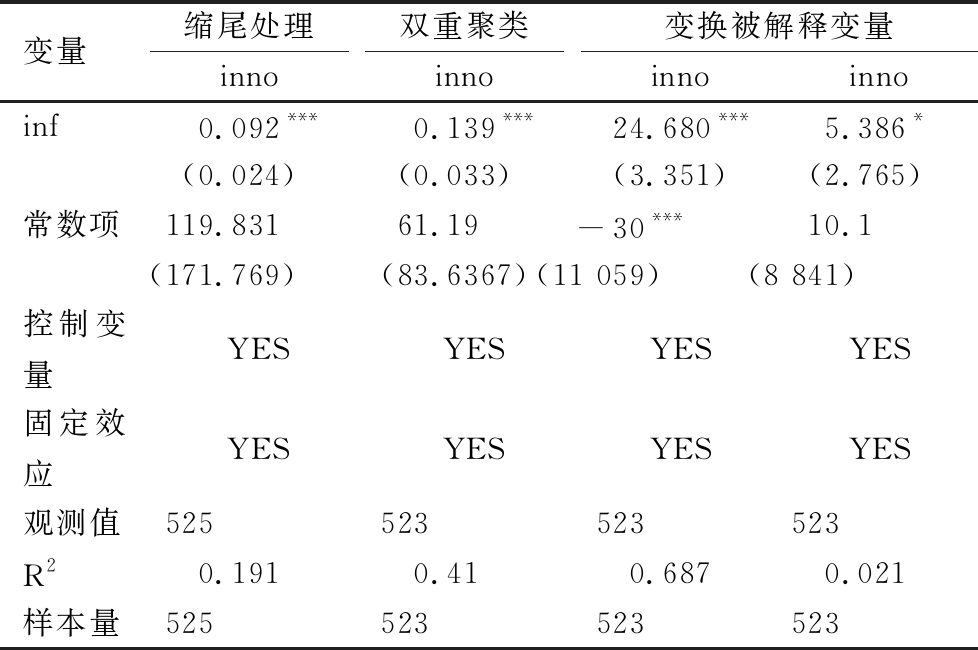

变量对外开放水平高inno低inno市场化水平高inno低inno经济发展水平高inno低innoinf1.645***1.471***1.752***1.556***1.587***1.488***(0.187)(0.109)(0.127)(0.134)(0.168)(0.131)常数项-12.95***-10.574***-11.9***-8.51***-13.6***-9.97***(2.567)(1.379)(1.704)(1.717)(2.439)(1.984)控制变量YESYESYESYESYESYES个体固定YESYESYESYESYESYES观测值218307233292259266R20.2480.3080.1670.1840.1760.340样本量218307233292259266

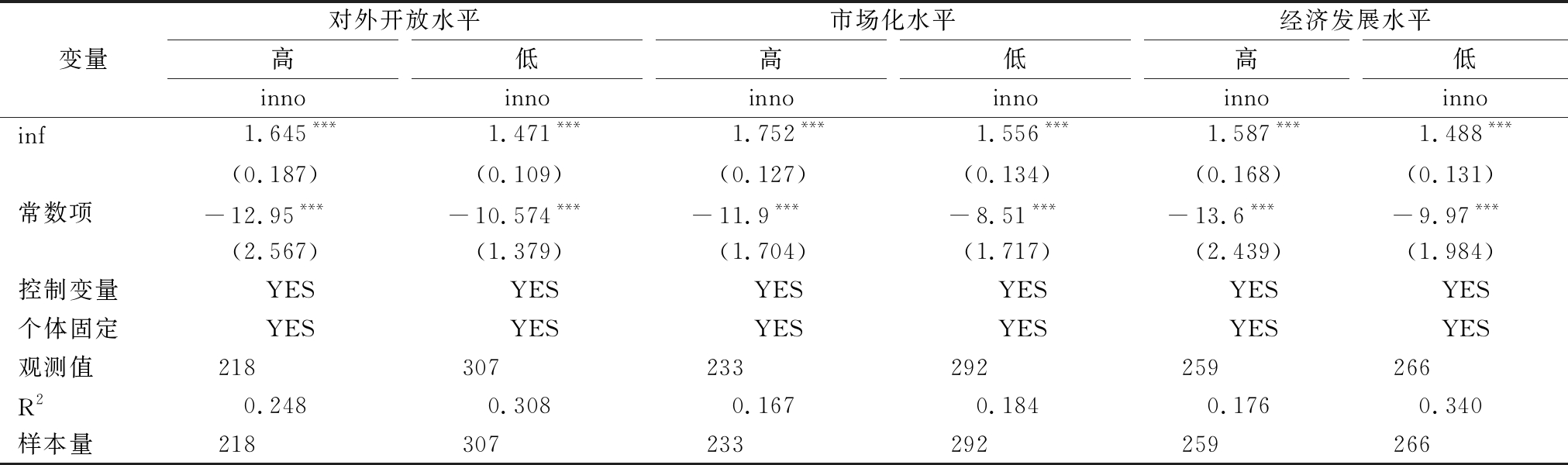

进一步地,由于对外开放水平、市场化水平以及经济发展水平不同,互联网金融创新效应发挥程度可能存在差异。因而,本文据此划分研究样本,参考陈诗一和陈登科[33]的做法,比较互联网金融对研发创新的影响程度。

首先,对外开放水平对互联网金融的创新效应有重要影响,因而本文根据城市对外开放程度差异细分样本进行研究,当某城市对外开放水平大于样本平均值时,视其为对外开放水平较高的城市,反之则为对外开放水平较低的城市,回归结果如表6的(1)、(2)列所示。从中可以看出,无论是在对外开放水平较高的城市还是在对外开放水平较低的城市,互联网金融回归系数均显著为正。但是在对外开放程度较高的城市,互联网金融的创新效应更强。其原因可能是,外商投资对技术创新存在正向溢出效应,先进的科学技术和管理经验可以推动企业研发创新。其次,市场化水平对互联网金融的创新效应有重要影响,本文进一步根据市场化水平差异进行分样本研究,样本划分依据为当某城市市场化指数[34]大于样本平均值时,视其为市场化水平较高的城市,反之则为市场化水平较低的城市,回归结果如表6的(3)、(4)列所示。可以看出,无论是市场化水平较高的城市还是市场化水平较低的城市,互联网金融回归系数均显著为正,且市场化发展水平越高,互联网金融的创新效应就越强。其原因可能是,在市场化水平较高的城市,交易成本和融资成本更低,互联网金融能发挥更大的创新效应。最后,经济发展水平对互联网金融的创新效应有重要影响,本文根据经济发展水平差异进行分样本研究,样本划分依据为当某城市经济发展水平大于样本平均值时,视其为经济发展水平较高的城市,反之则为经济发展水平较低的城市,回归结果如表6的(5)、(6)列所示。无论是经济发展水平较高的城市还是经济发展水平较低的城市,互联网金融回归系数均显著为正。但在经济发展水平较高的城市,互联网金融的创新效应更强,原因可能是经济发展为城市企业研发创新提供了良好的基础和条件,从而强化了互联网金融的创新效应。

4 结语

4.1 结论

企业研发创新是当今我国经济高质量发展的重要驱动力,而互联网金融发展可促进企业融资效率提升,进而影响企业研发创新水平。本文基于278个城市面板数据,对互联网金融发展如何影响企业研发创新进行研究,并进一步分析产业发展、传统金融发展以及人力资本发展水平与互联网金融的交互效应对企业研发创新的影响,深入探究互联网金融创新效应的异质性,得出以下结论:

(1)基准回归结果表明:互联网金融显著提升企业研发创新水平。通过对数据进行缩尾处理、双重聚类调整以及替换被解释变量衡量指标等一系列稳健性检验后,发现该结论仍成立。已有研究表明,互联网金融可以促进企业融资效率提高。本文进一步发现,互联网金融有利于促进企业研发创新水平提升,使互联网金融研究更为深入。

(2)交互效应分析发现:产业发展、传统金融发展以及人力资本发展水平与互联网金融具有互补性,影响互联网金融的创新效应。在产业发展水平较高、传统金融发展水平较高以及人力资本积累程度较高的情形下,互联网金融对企业研发创新有较大的促进作用。该结论一方面丰富了产业发展水平、传统金融发展水平以及人力资本水平与创新关系的研究;另一方面,将上述因素与互联网金融结合起来,考察其对互联网金融创新效应的影响,为更全面地研究互联网金融在企业研发创新中的作用拓宽了视角。

(3)分样本研究发现:首先,互联网金融的创新效应在科教水平较高的城市和重点城市均不显著,但在科教水平较低的城市和低等级城市十分显著,并且区位因素不会影响互联网金融创新效应的显著性。其次,在不同对外开放水平、市场化水平以及经济发展水平的城市,互联网金融对企业研发创新均有显著影响,但对外开放水平、市场化水平以及经济发展水平越高,互联网金融的创新效应就越大。

4.2 政策建议

(1)本文发现,互联网金融对企业研发创新有重要影响,因此,有必要积极推动互联网金融健康发展。互联网金融作为金融行业和互联网行业两个高风险行业融合与创新的产物,呈现出传统金融所具有的风险与互联网所特有的风险两类风险“叠加”的典型特征。在发挥互联网金融创新效应过程中,有以下几类风险非常值得关注:一是业务类风险,主要体现为互联网金融不当行为风险,如互联网金融发展在满足“长尾市场”中小企业融资需求的同时,不正当竞争、违规销售、绑架银行声誉等不当行为可能影响企业融资效率,从而影响企业研发创新;二是信用类风险,由于目前我国信用体系尚不完善,互联网金融在充分发挥其创新效应的同时,面临金融交易者身份验证和信用评级缺失等问题,从而影响互联网金融创新效应发挥;三是监管类风险,互联网金融处于成长发育阶段,在发挥其创新效应的同时,P2P网贷、众筹融资等新兴业务模式处于监管真空,可能扰乱市场秩序,从而影响企业研发创新水平提升。因此,要充分发挥互联网金融的创新效应,积极防范互联网金融风险,守住不发生系统性风险的底线。为此,互联网金融业在坚持创新发展的同时,要建立信息安全机制,加强消费者保护。此外,政府应对互联网金融健康发展采取必要措施,健全市场准入标准,制定相关法律法规,促进互联网技术发展,降低互联网技术使用费用,为我国互联网金融发展驶入快车道做好基础性工作。

(2)持续推进产业发展、传统金融发展以及人力资本积累,发挥上述因素与互联网金融的互补作用,进一步促进企业研发创新水平提升。具体来看,第一,优化产业结构,促进高科技产业发展,为互联网金融创新效应发挥提供良好的产业基础。第二,推动产业集聚,充分发挥产业集聚优势,为互联网金融创新效应提供良好的基础设施条件。第三,完善传统金融发展,银行业在其传统业务层面要发挥主导作用,从而更好地支持互联网金融发展。最后,推动人力资本积累与发展,重视科研人才培养,为互联网金融创新效应发挥提供充足的要素支撑。

(3)关注互联网金融创新效应的异质性,因地制宜地推进互联网金融发展。具体来看,我国经济运行必须平衡金融和实体经济发展,降低金融行业“脱实向虚”的风险。因此,在科教发展水平较高的城市和重点城市,不能盲目追求互联网金融发展速度,应健全市场准入制度,加强监管和金融法制建设,完善金融体系,推进金融业“脱虚向实”,从而更好地促进企业研发创新。

4.3 研究不足与展望

本文梳理和实证考察了互联网金融对企业研发创新的影响,丰富了现有研究,并对促进互联网金融健康发展,切实提升企业研发创新水平具有一定的借鉴意义。本文不足之处主要在于:研究样本存在一定局限。目前,互联网金融仍处于成长发育阶段,北京大学互联网金融研究中心仅公布了3期互联网指数数据,本文基于上述数据开展实证研究略显不足。未来随着更丰富的互联网金融相关数据公布,可以进一步开展深入研究。此外,未来可以采用案例研究等方法,关注互联网金融发展对某类或某家企业具体创新行为的影响逻辑。

参考文献:

[1] 姚耀军,董钢锋.中小企业融资约束缓解:金融发展水平重要抑或金融结构重要——来自中小企业板上市公司的经验证据[J].金融研究,2015(4):148-161.

[2] 张一林,龚强,荣昭.技术创新、股权融资与金融结构转型[J].管理世界,2016(11):65-80.

[3] 叶莉,王亚丽,孟祥生.中国科技金融创新支持效率研究——基于企业层面的理论分析与实证检验[J].南开经济研究,2015(6):37-53.

[4] 牛蕊.互联网金融对商业银行金融效率影响研究[J].山西大学学报(哲学社会科学版),2019(3):122-131.

[5] 张永安,胡佩.交互效应视角下政府补助、内部资源与创新绩效关系研究——以战略性新兴产业上市企业为例[J].科技进步与对策,2019(9):1-10.

[6] 卞元超,白俊红.“为增长而竞争”与“为创新而竞争”——财政分权对技术创新影响的一种新解释[J].财政研究,2017(10):43-53.

[7] 熊波,金丽雯.国家高新区提高了城市创新力吗[J].科技进步与对策,2019(4):40-49.

[8] 杨思莹,李政,孙广召.产业发展、城市扩张与创新型城市建设—基于产城融合的视角[J].江西财经大学学报,2019(1):21-33.

[9] 李建强,赵西亮,张畇彬.教育扩招、人力资本与企业创新[J].中国经济问题,2019(3):81-94.

[10] 黄庆,张梓暖,蒋春燕.有激情的员工更能创新吗——认知视角下的调节中介模型[J].科技进步与对策,2019(12):137-144.

[11] 李春涛,宋敏.中国制造业企业的创新活动:所有制和CEO激励的作用[J].经济研究,2010(5):55-67.

[12] HOLMSTROM B.Agency costs and innovation[J].Journal of Economic Behavior & Organization, 1989(3):305-327.

[13] PRADHAN R P, ARVIN M B,NORMAN N R.The dynamics of information and communications technologies infrastructure, economic growth, and financial development: evidence from Asian countries[J].Technology in Society, 2015(42):135-149.

[14] BROWN J R, MARTINSSON G, PETERSEN B C.Do financing constraints matter for R&D[J].Social Science Electronic Publishing, 2012 (8).

[15] CHAVA S, OETTL A, SUBRAMANIAN A.Banking deregulation and innovation[J].Journal of Financial Economics,2013(3):759-774.

[16] 沈悦, 郭品.互联网金融、技术溢出与商业银行全要素生产率[J].金融研究, 2015(3):160-175.

[17] 王馨.互联网金融助解“长尾”小微企业融资难问题研究[J].金融研究,2015(9):128-139.

[18] 郑联盛.中国互联网金融:模式、影响、本质与风险[J].国际经济评论,2014(5):103-118.

[19] 孙伍琴, 王培.中国金融发展促进技术创新研究[J].管理世界,2013(6):172-173.

[20] 郭建辉.我国互联网金融发展的内生逻辑、驱动因素与金融功能效应[J].税务与经济, 2018(1):39-45.

[21] 徐晓舟.产业结构、金融发展与省域创新绩效[J].科研管理, 2016(4):53-60.

[22] 谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12):11-22.

[23] 郭峰,孔涛,王靖一.互联网金融空间集聚效应分析—来自互联网金融发展指数的证据[J].国际金融研究,2017,364(8):75-85.

[24] SHAHROKHI M.E-finance:status,innovations,resources and future challenges[J].Managerial Finance, 2013, 34(6):365-398.

[25] 龚明华.互联网金融:特点、影响与风险防范[J].新金融,2014(2):8-10.

[26] CLAESSENS S, LAEVEN L.Financial development, property rights and growth[J].Social Science Electronic Publishing, 2003(6):2401-2436.

[27] 战明华,张成瑞,沈娟.互联网金融发展与货币政策的银行信贷渠道传导[J].经济研究,2018(4):65-78.

[28] PASTOR L,VERONESI P.Technological revolutions and stock prices[J].Social Science Electronic Publishing,2009(4):1451-1483.

[29] 邱晗,黄益平,纪洋.金融科技对传统银行行为的影响——基于互联网理财的视角[J].金融研究,2018(11):21-33.

[30] 寇宗来,刘学悦.中国城市和产业创新力报告2017[R].复旦大学产业发展研究中心,2017.

[31] 姚耀军,施丹燕.互联网金融区域差异化发展的逻辑与检验——路径依赖与政府干预视角[J].金融研究,2017(5):127-142.

[32] 梁榜,张建华.中国普惠金融创新能否缓解中小企业的融资约束[J].中国科技论坛,2018(11):94-105.

[33] 陈诗一,陈登科.雾霾污染、政府治理与经济高质量发展[J].经济研究,2018,53(2):20-34.

[34] 王小鲁,樊纲,余静文.中国分省份市场化指数报告(2017)[M].北京:社会科学文献出版社,2018.

(责任编辑:张 悦)