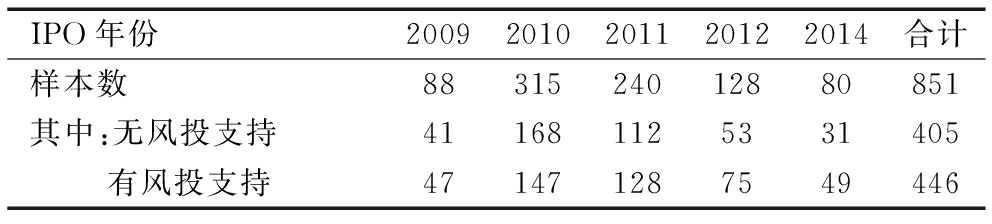

表1 样本年度分布情况

IPO年份20092010201120122014合计样本数8831524012880851其中:无风投支持411681125331405 有风投支持471471287549446

创新是从根本上打开增长之锁的钥匙,发达国家经济增长很大程度上是由技术改进而不是资本积累实现的。我国《十三五规划纲要》提出以科技创新为核心;习近平主席在2016年杭州G20峰会开幕辞中指出,在世界经济发展的后危机时代,应该创新发展方式,挖掘增长动能。高价值专利是企业创新能力的核心要素之一,专利价值的实现有赖于专利管理水平提升,专利组合是企业知识产权战略的重要内容,是在单一专利管理上发展出的新趋势,是创业企业竞争优势的来源。专利组合的概念在1998年由德国学者Ernst[1]首次提出,主要是指在某一特定技术领域,专利申请者对彼此联系、相互配套的技术用于专利申请而形成的专利权集合。Parchomovsky&Wagner[2]进一步指出,组建专利组合的主要目的在于,有效利用专利以获取和保持竞争优势。专利组合的实质是对相互联系的不同技术方案的专利进行保护。这些技术方案均围绕同一关键技术形成,虽然组合的专利各不相同,但具有明确的相关性。当然,专利组合构成并非一成不变,企业技术类型及发展阶段不同,专利组合相应地也会发生变化,通常可以从专利技术范围和专利重点两个维度分析企业专利组合管理策略[3]。专利技术范围是指企业专利之间的差异,能够有效降低创新不确定性带来的风险;专利重点即企业可以围绕某项技术优势集中申请专利,以强化专利壁垒。

风险投资(Venture Capital,VC)不仅能为创业企业提供资金,还能提供多种增值服务[4-6]。长期以来,风险投资与创业企业创新能力的关系备受学术界和实践界广泛关注,究竟是创新吸引了VC,还是VC促进了创新,抑或两者是相互影响的双向关系[7-10]?既有证据显示,在项目筛选阶段,企业专利能够吸引风险投资。也有研究发现,在投后管理阶段,风险投资发挥了积极作用,促进企业专利数量增加及质量提升。但也有研究指出风险投资具有阻碍作用。导致上述争议的关键在于尚未构建从风险投资到企业专利与创新能力的传导路径。大部分研究仅从专利数量与质量视角展开,而专利组合管理视角下的研究是学术领域的一个重要课题,能为厘清风险投资与创业企业创新能力关系提供一个全新的思路。

为了成功退出而获取高额退出回报,风险投资主动为所投企业提供多种增值服务,以促进其快速成长。帮助创业企业形成与优化专利组合是增值服务的一项重要内容。对于复杂技术来说,为了得到足够保护,维持与扩大技术产品的市场份额,将多个专利进行组合是必要的。因此,企业可以通过建立专利组合保护发明方案。风险投资通常专注于投资某一个或几个行业领域,具有丰富的相关行业投资经验,了解行业发展趋势与创新态势,能够较为全面地把握行业竞争状况和不同企业技术竞争份额。此外,风险投资通常在投资界和创业界拥有广泛的关系资源,对市场、技术、客户需求比较了解,能够传递信息和分享资源。因此,风险投资为顺利获得投资回报,会帮助企业建立和维持竞争优势,筹划专利布局、优化专利组合,从而形成专利组合策略。从专利组合视角研究风险投资与创业企业技术创新的关系,有助于厘清风险投资的筛选作用与增值服务能力,从而回应现有研究争议,推进相关研究向纵深发展。

本文以2009-2014年在中小板和创业板首次公开发行股票(IPO)的创业企业为样本,采用倾向得分匹配法(PSM)建立实验组和对照组,采用发明专利技术范围和发明专利重点衡量专利组合策略,实证检验了风险投资对创业企业专利组合策略的影响作用,并进一步检验了风险投资行业经验是否为风险投资发挥作用的途径。

在项目筛选阶段,创业企业的专利情况等创新产出信息是风险投资关注的重点,因而专利数量多的创业企业更有可能获得风险资本[11]。

Hirukawa&Ueda[9]认为创业投资不一定对初创企业的创新活动产生激励作用,而可能正好相反,是初创企业的创新活动吸引了创业投资资本。由此,作者提出两个对立假设:风投先动假说与创新先动假说。前者是指VC促进了创新,后者则认为创新吸引了VC。以1968-2001年美国制造类企业数据对假设进行实证检验,发现当采用全要素生产率衡量创新时,结果与创新先动假设一致,即全要素生产率与未来的风险投资额显著正相关;当采用专利数量衡量创新产出时,无论是风投先动假说还是创新先动假说,均未获得证据支持。后续研究认为风险投资与创业企业间存在高度的信息不对称,而专利、商标、团队经验等无形资产具有信号功能,代表了创业企业创新能力的不可识别部分,有助于降低信息不对称程度,从而可以吸引风险资本。当然,这种信号功能主要存在于早期风险投资轮次,尤其是首轮融资[12-15]。

不少经验证据指出,风险投资能促进创新产出,相关研究分别从3个层次展开:创业企业层面、产业层面和区域层面。

首先,来自创业企业样本的研究显示,风险投资有助于创业企业提升创新产出。Chemmanur等[16]基于美国样本的研究发现,相比独立风险投资(Independent VC),公司风险投资(Corporate VC)能更好地促进企业创新产出,即更多的专利和更高的专利引用次数,进一步分析表明丰富的行业经验和高失败容忍度是公司风险投资的主要作用机制。Bertoni等[17]实证检验了风险投资对意大利制造业和软件业企业接受第一轮投资后专利活动的影响,发现初创企业获得风险投资后,无论是获得专利的可能性,还是获得专利的数量,均显著提高;在获得风险投资前,相比于其它企业,风投背景企业并不具备高专利密度,从而可以认为是风险投资有效促进了企业专利产出。此外,Arvanitis&Stucki[18]对瑞士企业的研究发现,风险投资能持续提高瑞士创业企业专利数量。我国学者研究发现,风险投资能够提升创业企业的研发投入和专利数量[19,20],来自调查问卷的研究也发现风险投资增值服务与技术创新绩效正相关[21]。

其次,产业层面的研究得出风险投资能促进产业技术创新的结论。Kortum&Lerner[22]以美国20个制造类产业1965-1992年的数据为样本,实证分析了风投对其技术创新的影响,发现风险投资能促进产业专利数量增加,其效益是私人研发投入的3.1倍,该研究被视为创业投资与实业创新实证议题的开篇之作。Ueda&Hirukawa[23]将Kortum&Lerner的样本时段拓展至2001年,发现在美国90年代末期,风险投资对专利数量依然保持正效应,且效应更强,但未发现风投对全要素生产力有正向影响。既有研究表明,风投有助于增加专利数量,但不一定从整体上促进工业创新。我国学者的研究也提供了产业层面的支持证据[24]。

最后,在宏观区域层面,Tykvová[25]发现1991-1997年间,德国境内风险投资额每增加1倍,全国专利申请量提升12%,表明风险投资对一国技术创新有正向促进作用。Popov&Roosenboom[26]利用1991-2005年21个欧洲国家的面板数据,提供了跨国界的经验证据,发现风险投资对技术创新的促进作用仅发生在VC发达的国家,而且低创业障碍、风险投资友好型税收与监管环境、更低的资本利得税等因素有助于风险投资成功。Faria&Barbosa[27]对这种影响作了更详细的分析,在控制内生性问题后,发现风险投资对欧盟国家专利申请数量具有促进作用,而且这种效果具有滞后性。基于我国省域面板数据的实证研究也认为风险投资对专利授权量具有促进作用[24,28]。

Ueda&Hirukawa[23]未发现风投对美国制造类产业全要素生产率有正向影响,认为风投有助于增加专利数量,但不一定从整体上促进工业创新。我国学者认为风险投资并不能促进创业板高新技术企业研发投入和专利数量[29,30]。王雷和党兴华[31]基于我国宏观数据的分析表明,风险投资对我国专利授权数量的影响并不显著,认为这是风险资本退出渠道不畅与风险资本市场波动性较大造成的。苟燕楠和董静[15]认为,风险投资进入时机不同,对企业技术创新的影响也不同,在企业初创期和发展期进入的风险投资与企业专利数量显著正相关,而在扩张期进入的风险投资与企业专利数显著负相关,该观点印证了筛选阶段企业技术创新能力对风险投资的吸引。

失败容忍度和距离是两个重要影响因素。Tian&Wang[10]研究了风险投资失败容忍度对美国IPO公司创新活动的影响,被解释变量为公司专利申请数量和单项专利平均引用数量,解释变量为风险投资失败容忍度,发现在风投支持的IPO公司中,风投失败容忍度越高,公司越具有创新性。同时,对于面临高失败风险的初创企业来说,获得高失败容忍度风投资本支持至关重要。在此基础上,他们进一步研究了风险投资失败容忍度的影响因素,发现风投资本约束与职业发展均与其失败容忍度负相关。Bernstein等[32]将问题聚焦于创业企业与其领投VC的路途耗时上,发现当路途耗时减少时,VC能更好地促进企业创新、企业有更高的IPO可能性,得出VC是企业创新和创业成功的决定因素。

此外,风险投资类型对企业技术创新的促进效果也不同。不同于独立风投机构,公司风投机构为非金融类公司设立,代表母公司投资创业企业,其失败容忍度和战略契合度较高,因而能更有效地促进企业创新,即更多专利和更高单位专利引用次数[16]。Bertoni & Tykvová[33]深入分析了欧洲七国风险投资类型和交易结构对被投资企业专利数量的影响,整体结果显示,获得创业投资支持的企业,其创新产出高于未获得创业投资支持的企业;获得私人创投的企业,其创新产出显著快于获得政府创投的企业;获得联合投资的企业,其创新产出显著快于获得单一投资的企业。综合来看,由私人创投机构主导、政府创投机构参与的联合投资对企业创新产出激励作用最大。我国学者发现,VC能够促进我国上市公司IPO前一年的研发投入,PE却没有影响作用[34]。而在我国,外资风险投资更能促进企业研发投入,政府背景的风险投资并无显著作用[35]。

最后,分阶段投资也是解释风险投资促进企业技术创新的一个重要视角。Kaplan&Stromberg[36]基于200个风险资本合约样本的研究发现,合约通常对涉及企业经营、管理、决策的权利进行分配,通过分阶段考评,选择是否掌握控制权、是否继续追加投资或清算,保留了放弃继续投资的权利,从而督促企业达成合约目标、提高技术创新能力,是一种“激励相容”制度[37]。

综上所述,专利申请量、授权量和引用量等与风险投资的关系是研究焦点。在项目筛选阶段,基于信号理论,创业企业技术创新产出吸引风险投资;在投后管理阶段,风险投资的增值服务能加速创业企业技术成果商业化进程。因此,现有研究肯定了风险投资对专利申请量与授权量的积极作用[7,8]。通过梳理国内外研究发现,在风险投资与创业企业创新能力研究领域,风险投资与创业企业专利组合管理策略的关系是一个悬而未决的话题。风险投资能否影响企业专利技术范围和专利重点,公司风险投资与行业经验是否具有交互效应有待检验。

技术创新有其自身发展规律,当某领域突破核心技术后,后续技术发展就会相对较快,潜在的发展包括纵深扩展、应用发展及横向相关制造技术或者材料技术渗透[38]。因此,为了获取单个专利所不具备的竞争优势,企业常常制定和实施专利组合策略。企业在完成某项基础发明并申请核心专利后,一般会根据后续技术发展方向和市场需求,改进或应用技术申请专利,从而形成专利组合。通常为了有效阻击竞争对手,专利组合中应该包括本领域中覆盖高端、中端以及下游技术的多个专利,这样才能在技术和产品市场建立优势。当然,专利组合的构成不是一成不变的,企业技术类型及发展阶段不同,专利组合相应也会发生变化[3]。因此,利用专利组合规模效应,可将组合中的单项专利关联起来,从而连接各项专利的权利要求,形成一个完整的、保护范围更大的专利保护盾牌,以此建立竞争优势。

专利组合通常分为专利技术范围和专利重点两个维度。专利技术范围是指企业拥有不同的专利,彼此可以利用差异性专利,有效降低创新不确定性带来的风险,即“不确定性保险能力”。适度拓宽专利技术范围有助于控制企业研发风险,提高创新成功率。专利重点是指企业围绕某项技术优势集中申请专利,加深专利壁垒,形成一个完整的、保护范围更大更全面的“超级专利”,“超级专利”给持有者带来的市场收益是单项专利无法比拟的,能使企业获得和维持竞争优势。

从系统观点出发,专利组合的整体价值将远大于专利组合内各单项专利价值的简单加总。专利不仅涉及法律问题,还涉及商业竞争问题[39]。建立专利组合的目的就在于帮助企业在激烈的市场竞争中打造竞争优势,形成核心竞争力。也就是说,专利组合能使企业从众多企业中脱颖而出,得到更加快速的发展,这与风险投资的目标相吻合。

退出动机促使风险投资为被投资企业提供增值服务,助其快速成长,这是风险投资区别于其它类型投资人的关键特征[22]。风险投资在投资界和创业界拥有广泛的合作关系和丰富的投资经验,对市场、技术、客户需求比较了解[6],具有信息优势和资源优势,能深刻把握企业专利管理的重要战略意义,有能力帮助创业企业筹划专利布局、优化专利组合。所以,为了能成功退出所投资企业,风险投资有强烈的动机和意愿帮助创业企业拓宽专利技术范围、形成专利重点,从而优化专利组合管理,有效实施企业知识产权战略,促进企业建立竞争优势。因此,本文提出如下假设:

H1a: 风险投资能够拓宽创业企业专利技术范围;

H1b: 风险投资能够促进创业企业形成专利重点。

在前述假设基础上,需要进一步深入思考风险投资影响企业专利组合的途径。专利组合管理与企业所在行业及相关行业密不可分,需熟悉市场与制度环境,了解相关行业技术发展趋势和竞争态势。风险投资会以自身资源优势为基础,不会广泛涉猎多个无关领域,通常专注于某一个或几个相关行业领域的创业项目,具有丰富的相关行业投资经验,能够全面把握技术发展态势、不同企业技术竞争地位和行业竞争状况。而且,在投前尽职调查中,专利信息是风险投资重点关注的内容之一;在投后管理阶段,通过与创业企业深入接触,风险投资能够客观分析所投资企业的专利状况和创新不确定性。风险投资结合自身对行业整体和对创业企业的全面了解,不仅能充分利用专利的差异性帮助创业企业建立专利组合,拓宽专利技术范围,有效应对创新不确定性,还能帮助创业企业明确技术优势,在某个领域集中申请专利,加强专利防护,形成专利重点。因此,本文提出如下假设:

H2a: 风险投资行业经验有助于创业企业拓宽专利技术范围;

H2b: 风险投资行业经验有助于创业企业形成专利重点。

本文所用样本为2009-2014年在中小板和创业板上市创业企业,并通过如下筛选:①剔除金融类公司样本;②剔除ST、*ST公司样本;③剔除数据缺失的公司样本。最终获得样本企业共计851家,其中有风险投资支持的企业446家,未获得风险投资支持的企业有405家。共有446家公司在IPO时具有风投背景,占全部样本的52.41%,超过无风投支持的样本数量,表明风投在创业企业成长过程中发挥着重要作用。

风险投资数据来自CVSource数据库,上市公司财务数据和其它特征数据来自WIND数据库,企业专利数据来自佰腾专利数据库,经手工收集获得。为保证原始数据的可靠性,与国家知识产权局数据库数据进行比对,结果一致。

在数据处理过程中,需将风险投资数据与企业数据进行匹配,当出现联合投资时,首先将各风险投资机构中投资金额最高的一家确定为领投机构,然后将领投机构数据与企业数据匹配。

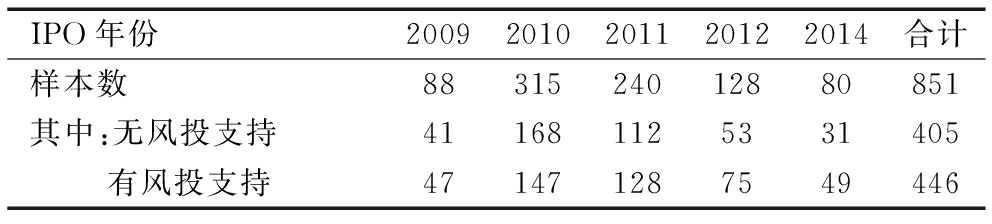

根据IPO年份与所处行业,将样本公司分布情况整理如表1和表2所示。从IPO年份看,中小板和创业板IPO数量在2010年达到自2009年起的最大值,之后逐渐回落。同时,由于自2012年10月至2014年1月证监会暂停IPO,因此样本中无2013年IPO的企业。从所在行业看,无论是有风投支持的样本还是无风投支持的样本,绝大多数公司属于制造业和信息传输、软件和信息技术服务业,这两大行业样本数占比高达86.13%。

表1 样本年度分布情况

IPO年份20092010201120122014合计样本数8831524012880851其中:无风投支持411681125331405 有风投支持471471287549446

表2 样本行业分布情况

行业样本数无风投支持有风投支持A农、林、牧、渔业1587B采矿业734C制造业633299334D电力、热力、燃气及水生产和供应业532E建筑业221210F批发和零售业1679G交通运输、仓储和邮政业954H住宿和餐饮业110I信息传输、软件和信息技术服务业1004159K房地产业321L租赁和商务服务业1073M科学研究和技术服务业954N水利、环境和公共设施管理业862Q卫生和社会工作业303R文化、体育和娱乐业1064合计851405446

注:参照中国证监会公布的《上市公司行业分类指引》(2015年版)

相比于实用新型专利和外观专利,发明专利技术含量最高、最能形成有效技术壁垒,因此是知识产权竞争力的最重要来源。鉴于此,本文采用发明专利信息计算专利组合变量,即专利技术范围(PD)和专利重点(PK)。其中,专利技术范围(PD)是指截至IPO当年,企业已申请发明专利的主IPC分类号所涵盖的部数。专利技术范围能够反映企业专利组合的差异性和复杂性;专利重点(PK)是指截至IPO当年,企业已申请发明专利的主IPC分类号中最多的部的专利数量。专利重点能够衡量企业在某项技术领域的集中程度,反映专利组合的重点。专利技术范围和专利重点根据样本公司发明专利的主IPC分类号信息计算。

样本组别(VCBACKED)和行业经验(INDEXP)是解释变量,投资持续时间(VCHOLDYEAR)是行业经验的替代变量,在稳健性检验中使用。

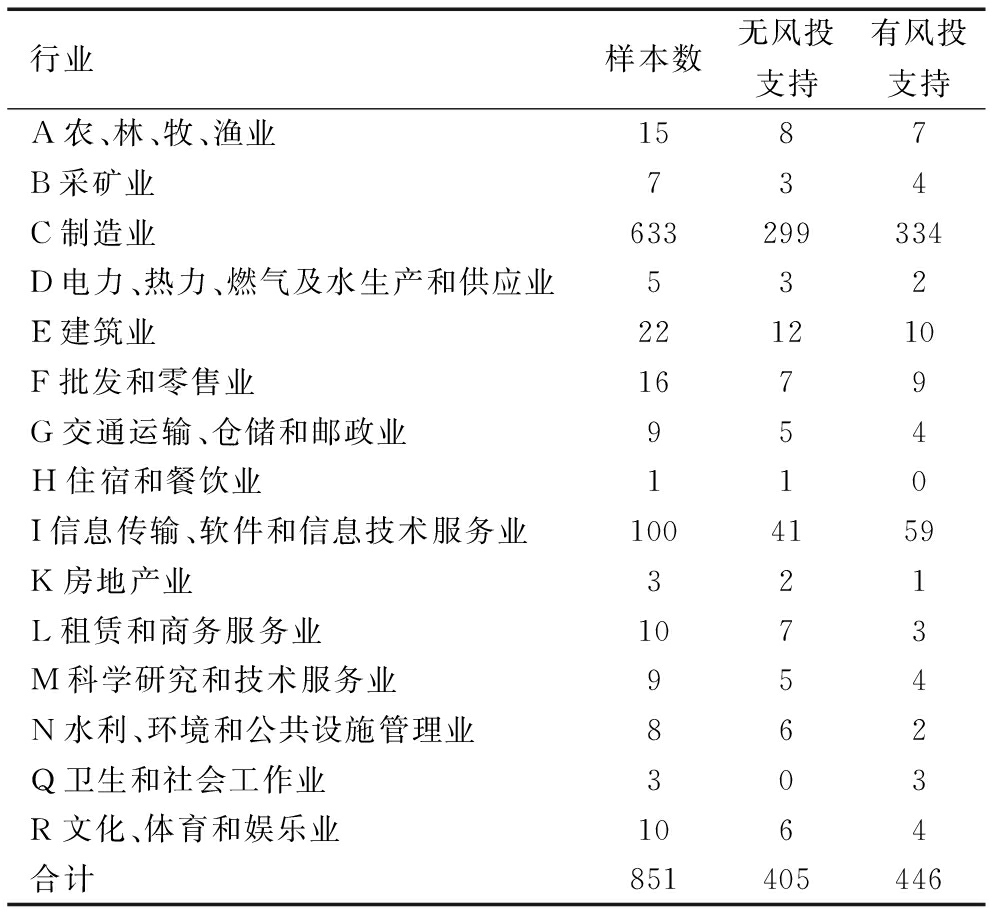

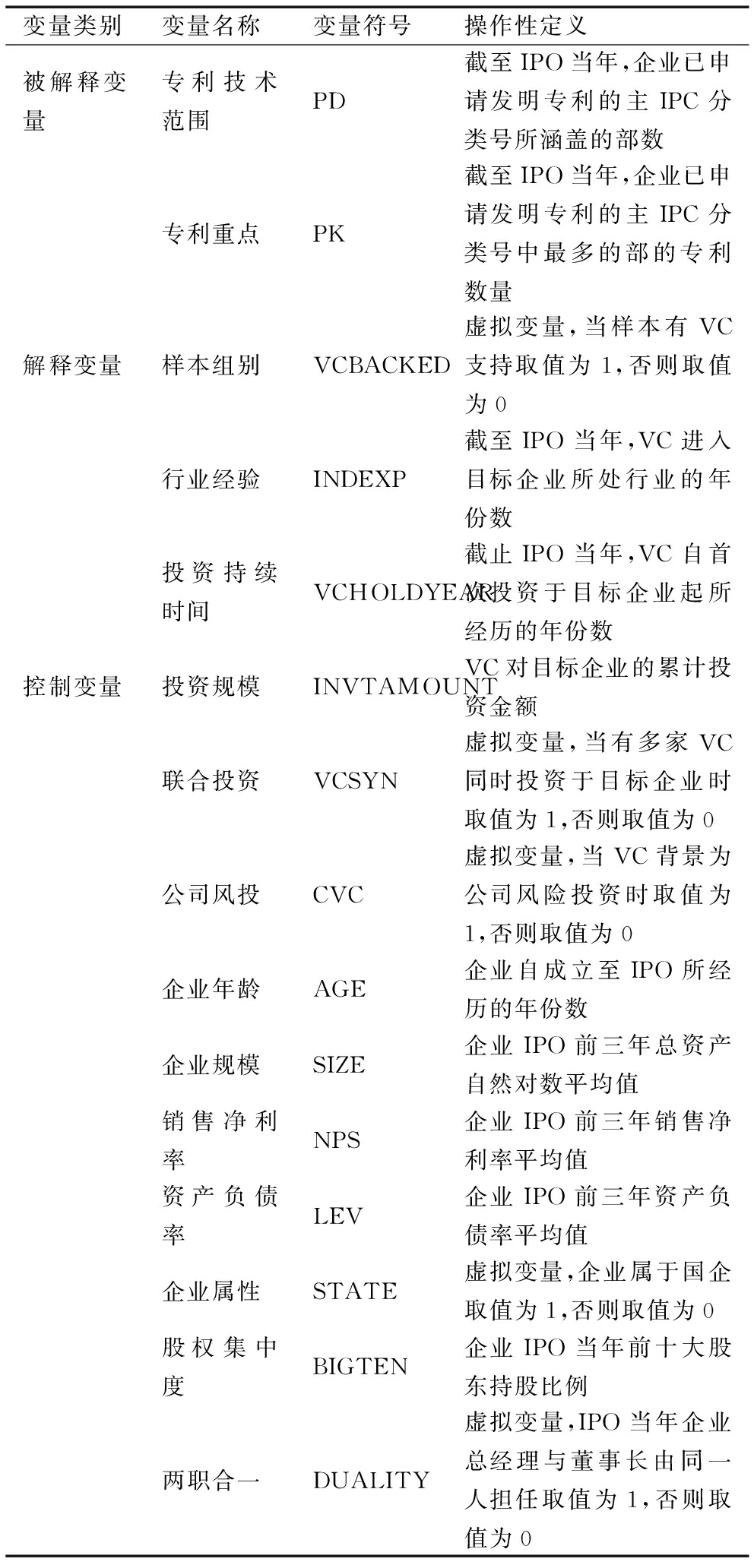

此外,根据现有研究,选取对企业专利数量与质量有影响的变量作为控制变量,风投相关变量包括投资规模(INVTAMOUNT)、联合投资(VCSYN)、公司风投(CVC),企业相关变量包括企业年龄(AGE)、企业规模(SIZE)、销售净利率(NPS)、资产负债率(LEV)、企业属性(STATE)、股权集中度(BIGTEN)和两职合一(DUALITY),变量定义见表3。

为控制内生性问题,检验风险投资对企业专利组合的影响,需要建立实验组和对照组,前者为IPO时有风险投资支持的上市公司,后者为IPO时无风险投资支持的上市公司。本文基于对企业上市前3年各项指标平均值的分析,采用倾向得分匹配法(PSM)建立实验组和对照组。

为验证前述假设,分别建立如下多元线性回归模型,模型1、2分别对应假设H1a与假设H1b,模型3、4分别对应假设H2a与假设H2b。本文采用普通最小二乘法进行回归分析,同时使用稳健标准误解决回归模型的异方差问题。

PD =β0 +β1VCBACKED +β2AGE +β3SIZE +β4NPS +β5LEV +β6STATE +β7BIGTEN +β8DUALITY +ε

(1)

PK =β0 +β1VCBACKED +β2AGE +β3SIZE +β4NPS +β5LEV +β6STATE +β7BIGTEN +β8DUALITY +ε

(2)

PD =β0 +β1INDEXP +β2INVTAMOUNT +β3VCSYN +β4CVC +β5AGE +β6SIZE +β7NPS+β8LEV+β9STATE+β10BIGTEN+β11DUALITY+ε

(3)

PK =β0 +β1INDEXP +β2INVTAMOUNT +β3VCSYN +β4CVC +β5AGE +β6SIZE +β7NPS+β8LEV+β9STATE+β10BIGTEN+β11DUALITY+ε

(4)

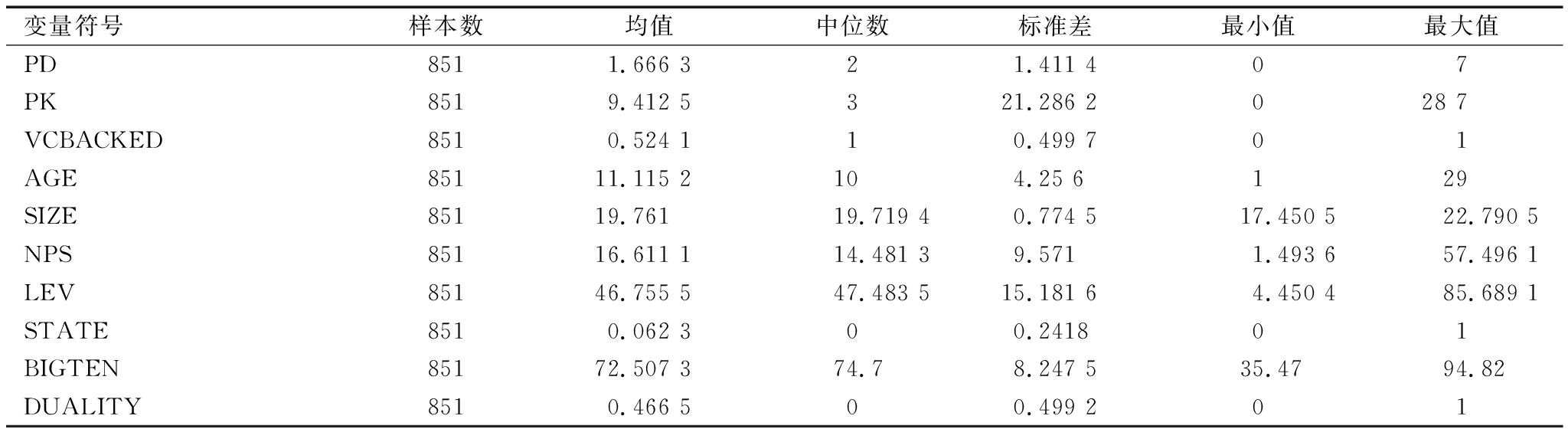

对截至2014年12月31日446家有风投背景的企业和405家没有风投背景的企业发明专利组合和企业特征变量进行描述性统计与相关性分析,描述性统计结果见表4,相关性分析结果见表5。

从表4可以看出,样本企业专利技术范围均值为1.666 3(标准差为1.411 4),最大值为7,最小值为0。专利重点均值为9.412 5(标准差为21.286 2),最大值为287,最小值为0。52.41%的样本企业在IPO时有风险投资背景。样本企业IPO时的平均年龄(AGE)约为11年,总资产平均规模(SIZE)533 355 684.70元,销售净利率(NPS)平均值为16.61%,资产负债率(LEV)均值为46.76%,6.23%的企业为国有企业(STATE),股权集中度(BIGTEN)均值为72.51%,46.65%的企业董事长与总经理由同一人担任(DUALITY)。

表3 变量定义

变量类别变量名称变量符号操作性定义被解释变量专利技术范围PD截至IPO当年,企业已申请发明专利的主IPC分类号所涵盖的部数专利重点PK截至IPO当年,企业已申请发明专利的主IPC分类号中最多的部的专利数量解释变量样本组别VCBACKED虚拟变量,当样本有VC支持取值为1,否则取值为0行业经验INDEXP截至IPO当年,VC进入目标企业所处行业的年份数投资持续时间VCHOLDYEAR截止IPO当年,VC自首次投资于目标企业起所经历的年份数控制变量投资规模INVTAMOUNTVC对目标企业的累计投资金额联合投资VCSYN虚拟变量,当有多家VC同时投资于目标企业时取值为1,否则取值为0公司风投CVC虚拟变量,当VC背景为公司风险投资时取值为1,否则取值为0企业年龄AGE企业自成立至IPO所经历的年份数企业规模SIZE企业IPO前三年总资产自然对数平均值销售净利率NPS企业IPO前三年销售净利率平均值资产负债率LEV企业IPO前三年资产负债率平均值企业属性STATE虚拟变量,企业属于国企取值为1,否则取值为0股权集中度BIGTEN企业IPO当年前十大股东持股比例两职合一DUALITY虚拟变量,IPO当年企业总经理与董事长由同一人担任取值为1,否则取值为0

表4 描述性统计结果

变量符号样本数均值中位数标准差最小值最大值PD8511.666 321.411 407PK8519.412 5321.286 2028 7VCBACKED8510.524 110.499 701AGE85111.115 2104.25 6129SIZE85119.76119.719 40.774 517.450 522.790 5NPS85116.611 114.481 39.5711.493 657.496 1LEV85146.755 547.483 515.181 64.450 485.689 1STATE8510.062 300.241801BIGTEN85172.507 374.78.247 535.4794.82DUALITY8510.466 500.499 201

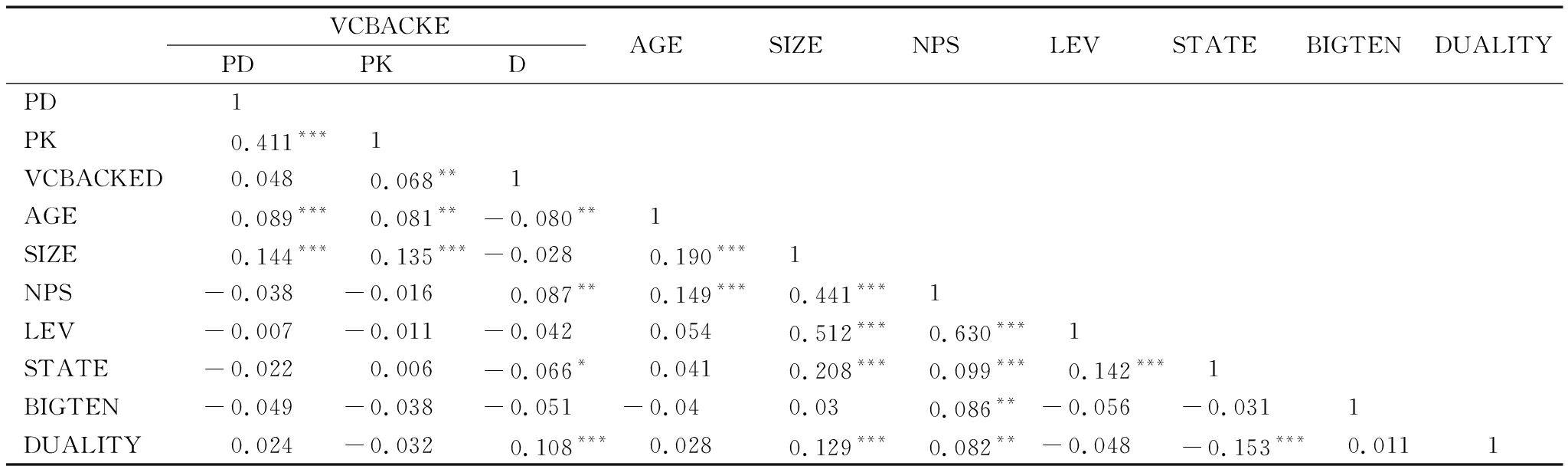

表5相关性分析结果显示,VC支持与专利技术范围(PD)正相关,但不显著,与专利重点(PK)显著正相关。此外,有VC支持的企业年龄(AGE)更小,销售净利率(NPS)更高,更少为国企(STATE),存在更多的两职合一(DUALITY)。从以上结果可知,风险投资与企业专利组合管理存在正相关关系,这为下文回归分析奠定了基础。

表5 相关性分析的结果

VCBACKEPDPKDAGESIZENPSLEVSTATEBIGTENDUALITYPD1PK0.411***1VCBACKED0.0480.068**1AGE0.089***0.081**-0.080**1SIZE0.144***0.135***-0.0280.190***1NPS-0.038-0.0160.087**0.149***0.441***1LEV-0.007-0.011-0.0420.0540.512***0.630***1STATE-0.0220.006-0.066*0.0410.208***0.099***0.142***1BIGTEN-0.049-0.038-0.051-0.040.030.086**-0.056-0.0311DUALITY0.024-0.0320.108***0.0280.129***0.082**-0.048-0.153***0.0111

注:*、**、***分别代表在10%、5%、1%水平上显著,下同

在早期投资轮次中,创业企业专利是尽职调查的重要内容,具有信号功能,专利越多的企业对风险投资的吸引力越大;在投后阶段,风险投资提供增值服务,帮助被投资企业完善知识产权管理,加速专利成果商业化进程。因此,为了研究风险投资对创业企业专利组合的影响,需要解决风险投资支持的创业企业是否本身就具有更强的创新能力这一自选择问题。

本文借鉴Chemmanur 等[16]、Arvanitis & Stucki[18]、Bertoni & Tykvová[33]的研究方法,采用倾向得分匹配法,在总样本中为有风险投资支持的企业匹配企业特征相似但没有风险投资支持的企业,建立实验组和对照组,以最大程度降低企业特征、技术创新能力差异对风险投资目标选择的影响。

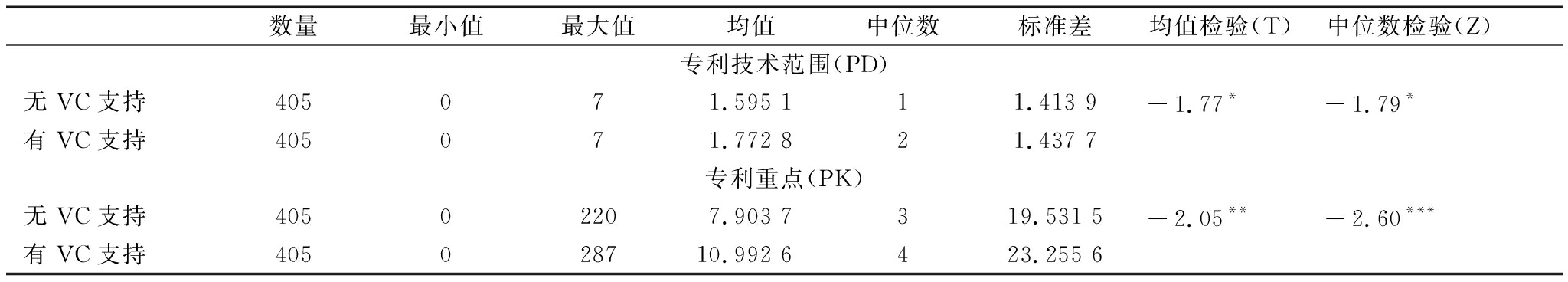

利用倾向匹配得分法对全部样本进行匹配后,实验组和对照组均包含405个样本,在此基础上进一步对实验组和对照组的专利组合指标分组进行描述性统计,结果如表6所示。

表6 专利组合变量描述性统计结果(匹配后样本)

数量最小值最大值均值中位数标准差均值检验(T)中位数检验(Z)专利技术范围(PD)无VC支持405071.595 111.413 9-1.77*-1.79*有VC支持405071.772 821.437 7专利重点(PK)无VC支持40502207.903 7319.531 5-2.05**-2.60***有VC支持405028710.992 6423.255 6

表6表明,有风投背景的企业与无风投背景的企业在专利技术范围和专利重点方面均存在显著差异。其中,有风投背景的企业专利技术范围大于无风投背景的企业,均值与中位数差异均在10%的水平上显著;有风投背景的企业专利重点大于无风投背景的企业,均值与中位数差异分别在5%和1%的水平上显著。

首先检验风险投资对创业企业专利组合策略的影响,结果见表7。

表7 风险投资对创业企业专利组合的影响回归结果(匹配后样本)

专利技术范围(PD)专利重点(PK)VCBACKED0.171*3.264**(1.73)(2.15)AGE0.013 50.257(1.08)(1.48)SIZE0.416***5.320***(5.24)(4.12)NPS0.0035 00.046 0(0.50)(0.54)LEV-0.0122***-0.145**(-2.74)(-2.31)STATE-0.275-1.878(-1.24)(-0.57)BIGTEN-0.014 7**-0.156*(-2.09)(-1.87)DUALITY0.145-0.872(1.43)(-0.58)CONS-5.236***-82.24***(-3.40)(-3.10)N810810R20.0500.040

注:括号内为t值,下同

在风险投资对专利技术范围的回归中,VCBACKED系数在10%的水平上显著为正,说明相比于无风投背景的创业企业,有风投参与的创业企业在IPO当年拥有更大的专利技术范围(PD),表明风险投资参与能拓宽创业企也专利技术范围(PD),增大专利差异性,使企业更有效地应对创新不确定性。在风险投资对专利重点(PK)的回归中,VCBACKED系数在5%的水平上显著为正,表明相比于无风投背景的创业企业,有风投的创业企业在某一IPC分类号下集中了更多专利,证明风险投资参与能够帮助创业企业形成专利重点,提高专利壁垒,强化专利保护。由此,H1获得支持。

控制变量中,企业规模(SIZE)在1%的水平上显著为正,财务杠杆(LEV)分别在1%和5%的水平上显著为负,前十大股东持股比例(BIGTEN)分别在5%和10%的水平上显著为负,说明在专利技术范围和专利重点的专利组合策略中,规模大、资产负债率低以及股权集中度低的创业企业表现更优。其余控制变量如企业年龄(AGE)、企业盈利能力(NPS)、企业属性(STATE)以及是否两职合一(DUALITY)对专利组合策略没有产生显著影响。

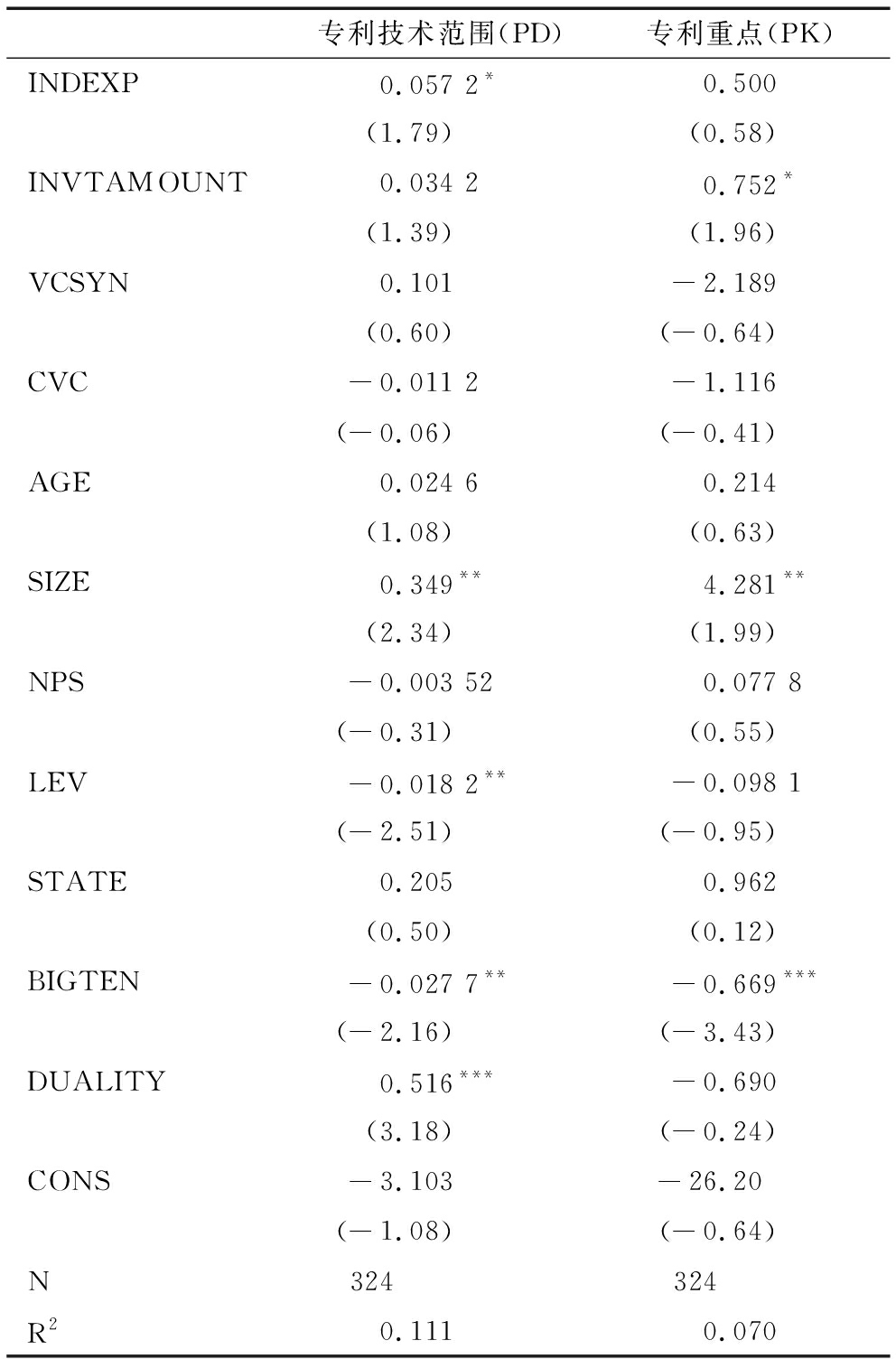

为了验证风险投资是否通过行业经验影响创业企业专利组合,本部分筛选出有风险投资参与的企业样本,进一步研究风险投资行业经验对创业企业专利组合的影响。由于在收集行业经验数据过程中存在数据缺失的情况,最终获得的倾向匹配得分法匹配前样本数为359个,匹配后样本数为324个,结果见表8。为与表7结果的样本口径保持一致,表8只汇报了匹配后的样本回归结果,匹配前样本的回归结果详见下文稳健性检验。

表8 风险投资行业经验对创业企业专利组合的影响分析(匹配后样本)

专利技术范围(PD)专利重点(PK)INDEXP0.057 2*0.500(1.79)(0.58)INVTAMOUNT0.034 20.752*(1.39)(1.96)VCSYN0.101-2.189(0.60)(-0.64)CVC-0.011 2-1.116(-0.06)(-0.41)AGE0.024 60.214(1.08)(0.63)SIZE0.349**4.281**(2.34)(1.99)NPS-0.003 520.077 8(-0.31)(0.55)LEV-0.018 2**-0.098 1(-2.51)(-0.95)STATE0.2050.962(0.50)(0.12)BIGTEN-0.027 7**-0.669***(-2.16)(-3.43)DUALITY0.516***-0.690(3.18)(-0.24)CONS-3.103-26.20(-1.08)(-0.64)N324324R20.1110.070

在解释变量行业经验(INDEXP)对专利技术范围(PD)的回归中,匹配后样本的回归系数在10%的水平上显著为正,表明风险投资行业经验能帮助创业企业拓宽专利技术范围。但在对专利重点(PK)的回归中,回归系数不显著,说明风险投资行业经验未对专利重点(PK)产生显著影响。

上述结果表明风险投资行业经验有助于创业企业拓宽专利技术范围,但没有证据支持风险投资行业经验能影响创业企业专利重点。风险投资行业经验能帮助创业企业把握专利间差异,进而使其更好地针对专利多样性进行布局,从而拓宽专利技术范围、降低创新风险。但专利重点衡量的是企业核心技术,是企业所属行业、主要产品和服务、商业模式的体现,风险投资行业经验难以改变这些企业特征。一方面,在某领域内形成专利重点是企业发展的趋势,该进程主要受企业所属行业、主要产品等特征影响,而非风投行业经验;另一方面,专利重点通常体现了企业的核心技术,体现为企业的主要产品与服务,专利重点改变会导致企业主营业务改变,涉及企业转型问题。因此,风险投资仅凭借丰富的行业经验,难以改变企业专利重点。控制变量中投资规模(INVTAMOUNT)与专利重点(PK)显著正相关,随着投资规模扩大,风险投资在被投资企业中拥有较高的投票权,能对企业战略决策发挥重要作用,进而对创业企业专利重点产生影响,这为风险投资影响专利重点的论断提供了补充证据。

上述结果表明,风险投资应利用其行业经验,帮助创业企业在相关领域为核心技术建立相关配套专利,塑造专利组合的复杂性和差异性,有效控制创新风险,同核心技术一起为企业发展提供更强助力。

控制变量方面,企业层面的变量中,企业规模(SIZE)与专利技术范围(PD)和专利重点(PK)均在5%的水平上显著正相关;企业负债水平(LEV)与专利技术范围(PD)在5%的水平上显著负相关,与专利重点(PK)关系不显著;股权集中度(BIGTEN)与专利技术范围(PD)和专利重点(PK)分别在5%、1%的水平上显著负相关;两职合一(DUALITY)与专利技术范围(PD)在1%的水平上显著正相关,与专利重点(PK)关系不显著。

为确保研究结果的稳健性,采取以下4个步骤进行检验:①对风险投资进入前3年内与进入后3年内每年专利技术范围(PD)和专利重点(PK)增量进行对比,检验风险投资进入对创业企业专利技术范围和专利重点的影响;②替换风险投资行业经验对创业企业专利组合影响分析中使用的样本,使用匹配前的样本重新进行回归;③改变被解释变量专利技术范围(PD)和专利重点(PK)计算方法,重新进行回归;④改变解释变量行业经验(INDEXP)计算方法,重新进行回归。

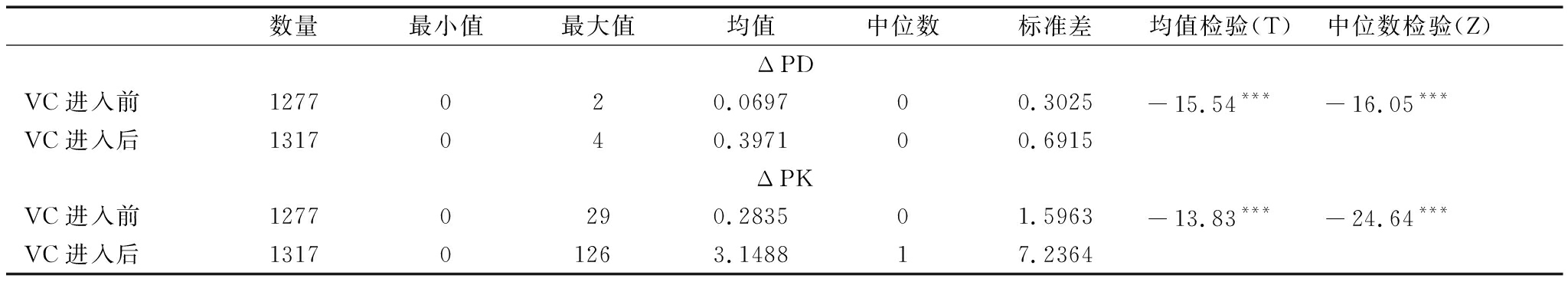

为了进一步检验创业企业专利组合策略是否随VC进入发生显著变化,本部分筛选出有VC支持的创业企业样本,分别计算VC进入创业企业前后3年各年专利技术范围和专利重点较上一年度的变化量,即专利技术范围变化量(ΔPD)和专利重点变化量(ΔPK)。同时,剔除VC进入当年的数据。将全部样本分为VC进入前和VC进入后两个组别,对其进行均值与中位数的组间检验。结果表明,两组样本均值与中位数均在1%的水平上存在显著差异,风险投资进入前的专利技术范围和专利重点每年增量显著低于风险投资进入后的专利技术范围和专利重点每年增量,风险投资帮助创业企业拓宽了专利技术范围,加强了专利重点。

表9 风险投资进入前后创业企业专利组合变化对比

数量最小值最大值均值中位数标准差均值检验(T)中位数检验(Z)ΔPDVC进入前1277020.069700.3025-15.54***-16.05***VC进入后1317040.397100.6915ΔPKVC进入前12770290.283501.5963-13.83***-24.64***VC进入后131701263.148817.2364

此前在研究风险投资行业经验对创业企业专利组合的影响时,使用的是经倾向匹配得分法匹配后的样本,在此部分将回归样本替换为匹配前样本,进入回归的样本数从324增加至359。结果表明,风险投资行业经验仍与专利技术范围正相关,显著性水平由10%上升至5%,但与专利重点的关系仍不显著,前述结论并未发生变化。

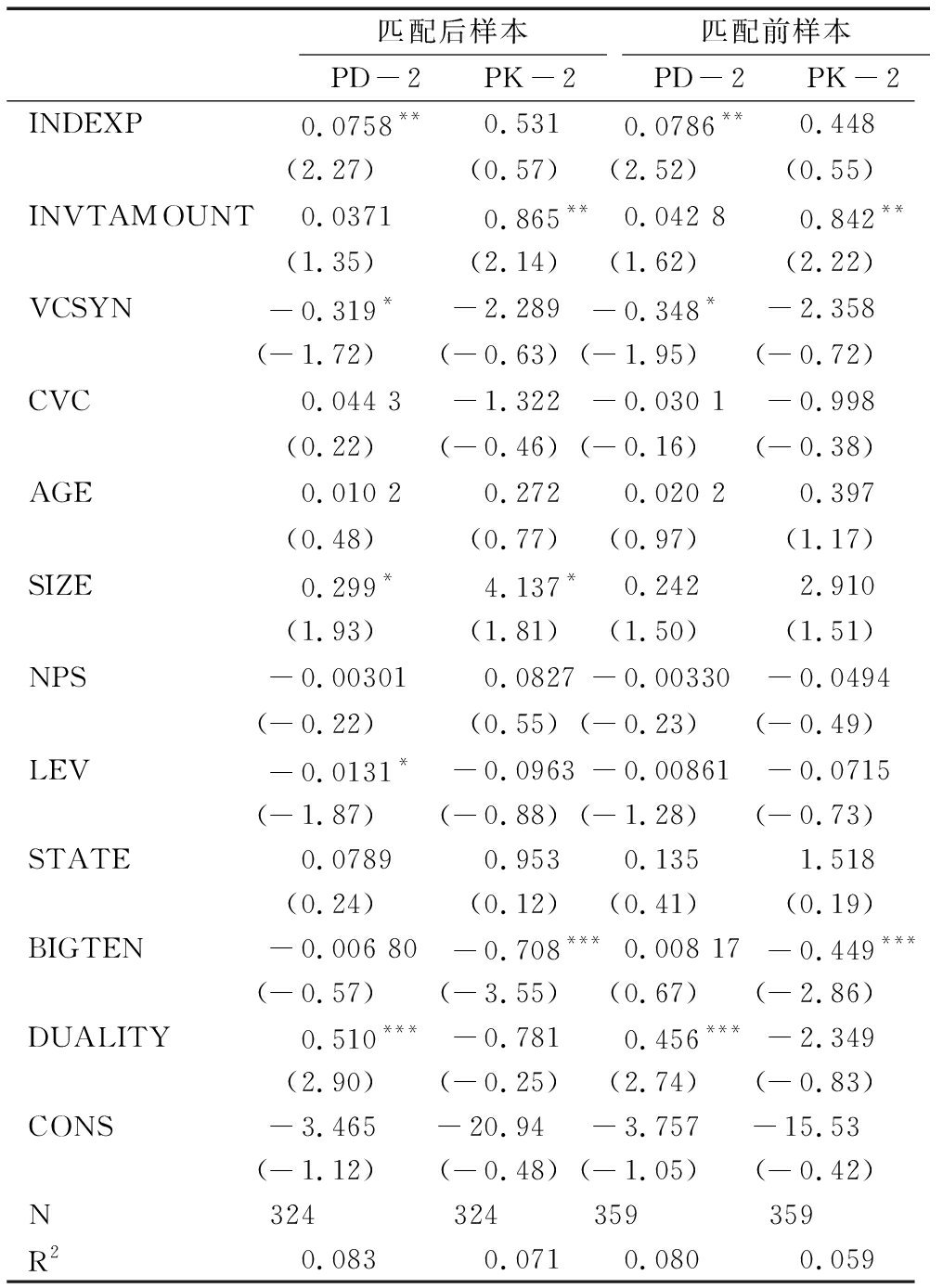

将前文专利技术范围计算采用的“截至IPO当年,企业已申请发明专利的主IPC分类号所涵盖的部数”改为“截至IPO当年,企业申请的每项发明专利IPC分类号个数的平均值”,符号为“PD-2”;将前文专利重点计算采用的“截至IPO当年,企业已申请发明专利的主IPC分类号中最多的部的专利数量”改为“截至IPO当年,企业已申请发明专利的IPC分类号中最多的部的专利数量”,符号为“PK-2”,回归结果如表11所示。与表8结果相比,只有在匹配后样本中,行业经验对专利技术范围的显著性水平从10%上升到5%,其余结果均未发生变化,表明所得结论具有稳健性,即风险投资行业经验能显著拓宽创业企业专利技术范围,但对专利重点没有显著影响。

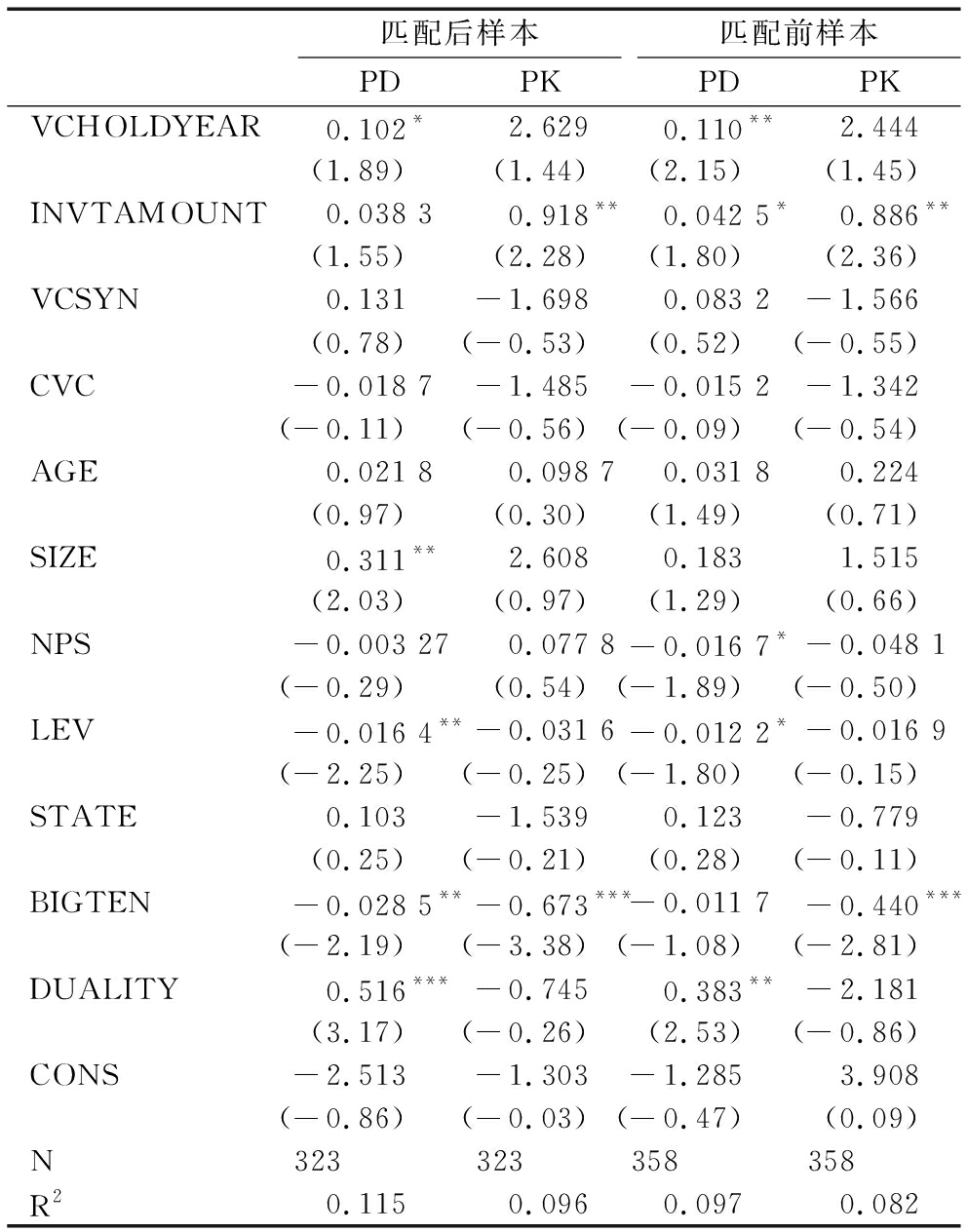

改变解释变量的计算方法,将行业经验(INDEXP)替换为投资持续时间(VCHOLDYEAR)。其中,投资持续时间是指从VC投资创业企业至企业上市经历的年份数。表11的回归结果与表8一致,再次表明所得结论具有稳健性。

本文以2009-2014年在中小板和创业板上市的创业企业为样本,首先采用倾向得分匹配法控制自选择问题,实证分析了风险投资对创业企业专利技术范围和专利重点的影响。研究发现,风险投资能够拓宽创业企业专利技术范围,帮助创业企业形成专利重点。进一步研究发现,风险投资行业经验是影响创业企业专利技术范围的重要因素,但这种影响并未对专利重点发挥作用。本文研究从专利组合策略视角深入揭示了风险投资对创业企业创新能力的影响,有助于厘清风险投资的筛选作用与增值服务能力,不仅响应了现有研究争议,而且有利于推进相关研究向纵深发展。基于本文研究结论,未来潜在的研究方向在于:①深入挖掘风险投资、创业企业特征与风险投资行业经验之间的交互作用对创业企业专利组合策略的影响;②进一步丰富创业企业专利组合策略的经济后果研究。

表10 风险投资行业经验对创业企业专利组合的影响(匹配前样本)

专利技术范围(PD)专利重点(PK)INDEXP0.0592**0.419(2.03)(0.55)INVTAMOUNT0.03810.737**(1.61)(2.04)VCSYN0.0491-2.206(0.31)(-0.72)CVC-0.00387-0.836(-0.02)(-0.33)AGE0.03480.339(1.63)(1.04)SIZE0.227*3.104*(1.66)(1.73)NPS-0.017 2*-0.047 8(-1.94)(-0.50)LEV-0.014 1**-0.075 6(-2.08)(-0.82)STATE0.2281.521(0.53)(0.19)BIGTEN-0.010 7-0.426***(-0.99)(-2.80)DUALITY0.379**-2.189(2.52)(-0.83)CONS-1.999-20.70(-0.75)(-0.59)N359359R20.0930.058

表11 风险投资行业经验对专利组合策略的影响分析-PD和PK的不同衡量方法

匹配后样本PD-2PK-2匹配前样本PD-2PK-2INDEXP0.0758**0.5310.0786**0.448(2.27)(0.57)(2.52)(0.55)INVTAMOUNT0.03710.865**0.042 80.842**(1.35)(2.14)(1.62)(2.22)VCSYN-0.319*-2.289-0.348*-2.358(-1.72)(-0.63)(-1.95)(-0.72)CVC0.044 3-1.322-0.030 1-0.998(0.22)(-0.46)(-0.16)(-0.38)AGE0.010 20.2720.020 20.397(0.48)(0.77)(0.97)(1.17)SIZE0.299*4.137*0.2422.910(1.93)(1.81)(1.50)(1.51)NPS-0.003010.0827-0.00330-0.0494(-0.22)(0.55)(-0.23)(-0.49)LEV-0.0131*-0.0963-0.00861-0.0715(-1.87)(-0.88)(-1.28)(-0.73)STATE0.07890.9530.1351.518(0.24)(0.12)(0.41)(0.19)BIGTEN-0.006 80-0.708***0.008 17-0.449***(-0.57)(-3.55)(0.67)(-2.86)DUALITY0.510***-0.7810.456***-2.349(2.90)(-0.25)(2.74)(-0.83)CONS-3.465-20.94-3.757-15.53(-1.12)(-0.48)(-1.05)(-0.42)N324324359359R20.0830.0710.0800.059

表12 风险投资持续时间对创业企业专利组合的影响

匹配后样本PDPK匹配前样本PDPKVCHOLDYEAR0.102*2.6290.110**2.444(1.89)(1.44)(2.15)(1.45)INVTAMOUNT0.038 30.918**0.042 5*0.886**(1.55)(2.28)(1.80)(2.36)VCSYN0.131-1.6980.083 2-1.566(0.78)(-0.53)(0.52)(-0.55)CVC-0.018 7-1.485-0.015 2-1.342(-0.11)(-0.56)(-0.09)(-0.54)AGE0.021 80.098 70.031 80.224(0.97)(0.30)(1.49)(0.71)SIZE0.311**2.6080.1831.515(2.03)(0.97)(1.29)(0.66)NPS-0.003 270.077 8-0.016 7*-0.048 1(-0.29)(0.54)(-1.89)(-0.50)LEV-0.016 4**-0.031 6-0.012 2*-0.016 9(-2.25)(-0.25)(-1.80)(-0.15)STATE0.103-1.5390.123-0.779(0.25)(-0.21)(0.28)(-0.11)BIGTEN-0.028 5**-0.673***-0.011 7-0.440***(-2.19)(-3.38)(-1.08)(-2.81)DUALITY0.516***-0.7450.383**-2.181(3.17)(-0.26)(2.53)(-0.86)CONS-2.513-1.303-1.2853.908(-0.86)(-0.03)(-0.47)(0.09)N323323358358R20.1150.0960.0970.082

根据本文研究结果,对创业企业、风险投资机构和政府相关管理部门提出以下实践建议:

(1)创业企业应高度关注风险投资的专利战略增值服务能力,主动借鉴风险投资在专利领域的行业经验,制定合理的专利组合策略,提高自身专利管理水平。风险资本伴随着创业企业发展全过程,从萌生首次外部融资需求开始,创业者就应关注风险投资的行业领域优势及其对企业专利技术优势培育的帮助,与之在投后保持深度沟通,充分利用风险投资的各种资源,提升技术创新能力。努力在风险投资退出前,建立完善的专利战略,为未来快速成长奠定基础。

(2)随着我国投资行业竞争日渐加剧,风险投资机构应重视对创业企业专利活动的辅导建议,不断提高自身专业性。风险投资是“资本+智慧”的融资方式,提供增值服务和持续监督是风险投资投后的重要工作内容。专利是创业企业竞争优势的重要来源。因此,风险投资应给予创业企业专利质量与专利组合更多关注,帮助创业企业快速成长,使自身成功退出。

(3)在我国专利申请数量迅速增长的背景下,政府相关管理部门不仅需要加强对专利质量的监督,更需要为中小企业提供切实有效的专利战略及知识产权管理指导。通过制定相关政策并对企业加以引导,从整体上提升我国企业知识产权管理水平。

(4)创业企业应重视与风险投资的交流互动,基于创业企业创新能力培养与提升导向搭建行业平台,利用企业优惠政策和风险投资鼓励政策,重视改善自身知识产权战略与管理,进而实现创新价值。

本文致力于揭示风险投资对创业企业专利管理活动的影响,以呼应长期存在的争议。创新之处在于:①揭示了风险投资对创业企业专利技术范围和专利重点的提升作用;②明确了行业经验是风险投资对创业企业专利技术范围发挥影响的主要因素,但限于数据可得性,本文仅选用采用IPO方式退出的风险投资支持的创业企业为样本,研究结果对于成功退出的企业具有较好推广性,但对于采用其它退出方式的风险资本支持的企业,需要谨慎使用本文研究结论。此外,对风险投资影响企业专利组合的作用机理还有待未来深入挖掘。

[1] ERNST H. Patent portfolios for strategic R&D planning[J].Journal of Engineering and Technology Management, 1998, 15(4):279-308.

[2] PARCHOMOVSKY G,WAGNER R P.Patent portfolios[J].University of Pennsylvania Law Review, 2005,154(1):1-77.

[3] 岳贤平.国外企业专利组合策略模式及其启[J].情报科学,2014(12):87-92.

[4] REPULLO R,J SUAREZ.Venture capital finance: a security design approach[J].Review of Finance, 1999, 8(1):75-108.

[5] CHEMMANUR T J,CHEN Z.Venture capitalists versus angels: the dynamics of private firm financing contracts[C].SSRN Working Paper, 2003.

[6] CHEMMANUR T J,KRISHNAN K,NANDY D K.How does venture capital financing improve efficiency in private firms? a look beneath the surface[J].Review of Financial Studies, 2008, 24(12):4037-4090.

[7] HELLMANN T,PURI M.Venture capital and the professionalization of start-up firms: empirical evidence[J].Journal of Finance,2002,57(1):169-197.

[8] PENEDER M. The impact of venture capital on innovation behaviour and firm growth[J].Venture Capital, 2010,12(2):83-107.

[9] HIRUKAWA M,UEDA M.Venture capital and innovation: which is first[J]. Pacific Economic Review , 2011, 16(4):421-465.

[10] TIAN X,WANG T Y.Tolerance for failure and corporate innovation[J]. Review of Financial Studies, 2014, 27(1):211-255.

[11] ENGEL D,KEILBACH M.Firm-level implications of early stage venture capital investment? an empirical investigation[J].Journal of Empirical Finance, 2002,14(2):150-167.

[12] HOENIG D,HENKEL J.Quality signals? the role of patents, alliances, and team experience in venture capital financing[J].Research Policy,2015, 44(5):1049-1064.

[13] ZHOU H,SANDNER P G,MARTINELLI S L,et al. Patents, trademarks, and their complementarity in venture capital funding[J].Technovation, 2016(47):14-22.

[14] HOENEN S,KOLYMPIRIS C,SCHOENMAKERS W,et al. The diminishing signaling value of patents between early rounds of venture capital financing[J].Research Policy, 2014, 43(6):956-989.

[15] 苟燕楠,董静.风险投资进入时机对企业技术创新的影响研究[J]中国软科学,2013(3):132-140.

[16] CHEMMANUR T J,LOUTSKINA E,TIAN X.Corporate venture capital, value creation, and innovation[J].Review of Financial Studies,2014, 27(8):2434-2473.

[17] BERTONI F,CROCE A,ADDA D D.Venture capital investments and patenting activity of high-tech start-ups: a micro-econometric firm-level analysis[J]. Venture Capital, 2010, 12(4):307-326.

[18] ARVANITIS S,STUCKI T.The impact of venture capital on the persistence of innovation activities of start-ups[J].Small Bussines Economic, 2014, 42(4):849-870.

[19] 付雷鸣,万迪昉,张雅慧.VC是更积极的投资者吗——来自创业板上市公司创新投入的证据[J].金融研究,2012(10):125-138.

[20] 苟燕楠,董静.风险投资背景对企业技术创新的影响研究[J].科研管理2014(2):35-42.

[21] 王兰. VC治理行为中介作用下的关系专用性投资与技术创新绩效[J].管理学报,2015(6):854-864.

[22] KORTUM S,LERNER J.Assessing the contribution of venture capital to innovation[J].Rand Journal of Economics, 2000, 31(4):674-692.

[23] UEDA M,HIRUKAWA M.Venture capital and industrial "innovation"[C] .SSRN Working Paper, 2008.

[24] 杨晔,邵同尧.基于面板数据的风险投资与区域创新因果关系研究 [J].管理评论2012(6):27-33.

[25] TYKVOVA T. Venture capital in Germany and its impact on innovation[C].SSRN Working Paper ,2000.

[26] POPOV A,ROOSENBOOM P.Venture capital and patented innovation: evidence from Europe [J].Economic Policy, 2012, 27(71):447-482.

[27] FARIA A P,BARBOSA N.Does venture capital really foster innovation[J]. Economics Letters, 2014, 122(2):129-131.

[28] 芦锋,韩尚容.我国科技金融对科技创新的影响研究——基于面板模型的分析[J].中国软科学,2015(6):139-147.

[29] 陈见丽.风险投资能促进高新技术企业的技术创新吗——基于中国创业板上市公司的经验证据[J].经济管理,2011(2):71-77.

[30] 沈丽萍.风险投资对中小企业自主创新的影响——基于创业板的经验数据[J].证券市场导报,2015(1):59-64.

[31] 王雷,党兴华.R&D经费支出、风险投资与高新技术产业发展——基于典型相关分析的中国数据实证研究[J].研究与发展管理,2008(4):13-19.

[32] BERNSTEIN S,GIROUD X,TOWNSEND R R.The impact of venture capital monitoring[J].Journal of Finance, 2016, 71(4):1591-1622.

[33] BERTONI F,TYKVOV T.Does governmental venture capital spur invention and innovation? evidence from young European biotech companies[J].Research Policy, 2015, 44(4):925-935.

[34] 许昊,万迪昉,徐晋.VC与PE谁是促进企业创新的有效投资者?[J].科学学研究,2015,(7):1081-1088.

[35] 蔡地,陈振龙,刘雪萍.风险投资对创业企业研发活动的影响研究[J].研究与发展管理,2015(5):2-11.

[36] KAPLAN S N,STROMBERG P.Finaneial contracting theory meets the real world: evidence from venture capital contracts[J].Review of Economies Studies, 2003, 70(2):281-315.

[37] TIAN X. The causes and consequences of venture capital stage financing[J]. Journal of Financial Economics, 2011, 101(1):132-159.

[38] SHAPIRO C. Navigating the patent thicket: cross licenses, patent pools, and standard setting[J].Innovation Policy and the Economy, 2000,1(1):119-150.

[39] 徐明.科技企业专利组合路径及其启示:基于兼容性模型的理论研究[J].科技进步与对策,2016(4):77-83.